Sehr geehrte Geschäftspartner! Liebe Kunden!

Für Independent Capital war das zweite Quartal 2018 wieder durch eine Anzahl von Mandaten im Bereich der Banken- und Kapitalmarktfinanzierungen geprägt. Dabei haben wir uns unter anderem mit den Geschäftsmodellen der Ölindustrie, der Baustoffindustrie, von Immobilienentwicklern, der Lebensmittelindustrie, der Autozulieferindustrie und von Energieerzeugungs- und -verteilungsunternehmen intensiv beschäftigt. Die Vielfalt unterschiedlicher Problemstellungen im Zusammenhang mit deren Finanzierungstransaktionen machen nach vielen Jahren im Kapitalmarktgeschäft nach wie vor den Reiz dieser Tätigkeit aus. All diesen verschiedenen Unternehmen und Finanzierungstransaktionen ist eines gemeinsam: die verständnisorientierte Interpretation des Geschäftsmodells. Entscheidungen von Kapitalgebern in ein Unternehmen zu investieren erfolgen ausschließlich nach deren eigenen Regeln, Kategorien und Systemen. Diese Parameter sind für Außenstehende manchmal intransparent, oft schwer nachvollziehbar und benötigen “Übersetzungsleistungen”. Die Darstellung eines Unternehmens für Investoren erfordert daher diese „verständnisorientierte Interpretation des Geschäftsmodells“, um den Erfolg einer Finanzierungstransaktion zu sichern. Independent Capital hat damit ein Volumen von EUR 2,8 Mrd. an Finanzierungstransaktionen in den letzten sieben Jahren erfolgreich begleitet. Daher haben wir diesen Newsletter diesem Thema gewidmet.

Verständnisorientierte Interpretation des Geschäftsmodells

Entscheidend für die Aufnahme von Eigen- und Fremdkapital ist die für die Zielinvestoren adäquate Darstellung der Unternehmensinformationen. Der Inhalt dieser Darstellung, zusammengefasst in einer aussagekräftigen Unternehmenspräsentation, unter-scheidet sich bedeutend, je nach Art der Kapitalaufnahme. Der Finanzmarkt spricht hierbei von einer Equity-Story im Zusammenhang mit einer Eigenkapitaltransaktion und Credit-Story im Zuge der Informationsgestaltung für eine Fremdkapitalaufnahme. Die Unternehmenspräsentation wird dabei als entscheidendes Kommunikationsinstrument der relevanten Informationen für potentielle Kapitalgeber genutzt. Ausschlaggebend ist die fundamentale Darstellung des Unternehmens sowie von dessen Geschäftsmodell und die Übersetzung der Unternehmenskennzahlen in die Sprache des Kapitalmarkts, je nach Zielgruppe der Investoren. Bei Eigen- oder Fremdkapitaltransaktionen wird der Fokus dieser Unternehmenspräsentation auf unterschiedliche Schwerpunkte der Unternehmens-strategie gelegt. Im Vordergrund liegt die Schaffung von Transparenz, Vertrauen und Glaubwürdigkeit des Unternehmens am Kapitalmarkt. Dies erfordert die Offenlegung von umfassenden Informationen über das Unternehmen.

Kernpunkte einer Equity-Story

Bei der Equity-Story liegt der Fokus stark auf einer zukunftsgerichteten Darstellung des Unternehmens. Dazu gehört die Beschreibung des Geschäftsmodells, die Darstellung des Marktumfelds und vor allem der wichtigste Aspekt, die Wachstumsstory. Im Vordergrund stehen dabei vor allem steigende Umsatzkennzahlen sowie die potentielle Profitabilitätssteigerung. Die Equity-Story zeigt die langfristige Unternehmens-strategie sowie die geplanten Maßnahmen zur Umsetzung dieser Strategie auf. Ziel dieser Informations-aufbereitung ist die nachhaltige Sicherstellung des Vertrauens in die zukünftige Wertschöpfung des Unternehmens für Aktionäre und Eigentümer. Die Equity-Story sollte – soweit möglich – auch mit wesentlichen Zahlen und Fakten belegt werden. Weitere wichtige Merkmale einer überzeugenden Wachstumsstory sind Informationen über Markttreiber, Alleinstellungsmerkmale gegenüber Wettbewerbern sowie wichtige unternehmensspezifische Kennzahlen. Darüber hinaus ist auch die Darstellung und der Auftritt des Managements bei einer erfolgreichen Equity-Story entscheidend. So sollten herausragende Managementleistungen oder der erfolgreiche Track Rekord des Managements genannt werden.

Kernpunkte einer Credit-Story

Die Credit-Story bei Fremdkapitaltransaktionen soll das Unternehmen so darstellen, dass es von potentiellen Kapitalgebern nach deren internen Regeln, Kategorisierungen und Ratingsystemen entsprechend erfasst wird. Im Gegensatz zur Equity-Story stehen bei der Credit-Story allerdings die Risiken im Vordergrund. Im Gegensatz zur Equity-Story liegt der Fokus hierbei nicht nur bei einer zukunftsgerichteten Darstellung des Geschäftsmodells, sondern auch wesentlich bei den einhergehenden Risiken, insbesondere der Rück-zahlungsfähigkeit des Unternehmens. Die Credit-Story soll die Nachhaltigkeit des Geschäftsmodells in den Vordergrund stellen sowie aussagekräftige Kennzahlen und Argumente zum stabilen Cash-Flow und zur Tilgungsfähigkeit enthalten. Bei Banken ist für die Kreditentscheidung aus Sicht der Finanzmarktaufsicht eine Bonitätsbeurteilung aus den Jahresabschlüssen der letzten drei Jahren abzuleiten. Damit wird hier regulatorisch eine vergangenheitsorientierte Sichtweise vorgeschrieben. Auch Informationen über Branche und Peergroup sind von Relevanz. Es sollen aber durchaus auch Wachstums-chancen des Unternehmens vermittelt werden. Eine erfolgreiche Aufnahme von Fremdkapital erfordert im Vorfeld eine Situationsanalyse. Neben einer Aussage, welche Investorengruppen an einer Fremdkapital-transaktion eines Unternehmens interessiert sein könnten, sind Informationen über das Marktumfeld, Renditeerwartungen und eine Konkurrenzanalyse unerlässlich. Dabei stehen, neben den Bedürfnissen des Unternehmens an das Volumen und die Laufzeit der Finanzierung, die Bedürfnisse der potentiellen Investoren im Vordergrund. Die unterschiedlichen Investorengruppen wie Banken, Versicherungen und Fonds unterliegen stark formalen Kriterien. Umso wichtiger ist es, diese internen Kriterien der unterschiedlichen Kapitalgeber zu kennen um eine zielgerichtete Ansprache zu ermöglichen.

| Equity-Story | Credit-Story |

| Unternehmenswachstum und Profitabilitätssteigerung | Krisenresistentes Geschäftsmodell und stabile Cash-Flows |

| Zukunftsorientiert | Vergangenheits- und zukunftsorientiert |

| Profitabilität | Rückzahlungsfähigkeit |

Mehrwert von Independent Capital durch Erfahrung, Marktwissen und Netzwerk

Independent Capital agiert hierbei als Schnittstelle zwischen Unternehmen und Kapitalmarkt mit dem primären Ziel der Strukturierung und zielgerichteten Darstellung der Unternehmensinformationen zur klaren Kommunikation des Risikoprofils des Unternehmens und somit zur Ersparnis der Finanzierungskosten. Für den modellgetriebenen Ansatz der Kapitalmarkt-teilnehmer durch „interne Ratingmodelle“ übersetzt Independent Capital die relevanten Finanzinformationen zur bestmöglichen Auswertung und Darstellung der Bonität des Unternehmens gegenüber möglichen Investoren.

Independent Capital Indikatoren

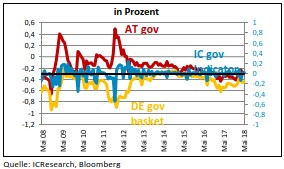

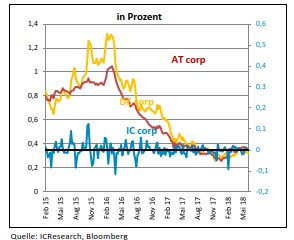

Auch in dieser Ausgabe unseres Newsletters geben Ihnen unsere zwei IC („Independent Capital“) Indikatoren einen schnellen Überblick über die Performance österreichischer Staatsanleihen (IC gov) und Unternehmensanleihen (IC corp) im Vergleich zu deutschen Staatsanleihen und Unternehmensanleihen. Interpretation: Bei einem geringeren Spreadanstieg von österreichischen Staatsanleihen oder Unternehmens-anleihen im Vergleich zu deutschen, zeichnen die IC Indikatoren eine Outperformance von österreichischen Wertpapieren (IC Index >0). Vice versa wird eine Underperformance (IC Index <0) dargestellt, wenn sich die Spreads in Österreich im Vergleich ausweiten. Somit entspricht eine Outperformance des IC Indikators einer Verminderung des Kreditrisikoaufschlages und damit einer vom Markt eingepreisten Bonitätsverbesserung von österreichischen Staatsanleihen oder Unternehmensanleihen im Vergleich zu Deutschland.

IC gov Indikator

Der IC gov Indikator beschreibt die Veränderung des Assetswap-Spreads (Kreditrisikoaufschlags) von Staatsanleihen aus Österreich im Vergleich zur entsprechenden Spreadveränderung deutscher Staatsanleihen. Die absolute Veränderung des Zinsniveaus spielt hierbei keine Rolle. Der IC gov Indikator umfasst zwei Portfolios: jeweils für Deutsch-land und Österreich drei gleichgewichtete Staatsanleihe

n mit Laufzeiten von 2, 5 und 10 Jahren. Das zweite Quartal 2018 zeigt einen tendenziell fallenden Trend bei den Assetswap-Spreads sowohl für österreichische als auch für deutsche Staatsanleihen. Wobei vor allem bei den fünfjährigen Laufzeiten eine deutliche Abwärtsbewegung zu verzeichnen war.

Der IC gov hat in zwei der letzten drei Monate dieses Jahres einen negativen Verlauf ausgewiesen, was auf eine Underperformance der österreichischen Staatsanleihen gegenüber ihrer deutschen Pendants hinweist. Grund dafür ist der stärkere Rückgang der Kreditaufschläge deutscher Staatsanleihen im Vergleich zu den Kreditaufschlägen für österreichische Staatsanleihen. Der Assetswap-Spread von AT gov beträgt für Ende Juni -28,5 BP, für DE gov -44 BP.

IC corp Indikator

Der IC corp vergleicht die aggregierten Assetswap-Spreads (Kreditrisikoaufschläge) eines Portfolios bestehend aus 15 österreichischen Unternehmensanleihen mit einem Portfolio bestehend aus 15 deutschen Unternehmensanleihen. Die absolute Veränderung des Zinsniveaus spielt auch hier keine Rolle. Das AT corp Portfolio verzeichnet einen geringfügigen Anstieg des Kreditaufschlages von rund 1 BP seit unserem letzten Newsletter. Das Portfolio mit deutschen Unternehmen DE corp schließt demgegenüber mit einer 3 BP geringeren Marge. Dies schlägt sich in einer weitgehenden Underperformance der österreichischen Unternehmen nieder, woraus abgeleitet werden kann, dass österreichische Unternehmen im aggregierten Durchschnitt des Beobachtungszeitraums vom Markt als geringfügig risikoreicher erachtet werden.

Im Zusammenhang mit diesem Newsletter sind wir an einem Feedback unserer Geschäftspartner und Kunden interessiert. Ihre Kommentare sind unter office@independentcapital.at willkommen.

Disclaimer: dieser Newsletter und die darin enthaltenen Informationen sowie alle sonstigen Dokumente und Erklärungen (gemeinsam der „Newsletter“) sind ausschließlich zu Ihrer Information bestimmt, und Independent Capital fordert zu keinen Maßnahmen aufgrund dieses Newsletters auf. Der Newsletter stellt keine Empfehlung seitens oder hinsichtlich Independent Capital dar. Die hierin abgegebenen Auffassungen stellen nicht ausschließlich die Meinung von Independent Capital dar. Der Newsletter wurde aufgrund von Informationen erstellt, die Independent Capital für zuverlässig hält, doch sichert Independent Capital weder ausdrücklich noch stillschweigend die Richtigkeit, Vollständigkeit und Eignung für einen bestimmten Zweck zu, und sie sollte als solche auch nicht herangezogen werden. Der vorliegende Newsletter darf ohne vorherige schriftliche Zustimmung von Independent Capital weder insgesamt noch in Teilen kopiert, verteilt, weitergegeben oder anderweitig direkt oder indirekt von einem Empfänger an einen fremden Dritten übermittelt werden. Die Inhalte unterliegen einer Verschwiegenheitsverpflichtung.

Impressum: Independent Capital GmbH, 1010 Wien, Singerstraße 2,

T +43 1 532 3100, E office@independentcapital.at

Geschäftsführung: Christian Büttner, Leonhard Fragner, Reno Kroboth

Firmenbuchnummer: FN 356329p

Copyright: Independent Capital GmbH, www.independentcapital.at