Sehr geehrte Geschäftspartner! Liebe Kunden!

Willkommen im zweiten Quartal 2016, heute am 1. April! Die letzten drei Monate waren bei Independent Capital durch die Heraus-forderungen der Investorenbasis geprägt. Im Neuen Jahr macht das Niedrigzinsumfeld Banken, Versicherungen und anderen institutionellen aber auch privaten Investoren zunehmend zu schaffen. Dazu kommen noch die Heta-Problematik, insbesondere aus der Sicht deutscher Investoren, und die niedrigeren Rohstoffpreise (z.B. der Ölpreis) aufgrund der Sorgen um die Konjunktur-entwicklung. Innerhalb dieser nicht ganz einfachen Rahmenbedingungen haben wir bei Independent Capital im vergangenen Quartal erfolgreich Transaktionen von Unternehmen und Gebietskörperschaften abgeschlossen, die mit unserer Unterstützung – im Vergleich zu den Vorjahren – sensationell niedrige Zinskosten über mittlere bis lange Laufzeiten festschreiben konnten. Vor diesem Hintergrund haben wir für diesen Newsletter unseren Kooperationspartner für den Veranlagungsbereich, Dr. Gerhard Rehor, gebeten, die Herausforderungen des Zinsmarkts aus Sicht der Investoren kurz zusammenzufassen und damit auch einmal den Blickwinkel der Anleger für unsere Kunden, die sich ja über die niedrigen Zinsen freuen, darzustellen.

„Perpetual Zero“ – ein Gastkommentar von Dr. Gerhard Rehor

Am 1. April darf an eine nicht ganz ernst gemeinte Finanzinnovation erinnert werden, den „Perpetual Zero“: das ist eine Nullkuponanleihe, die aber auch „ewig“ läuft. Mit anderen Worten, der Investor sieht nie eine Verzinsung.

Ähnlich fühlt sich der Geldanleger angesichts der aktuellen Zinspolitik der Zentralbanken. Es füllt bereits Bücher, wenn nach Erklärungen gesucht wird, welche erwünschten und unerwünschten Konsequenzen die „Abschaffung der Zinsen“ hat. Jedenfalls kommt es zu einer Umverteilung von den Gläubigern: u.a. Sparer, (künftige) Pensionisten, liquiditätsstarke Unternehmen, Versicherungen etc. zu den Schuldnern: hauptsächlich den Staaten.

Persönlich kann ich mir nicht vorstellen, dass die Marktwirtschaft langfristig ohne Preis für die Ware „Geld“ auskommt. Nur nach dem Gleichgewicht aus Angebot und Nachfrage beurteilt hätte es ja einen Preis, Geld zu verleihen, wäre da nicht die Marktmanipulation der Zentralbanken, etwa mit ihren riesigen Anleihekaufprogrammen.

Ob damit Inflation und Konjunktur zu unser Aller Nutzen wieder normalisiert werden kann? Die Geschichte wird es beantworten.

Entwicklung der Anleiherenditen

Bis dahin muss aber das vorhandene Geld angelegt werden. Gemessen an den Veranlagungsvolumina sind über 90% aller Geldanlagen mit geringem Risiko oder „sicher“ veranlagt. Diese Anlagen profitierten seit Jahrzehnten von fallenden Renditen der festverzinsten Anleihen. „Profitierten“, denn die Unterschreitung des Nullniveaus ändert die Rahmenbedingungen. Nicht, dass bei institutionellen Investoren die Flucht ins Bargeld ein Thema wäre, wie bei Privaten: beim heutigen Renditeniveau entstehen Kursgewinne nur dann, wenn für das Geldanlegen immer höhere Zinskosten entstehen und man sich darüber freut, dass man seinerzeit noch geringere Negativrenditen eingekauft hat.

Eine derart vom gesunden Hausverstand freie Mechanik kann wohl nicht von so langer Dauer sein, wie die der Kursgewinne seit 1990 auf Basis immer geringer werdender Zinserträge. Auch in Japan, dem klassischen Beispiel für jahrzehntelange Niedrigzinsen, ging das Zinsniveau erst 2016 unter null.

Zinsprognose

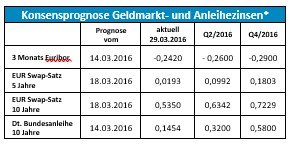

Es verwundert also nicht, wenn die Konsensprognose (Bloomberg: 18.3. siehe unten) für die EUR Swapkurve etwa EZB-bedingt moderate 15bp Zinsanstieg bis Jahresende erwartet.

Schnell gerechnet ergibt das für die nächsten 9 Monate bei Anleihen mit 5 Jahre Duration einen Kursverlust von 0,75%, der nicht durch einen nennenswerten Kupon ausgeglichen wird, Konsenserwartung.

Sollte sich die Meinung etablieren, dass der Zinsanstieg doch stärker ausfallen könnte, muss ein Test der Aufnahmefähigkeit der Rentenmärkte bei Verkäufen von Investoren erwartet werden. Solange da die Notenbanken kaufen: fein. Sonst geht es mit dem Renditeanstieg wirklich schnell, muss sich doch ein neues Gleichgewicht der Kurse finden – temporäre Ausweitung der Kauf/ Verkaufspannen inklusive.

Wer heute Anleihen kauft, spekuliert ganz einfach auf die fortgesetzten Anleihekäufe der EZB, was bis März 2017 jedenfalls so angekündigt ist. Man sollte sich dessen nur bewusst sein.

Ein weiteres Argument für Anleiheinvestments kommt aus der Risikostreuung bei der Portfoliobildung. Die geringe Korrelation zwischen Aktien- und Rentenmärkten gebietet es, auf ein Gleichgewicht der Risiken zu setzen.

Wenn man sich die Bonitätseinschätzung zutraut, kann die Swaprendite durch den Zinsaufschlag („Credit Spread“) eines nicht höchstklassigen Schuldners bei Unternehmensanleihen aufgefettet werden. Dieser Zinsaufschlag schwankt aber ebenfalls im Laufe der Zeit und bringt damit höhere Volatilität ins Portfolio. Dem sollte jedenfalls durch eine gute Streuung begegnet werden.

Veranlagungsportfolio

Damit kommen wir zu Rezepten aus dem Portfolio Management, die dem Anleger in der heutigen Marktsituation angeboten werden. Ein Portfolio aus Mixed Assets balanciert zwischen möglichst gering korrelierten Anlageklassen (Anleihen, Aktien, Rohstoffe, Kasse) und steuert gleichzeitig das zu erwartende Risiko aus. Solche Lösungen verlangen vom Investor die Bereitschaft mit geringen Anteilen auch in Aktien zu investieren und notfalls auch einmal begrenzte Jahresverluste (beispielsweise 5%) zu verkraften.

Man sollte zumindest einen Anlagehorizont von drei Jahren haben. Für Unternehmen können so nur langfristige Finanzmittel geparkt werden, nicht aber zyklische Liquiditätsüberschüsse im Laufe des Jahres.

Laufzeitenfonds bieten bei 4-7 Jahren Planlaufzeit einen begrenzten Horizont für das Zinsänderungsrisiko und eine breite, aktiv beobachtete Streuung bei unterschiedlichen Bonitätsklassen im Fonds. Die Laufzeit dieser Produkte sollte für den Anleger auch der eigene Anlagehorizont sein. Marktverwerfungen während der Laufzeit sind so leichter zu verkraften, denn der Fonds wartet auf die Tilgung seiner Anleihen zum Nominalwert. Zuletzt sollten die Spesen vernünftig sein, damit trotz der niedrigen Zinsen ein positives Ergebnis erwartet werden kann.

Wer nur kürzere Bindungen als ein Jahr akzeptieren kann, dem wird aus Gründen der Risikostreuung ein klassischer Geldmarktfonds empfohlen. Anders als bei etwas „verunglückten“ Produkten vor 2008 sollte nicht nur die Zinsbindung sondern auch die Kapitallaufzeit der Anlagen im Fonds kurzfristig sein, also zwischen 3 und 9 Monaten – und das nicht im Durchschnitt sondern für jedes Investment. Dem geringen Risiko entsprechend sind die Performanceerwartungen mit „weniger negativ als am Geldmarkt“ nicht erbaulich.

„Nur Bares ist Wahres.“ Dieser Zugang kostet aktuell negative Zinsen, würde sich aber erst dann als falsch herausstellen, wenn noch sehr lange eine Zinskurve wie heute (oder darunter) bestehen bleibt. Selbst wenn man noch lange mit Leitzinsen bei Null rechnet, muss das kein Einfrieren der ganzen Zinskurve bedeuten. Ganz im Gegenteil wäre es schon unerwartet, wenn sich die Märkte über viele Monate gar nicht bewegten. Somit kann das Abwarten besserer Einstiegsniveaus zwar dauern, sich aber letztlich als weniger Verlustreich herausstellen.

Den eingangs erwähnten „Perpetual Zero“ sollte man in all diesen Szenarien aber besser auslassen.

Disclaimer: dieser Artikel stellt keine Empfehlung zur Veranlagung dar und der Autor fordert zu keinen Maßnahmen aufgrund des Artikels auf. Die hierbei abgegebenen Auffassungen geben ausschließlich die Meinung des Autors wieder.