Sehr geehrter Geschäftspartner! Liebe Kunden!

Das Jahr 2014 steht in der Halbzeit, spannende Mandate haben uns zwei arbeitsreiche Quartale beschert, weswegen wir uns sehr freuen Ihnen unseren neuen Newsletter übersenden zu dürfen.

Obwohl wir bereits einen Newsletter dem Thema Rating gewidmet haben, wurde uns bei der Analyse des Dealflows und in Banken- sowie Investorengesprächen klar, dass das Thema Rating großer Agenturen im Speziellen Aufmerksamkeit verdient. Konkret haben wir uns mit den Vor- und Nachteilen des Ratings einer großen Ratingagentur auseinandergesetzt, Abläufe und Kosten unterschiedlicher Agenturen dargestellt und verglichen. Im folgenden Teil möchten wir unsere Erkenntnisse mit Ihnen teilen.

Warum Rating einer Agentur?

Die Einschätzung eines Kreditrisikos (Finanzkraft und Rückzahlungsfähigkeit eines Fremdkapitalnehmers) ist ein aufwendiger und kostenintensiver Prozess, der Branchenkenntnis sowie Erfahrung voraussetzt. Banken verfügen über eigene Abteilungen, die sich mit dieser Aufgabe auseinandersetzen, anderen Investoren wie Versicherungen, Fonds und Pensionsfonds ist dieser Prozess oftmals zu aufwendig. Sie vermeiden diesen Aufwand indem sie gemäß ihren Veranlagungsrichtlinien nur in von anerkannten Agenturen geratete Unternehmen bzw. Papiere investieren dürfen. Unternehmen erweitern durch ein Rating ihren potentiellen Investorenpool, wodurch der Kupon günstiger gestaltet werden bzw. die Transaktionssicherheit erhöht werden kann. Nicht zuletzt bieten sich gerateten Unternehmen erweiterte Gestaltungsspielräume in der Dokumentation. Die durch das Rating entstehenden Kosten werden schon bei geringen Transaktionsvolumina kompensiert, auch im High-Yield-Bereich.

Ratingprozess

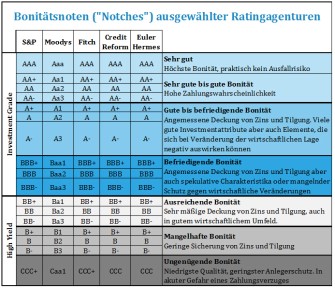

Rating bedeutet die Meinung einer anerkannten Ratingagentur zur Ausfallwahrscheinlichkeit einer Forderung gegen das geratete Unternehmen, es setzt sich aus dem allgemeinen Geschäftsrisiko und dem Finanzprofil des Unternehmens zusammen. In dem Geschäftsrisiko wird das Umfeld des Unternehmens bewertet, es ergibt sich aus den Länder- und Branchenrisiken, der Marktposition des Unternehmens und der Performance vergleichbarer Unternehmen (Größe und Branche). Das Finanzprofil des zu ratenden Unternehmens wird anhand von Zahlen aus Rechnungswesen und Controlling ermittelt, wovon ein Großteil (insbesondere bei börsennotierten Unternehmen) öffentlich zugänglich ist. Aus diesen Hard- und Softfacts leiten Analysten schließlich das Rating ab, das in einer Bonitätsnote (siehe Grafik) ausgedrückt wird. Auch Unternehmen, die über keine Top Bonität verfügen, können sich in der Regel mit einem Rating besser am Kapitalmarkt finanzieren als ohne Rating, da sich Investoren leichter ein Bild machen können.

Ablauf des Ratingprozesses

Alles in allem dauert der gesamte Prozess in der Regel zwischen sechs und acht Wochen.

1. Mandat und Unterlagen: Die Ratingagentur verschafft sich einen Überblick über das Unternehmen, vergleicht das öffentlich zugängliche Zahlenwerk mit anderen der Branche sowie Erfahrungswerten. Darüber hinaus wird Einblick in die finanziellen Planrechnungen und Verpflichtungen genommen.

2. Management Meeting: Analysten der Rating Agentur treffen das Senior Management für einen halben Tag, um einen Eindruck über die Pläne des Unternehmens und das Klima abseits der Zahlen zu gewinnen.

3. Analyse / Indikation: Hard- und Softfacts werden in einer ersten Indikation zusammengeführt, dem Management wird das voraussichtliche Ergebnis des Ratings mitgeteilt bevor das abschließende Ergebnis feststeht.

4. Weiteres Vorgehen: Das Management entscheidet, ob das Rating veröffentlicht wird, sie das Ergebnis nur ausgewählten Investoren zeigen oder es rein intern bleibt.

5. Pflege des Ratings: In jährlichen Abständen wird das Rating überprüft, Entwicklungen von Branche und Geschäft können zu Veränderungen des Ratings führen. Das Rating bleibt jederzeit kündbar (siehe zuletzt bei der Kommunalkredit).

Gestaltungsmöglichkeiten

Ein Rating beurteilt entweder einen Emittenten, also das gesamte konsolidierte Unternehmen (Emittentenrating), oder eine spezielle Emission des Unternehmens (Emissionsrating). Das Emissionsrating leitet sich aus dem Emittentenrating ab und berücksichtigt die von einer Holding- oder ähnlichen Struktur ausgehende Risikolage für den Gläubiger. Dadurch kann dieses Rating um bis zu zwei Ratingstufen schlechter sein als das eigentliche Emittentenrating. Andererseits unterscheidet man nach der Zugänglichkeit des Ratings. Entweder bleibt das Rating im Haus („Internes Rating“), um dem Management einen besseren Überblick zu geben, oder es wird ausgewählten Investoren gezeigt („Privates Rating“). Regelfall ist allerdings ein „Öffentliches Rating“. Die Veröffentlichung eines Ratings liegt allein in der Entscheidung des Unternehmens, sollte das Rating nicht den Erwartungen entsprechen und keine Vorteile bringen, kann es die Veröffentlichung unterbinden. Darüber hinaus wird zwischen einem langfristigen und einem kurzfristigen Rating unterschieden, die in der Regel stark miteinander korrelieren.

Kosten und Verpflichtungen

Bei Unternehmen mit einer Bilanzsumme von EUR 600m – EUR 900m wird, je nach Agentur, für ein privates Erst-Emittentenrating zwischen TEUR 40 und TEUR 100 als Initial Fee verrechnet.

Zur weiteren Pflege des Ratings kommen laufende Kosten für das Monitoring im Rahmen von TEUR 30 bis TEUR 60 pro Jahr hinzu. Bei aktuellen Emissionen, die das Rating miteinbeziehen, verrechnet die Rating Agentur einen Betrag von 5 bis 6 bps pro Emission. Die Ratingagentur benötigt zur Pflege des Ratings in regelmäßigen Abständen Updates in Form von Analystenmeetings, die zumindest einmal jährlich stattfinden sollen. Der Aufwand des Managements dafür ist in der Regel geringer als die Pflege des Kontakts zu Banken.

Ratingänderungsrisiko

Das Rating wird permanent überwacht und wird einhergehend mit dem Marktumfeld sowie der wirtschaftlichen Lage des Unternehmens angepasst, wobei von den Agenturen ein möglichst langfristig stabiles Rating angestrebt wird. Ein nachträglich geändertes Rating hat keinen Einfluss auf die Kupons bereits emittierter Kapitalmarktinstrumente, sondern potentiell auf deren Sekundärmarktpreis.

Ratingagtenturen nach Zielgruppen

Der Markt für Ratings wird vor allem von Moody‘s, Standard & Poor‘s (S&P) sowie Fitch Ratings dominiert, die international gemeinsam einen Marktanteil von über 90% haben. Neben unterschiedlichen Gewichtungen von qualitativen und quantitativen Faktoren im Rating, unterscheiden sie sich auch in der Zielgruppe. Im Bereich Corporates ist S&P‘s weltweit führend.

Ratingagenturen wie Euler Hermes, Scope oder Creditreform sind ebenfalls am Markt, ihre Zielgruppe besteht in erster Linie aus Mittelstandsunternehmen, die für die Ausgabe von Mittelstandsbonds ein Rating vorweisen müssen. Bei internationalen institutionellen Investoren sind sie jedoch kaum bekannt und eher weniger akzeptiert.

Beitrag von Independent Capital

Um Unternehmen richtig im Kapitalmarkt zu positionieren, können die Bewertungsmethoden der Ratingagenturen einen wertvollen Beitrag leisten, damit das bestmögliche Ergebnis bei Emissionen erreicht werden kann. Dieser Prozess stellt einen wichtigen Teil in der Darstellung des Unternehmens in der Sprache des Kapitalmarkts dar, denn nur ein richtig verstandenes Geschäftsmodell kann auch richtig beurteilt werden, wodurch Transaktionssicherheit und günstige Konditionen am Finanzmarkt ermöglicht werden. Independent Capital stellt den Unternehmen dazu das umfangreiche Netzwerk bei potentiellen Kapitalgebern und eine langjährige Transaktionserfahrung, auch bei der Kommunikation mit Ratingagenturen zur Verfügung.

Independent Capital hat Dr. Florian Stapf, Direktor Client Business Management bei S&P, zwei Fragen gestellt:

Independent Capital: Haben Ratings in der Krise versagt?

Dr. Florian Stapf: Ein Rating ist keine Aussage über eine absolute Ausfallwahrscheinlichkeit. Vielmehr sagt ein Rating lediglich aus, dass ein Schuldner mit einem hohen Rating eine relativ

Dr. Florian Stapf: Ein Rating ist keine Aussage über eine absolute Ausfallwahrscheinlichkeit. Vielmehr sagt ein Rating lediglich aus, dass ein Schuldner mit einem hohen Rating eine relativ

gesehen geringere Wahrscheinlichkeit hat, seinen Zahlungsverpflichtungen nicht vollständig und fristgerecht nachzukommen als ein Schuldner mit einem niedrigeren Rating. Ratings bringen also die subjektiven Einschätzungen über die Wahrscheinlichkeit zukünftiger Kreditausfälle in eine Rangfolge. Um eine Beurteilung der Effektivität unserer Ratings zu ermöglichen, analysieren wir kontinuierlich rückblickend, ob die tatsächlichen Kreditausfälle mit der Rangfolge unserer Ratings übereinstimmen. Die in den letzten 30 Jahren erstellten ex-post Analysen zeigen nachweislich, dass unsere Ratings zuverlässige Indikatoren für Kreditausfallrisiken darstellen. So sind seit 1981 lediglich 1,1 Prozent der Unternehmen, die wir weltweit mit Ratings aus der oberen Hälfte der Ratingskala (auf den Kapitalmärkten auch mit „Investment Grade“ bezeichnet) bewertet haben, innerhalb eines Fünfjahreszeitraums ausgefallen; in Europa sind dies sogar nur 0,48 Prozent. Diesem Ergebnis stehen Kreditausfälle in Höhe von 16,4 Prozent bei Unternehmen gegenüber, die wir mit Ratings aus der unteren Hälfte der Ratingskala bewertet haben („Non-Invest-

ment Grade“). Mit Ausnahme der Bewertung einiger durch Hypotheken besicherter Wertpapiere auf dem US-Immobilienmarkt (US RMBS) zu Beginn der Finanzkrise, bei der wir mit der Leistung unserer Ratings nicht zufrieden sein können, belegen die ex-post Analysen, dass unsere Ratings zuverlässige Indikatoren für zukünftige Kreditrisiken darstellen. Dies gilt über alle Anlageklassen hinweg mit vergleichbaren Ergebnissen in allen Regionen weltweit.

Independent Capital: Wie übernimmt Standard & Poor’s Ratings Services Verantwortung für seine Ratings?

Dr. Florian Stapf: Wir legen uns selbst die Verantwortung auf, Ratinganalysen nach den höchsten Standards durchzuführen. Das Ergebnis ist jedoch eine in die Zukunft gerichtete Meinung. Ratings sind subjektive Einschätzungen von relativen Kreditrisiken. Unsere Ratinganalysten erstellen bei ihren Analysen auf Basis heutiger Erkenntnisse eine Einschätzung über die zukünftige Fähigkeit eines Schuldners, seinen Zahlungsverpflichtungen vollständig und fristgerecht nachzukommen. Der Blick der Ratinganalysten in die Zukunft beinhaltet dabei zwangsläufig Unsicherheiten. Selbst mit den besten erfahrungsgestützten Annahmen sind künftige Ereignisse nicht mit Sicherheit prognostizierbar. Die Fähigkeit, Zahlungsverpflichtungen in der Zukunft nachkommen zu können, hängt jedoch von solchen künftigen Ereignissen ab. Deshalb können selbst sorgfältig begründete Ratings nur Meinungsäußerungen über die zu erwartende relative Bonität eines Schuldners sein. Die Arbeit eines Ratinganalysten unterscheidet sich damit essenziell von der Tätigkeit eines Wirtschaftsprüfers, der auf Grundlage heute verfügbarer Daten in die Vergangenheit blickt, um beispielsweise die Richtigkeit einer Bilanz zu attestieren. Aber auch wenn unsere Ratings lediglich Meinungen darstellen, werden sie – anders als häufig angenommen – im Rahmen von nachvollziehbaren Standards für den Ratingprozess vergeben. Wir folgen dabei unseren öffentlich zugänglichen Kriterien und Richtlinien und streben stets danach, bei der Erstellung von Ratings die höchsten Standards einzuhalten. Darüber hinaus sind wir an die Vorschriften aus der EU-Verordnung über Ratingagenturen gebunden.Gleichwohl können wir keine Haftung dafür übernehmen, dass auf Grundlage der von uns ermittelten Daten und im Rahmen unserer Ratingprozesse in der Rückschau nicht auch andere Meinungen über künftige Entwicklungen hätten gebildet werden können. Das gilt selbst dann, wenn gerade diese alternativen Meinungen durch die eingetretene Entwicklung im Nachhinein bestätigt wurden.