Sehr geehrte Geschäftspartner! Liebe Kunden!

Für Independent Capital ist ein von zahlreichen spannenden Transaktionen geprägtes erfolgreiches Jahr zu Ende gegangen. Wir bedanken uns herzlich bei unseren Kunden für das uns über Jahre entgegengebrachte Vertrauen, begrüßen Sie herzlich im Neuen Jahr und dürfen Ihnen zum Jahresauftakt unseren aktuellen Newsletter übermitteln.

Das letzte Jahr war besonders durch pandemiebedingte Turbulenzen und Unsicherheiten geprägt. Eine laufende Anpassung an die sich ständig ändernden Rahmenbedingungen verlangte den Unternehmen viel Flexibilität ab. Während sich die Wirtschaft stetig erholte, kam es in Bereichen wie dem Aktien- oder Immobilienmarkt zu markanten Bewertungszuwächsen. Bei zahlreichen Rohstoffen kam es sogar zu sprunghaften Anstiegen. Während die steigenden Preise am Immobilienmarkt die Stärke des Immobiliensektors und das hohe Interesse am österreichischen Immobilienmarkt zeigen, gibt es Anzeichen, dass private Haushalte zunehmend höhere Schulden aufnehmen, um Immobilien zu kaufen. Das führte dazu, dass einige Stimmen laut wurden, die sich für strengere regulatorische Vorgaben im Bereich der Wohnbaufinanzierung aussprachen. Während sich die Preise für Wohnimmobilien in Österreich seit 2007 verdoppelt haben, liegt der Anstieg in Wien sogar bei 140%. Der Anstieg ist auch kreditgetrieben, seit Mitte 2020 ist die Anzahl der Wohnbaukredite um 18% auf 94.000 gestiegen, während das Kreditvolumen sogar um 37% auf EUR 16,9 Mrd. zulegte.

Deshalb möchten wir Ihnen in unserem aktuellen Newsletter einen Überblick über die aktuellen Trends der Immobilienfinanzierung und die derzeit diskutierten Themen geben. Wir zeigen Ihnen, welche Einschätzung die Europäische Zentralbank und die Oesterreichische Nationalbank in ihren neuesten Finanzmarktstabilitätsberichten vertreten und welche Änderungen von der Finanzmarktaufsicht („FMA“) zur Vergabepraxis bei Wohnbaukrediten vorgeschlagen wurden. Weiters wollen wir in unserer wiederkehrenden Rubrik „Sustainable Finance – IC Indicators und Newsflash“ einen Überblick der neuesten Entwicklungen im Bereich Green Finance geben.

Aktuelle Trends der Immobilienfinanzierung – Einschätzungen der EZB, der OeNB und mögliche Verschärfungen der Kreditvergabekriterien durch die FMA

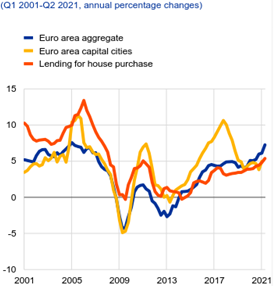

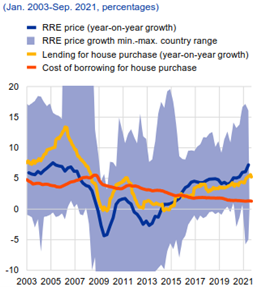

Während die wirtschaftliche Erholung zunächst den Wohnungsmarkt gestützt hat, gibt das nun schon länger anhaltende starke Preiswachstum in städtischen sowie in ländlichen Gebieten Anlass zur weiteren Beobachtung. Im Euroraum erhöhten sich die Preise für Wohnimmobilien im zweiten Quartal 2021 nominell um 7,3%, der höchste Wert seit 2005. Politische Maßnahmen haben dazu beigetragen, die privaten Haushaltseinkommen während der Pandemie aufrechtzuerhalten, während günstige Marktbedingungen es ermöglicht haben, Finanzierungen für den Hauskauf zu rekordtiefen Zinssätzen zu erhalten. Trotz hoher Aktivität im Wohnungsbau beeinträchtigen Arbeitskräftemangel, globale Engpässe in der Lieferkette und Preissteigerungen bei den Vorleistungen den weiteren Ausbau des Wohnungsangebots. Das übt einen weiteren Aufwärtsdruck auf die Wohnungspreise aus. Dem Trend zu Home-Office und damit dem Bedarf für mehr Wohnraum folgend, hat dies die Nachfrage während und auch nach der Pandemie zusätzlich angeheizt.

Während die kurzfristigen pandemiebedingten Effekte wieder deutlich zurückgehen, setzt sich der Preisanstieg bei Immobilien insgesamt fort. Da die sich ergebende Preis- und Kreditdynamik das Einkommenswachstum der privaten Haushalte übersteigt, nimmt deren Verschuldung zu. Haushalte mit variabel verzinsten Hypothekarkrediten oder nur kurzen Zinsbindungen sind dem Risiko eines unerwarteten Zinsanstiegs ausgesetzt. Dies würde sich bei gleichbleibender Einkommenssituation negativ auf die Fähigkeit zur Bedienung ihrer Schulden auswirken. In Österreich wurden 2021 48,1% aller Privatkredite mit einer variablen Verzinsung abgeschlossen, ein Anteil der weit über dem europäischen Durchschnitt liegt.

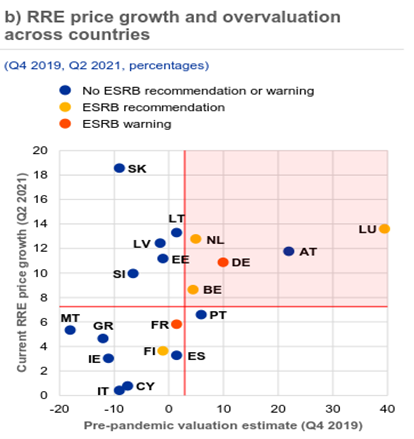

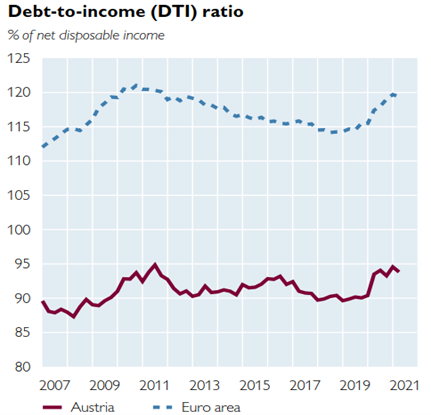

In einigen Ländern geht die Stärke der RRE-Märkte mit einer lebhaften Hypothekenkreditvergabe einher. Dort gibt es Anzeichen für eine fortschreitende Lockerung der Kreditvergabestandards, die sich in einem zunehmenden Anteil von Krediten mit hohen „Loan-to-Value Ratios“ („LTVs“), dem Verhältnis von Kreditbetrag und Beleihungswert der Immobilie, und hohen „Debt-to-Income Ratios“ („DTIs“), dem Verhältnis von Einkommen zum Kreditbetrag, widerspiegelt. Von Seiten der Bankenaufsichten wird dabei immer mehr auf eine dynamische, Cashflow-orientierte Sichtweise abgestellt, die DTI Ratio wird damit immer wichtiger. Der weiter steigende Verschuldungsgrad der privaten Haushalte könnte letztlich ebenfalls zu einer erhöhten mittelfristigen Risikoanfälligkeit im Wohnimmobilienmarkt beitragen.

Kollektiv haben diese Entwicklungen dazu geführt, dass von Regulatoren eine Einführung makroprudenzieller Maßnahmen in Betracht gezogen wird, sofern diese angemessen sein sollten. Während eine starke Dynamik im Immobilienmarkt in den meisten europäischen Ländern deutlich zu sehen ist, scheint diese jedoch nicht gleichmäßig über die Länder des Euroraums verteilt zu sein.

1. Situation in Österreich

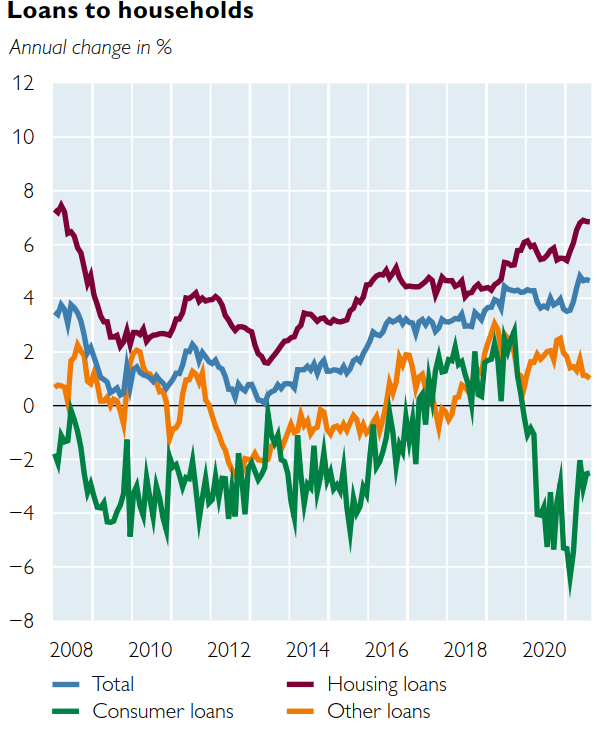

1.1. Kreditvergabe an Privathaushalte steigt

Wie aus der vorgegangenen Grafik der EZB entnommen werden kann, zeigt die Preisentwicklung für Wohnimmobilien in Österreich im Vergleich zu anderen Ländern einen deutlichen Zuwachs. Im Verhältnis zum europäischen Mittel stiegen hier die Wohnimmobilienpreise im Laufe des Jahres 2021 noch stärker an, im dritten Quartal 2021 betrug der Wert im Vergleich zum Vorjahr +10,4%, während Kredite an private Haushalte im Jahresvergleich von 4,1% auf 4,7% stiegen. Wie in den vergangenen Jahren trug vor allem die Kategorie Wohnbaukredite zum Kreditwachstum des Finanzsektors bei. Mit fast zwei Drittel des ausstehenden Kreditvolumens ist das nicht nur aus relativer Sicht die größte Kreditkategorie für private Haushalte, sondern auch jene Kategorie mit der höchsten Wachstumsrate, die im August 2021 6,8% gegenüber dem Vorjahr erreichte. Trotz dieser Entwicklungen haben die österreichischen Banken im dritten Quartal 2021 laut der „Euro Area Bank Lending Survey“ („BLS“) die Kreditstandards für Wohnbaukredite weiter gelockert. Gleichzeitig meldeten die Banken einen weiteren Anstieg der Nachfrage nach Wohnbaukrediten. Während in einigen Kategorien die Kreditnachfrage sinkt, wollen die Banken durch Ausweitungen in ebendiesem Segment bilanzielles Kreditwachstum zeigen. Im Einklang mit dem Rückgang des Konsums von Gebrauchsgütern und dem sinkenden Verbrauchervertrauen nach dem Ausbruch der Pandemie sanken die Verbraucherkredite im August 2021 um 2,5% gegenüber dem Vorjahr. Die sonstigen Kredite, zu denen Kredite an Einzelunternehmer und Unternehmen ohne eigene Rechtspersönlichkeit gehören, stiegen um lediglich 1,0%.

1.2. Zinsumfeld

Im August 2021 lagen die durchschnittlichen Zinssätze für neue Bankkredite bei 1,78%, drei Basispunkte niedriger als im Februar 2020, trotz einer leicht steigenden Tendenz im allgemeinen Zinsniveau, die in diesem Jahr bisher zu beobachten war. Durch das von starkem Wettbewerb um Kreditwachstum geprägte Marktumfeld, sanken die durchschnittlichen Zinssätze für Wohnbaukredite seit Februar 2020 um 20 Basispunkte, während die durchschnittlichen Zinssätze für Verbraucherkredite um 71 Basispunkte anstiegen. Laut der FMA lagen die Zinsen bei Immobilienkrediten so tief wie nie, im Schnitt bei 0,98% (variabel) und bei 1,35% (Fixzins auf zehn Jahre). Wichtig für die FMA ist hier die bereits erwähnte Tendenz in Österreich zu variablen Verzinsungen. Gerade hier sieht auch FMA Vorstand Helmut Ettl laut einem Interview vom Dezember 2021, einen großen Teil des Risikos für private Haushalte. Viele Haushalte gehen in ihrer Planung davon aus, dass das Zinsniveau gleichbleiben würde und rechnen nicht damit, dass eine Zinsänderung mit erheblichen Mehrkosten und einer deutlichen Verschlechterung der DTI Ratio der Haushalte einhergehen würde.

1.3. Schuldenquote

Seit 2019 ist ein deutlicher Anstieg der DTI Ratio um 3,8% auf 93,8% zu erkennen. Dieser lässt sich größtenteils auf den Anstieg derVerschuldung der privaten Haushalte, um etwa 5% im selben Zeitraum, zurückführen. Der größte Teil dieses Anstiegs ist wiederum auf Wohnbaukredite zurückzuführen. Im Gegensatz dazu trug das verfügbare Nettoeinkommen der Haushalte, das durch staatliche Maßnahmen gestützt wurde, sogar zu einem leichten Rückgang der DTI Ratio bei.

Außerdem blieb der Anteil für die Zinsausgaben aufgrund des historisch niedrigen Zinsniveaus im Jahr 2021 auch korrespondierend niedrig. Sie betrugen im zweiten Quartal 2021 1,5% des verfügbaren Gesamteinkommens, ungeachtet des Anstiegs der ausstehenden Schulden der privaten Haushalte. Der Anteil von variabel verzinsten Neukrediten, der in den Jahren vor der Pandemie deutlich zurückgegangen war, lag im zweiten Quartal 2021 bei 48,1% und damit um 2,4% höher als im Vorjahresquartal. Im Vergleich zu anderen Ländern des Euroraums ist dieser Wert in Österreich immer noch relativ hoch, sodass wie bereits erwähnt im heimischen Haushaltssektor bei eventuellen Zinssteigerungen ein entsprechend hohes Zinsänderungsrisiko besteht.

2. Änderung der Kreditvergabestandards

Laut der EZB sind die Kreditdynamik und die Anfälligkeit der privaten Haushalte in Bezug auf den Wohnimmobilienmarkt weniger auffällig als im Vorfeld des Preisabschwungs 2007/ 2008. Dennoch könnte der lebhafte Anstieg der Immobilienpreise und die Tendenz, dass sich die Kreditvergabestandards der Banken lockern, künftig zu einer verstärkten Regulierung führen.

Vor diesem Hintergrund und in Anbetracht des doch etwas angespannteren Umfelds im österreichischen Wohnimmobilienmarkt, kündigte die FMA noch im Dezember 2021 an, im kommenden Jahr Mindeststandards für die Vergabe von Wohnbaukrediten zu erlassen. Dazu besteht seit Juli 2018 eine Verordnungsermächtigung der FMA im §22b BWG (siehe auch unser Newsletter Nummer 24, vom Jänner 2018). Laut FMA-Vorstand Helmut Ettl sei die derzeitige Vergabepraxis zu locker und er sieht steigende Risiken für die Finanzmarktstabilität. Hierzu warnte Ettl in einem Gastkommentar im neuen Börsianer Magazin: „Wenn bei den Banken nicht bald Vernunft einkehrt, müssen und werden wir als Aufseher regulatorisch für Vernunft sorgen.“

Ab Mitte dieses Jahres will die FMA ihre vorgeschlagenen Änderungen mit einer Verordnung für “Mindeststandards für die nachhaltige Vergabe” verbindlich machen. Die Eckpunkte der Verordnung sollen wie folgt aussehen:

1. Eigenmittelanteil künftig mindestens 20%

2. Schuldendienstquote („DSTI“) darf maximal 30-40% des Nettoeinkommens betragen

3. Maximale Laufzeit unter 35 Jahren

Einige andere Länder haben ebenfalls Maßnahmen implementiert bzw. überlegen, diese einzuführen, wie

z.B. höhere Risikogewichte für Wohnbaukredite, die die Verlustabsorptionskapazität der Banken erhöhen sollten, falls sich die Kreditrisiken im Wohnungsmarkt erhöhen. Darüber hinaus haben mehrere Länder des Euroraums kreditnehmerbasierte makroprudenzielle Maßnahmen, wie Beleihungsgrenzen („LTV“) oder Schuldendienstquoten („DSTI“), eingeführt Die rechtzeitige Aktivierung kreditnehmerbezogener Maßnahmen trägt dazu bei, dass einerseits Kreditnehmer und Banken widerstandsfähiger werden, aber andererseits die Maßnahmen so konzipiert sind, dass Nebenwirkungen begrenzt werden können.

3. Fazit

In Anbetracht der oben gezeigten Daten scheint es, dass die EZB, OeNB und FMA sich einig sind, die lockere Kreditvergabe, derzeit zumindest im privaten Bereich etwas einzudämmen. Es ist nicht zu leugnen, dass die expansive Geldpolitik der Zentralbanken mit dem anhaltend niedrigen Zinsumfeld zu einem rasanten Anstieg der Asset-Inflation, sei es im Immobilienbereich oder im Kapitalmarkt, geführt haben. Während der wirtschaftliche Ausblick durchaus positiv ist und gerade Immobilienunternehmen und Eigentumsbesitzer stark von den Preisanstiegen profitieren, könnte aus Sicht der Regulatoren eine Anpassung der Kreditvergabestandards nötig werden, um die Stabilität und das Wachstum des Immobilienmarkts weiter zu gewährleisten.

Deshalb wird zukünftig wohl eine restriktivere Herangehensweise der Banken an den Wohnbaukreditmarkt zu erwarten sein. Es ist dabei nicht auszuschließen, dass solche restriktiven Vergaberegelungen auch auf andere Bereiche des Immobilienmarktes und schlussendlich zu einer etwas strengeren Kreditvergabe in allen Bereichen führen könnten.

Aus diesem Grund sollte man frühzeitig seine Finanzplanung erstellen und eine professionelle Finanzierungsstruktur aufbauen, um den Liquiditätsbedarf zu jedem Zeitpunkt abdecken zu können. Für manche Unternehmen könnte es eventuell ein guter Zeitpunkt sein, jetzt noch eine langfristige Finanzierung mit günstigen, fixverzinsten Konditionen zu sicheren, bevor die von zahlreichen Zentralbanken angekündigten Zinserhöhungen auch einen Einfluss auf den europäischen Markt nehmen und/oder Banken restriktivere Kreditvergaberegelungen ausweiten. Independent Capital steht Ihnen und Ihrem Unternehmen in beratender Funktion gerne zur Verfügung und unterstützt Sie umfassend bei der Analyse Ihrer Finanzierungsstruktur, um schlussendlich das passende Instrument und den richtigen Finanzierungspartner zu finden.

Sustainable Finance – IC Indicators und Newsflash

Der folgende Abschnitt soll Ihnen einen regelmäßig wiederkehrenden Überblick zum Thema Green Finance verschaffen. Der Schwerpunkt ist dabei auf die DACH Region gesetzt.

1. IC Indicators

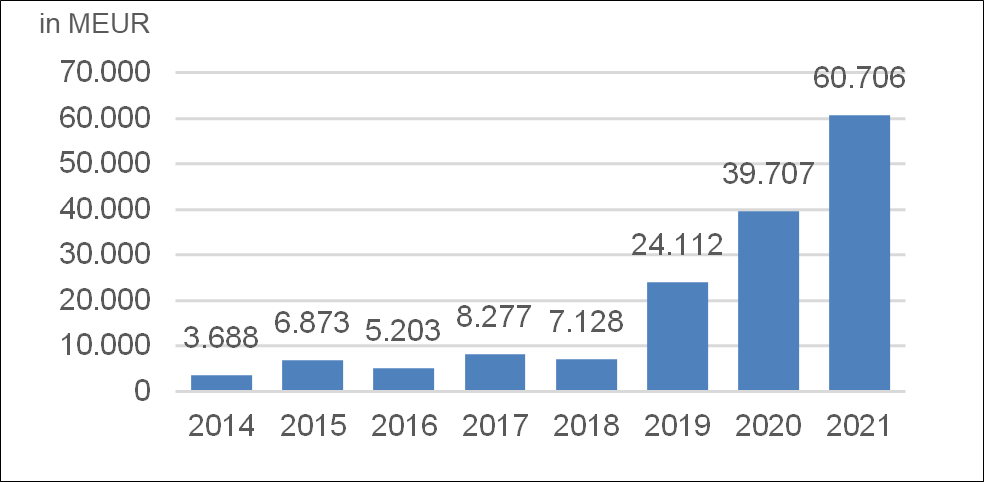

Green Bond Emissionsvolumen der DACH-Region aus den Jahren 2013 bis 2021

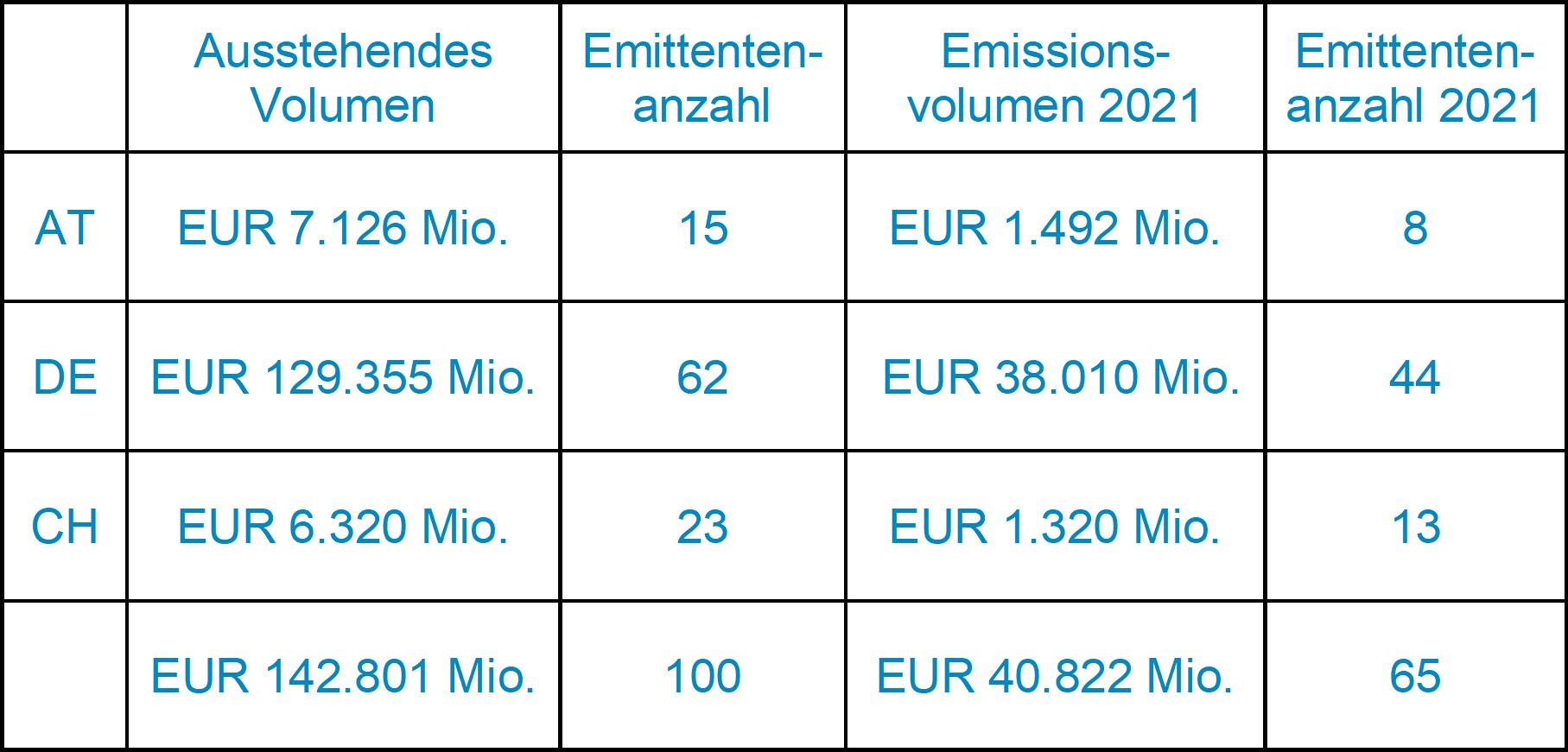

Details zum derzeit ausstehenden Transaktionsvolumen von Green Bonds (länderspezifisch und gesamt)

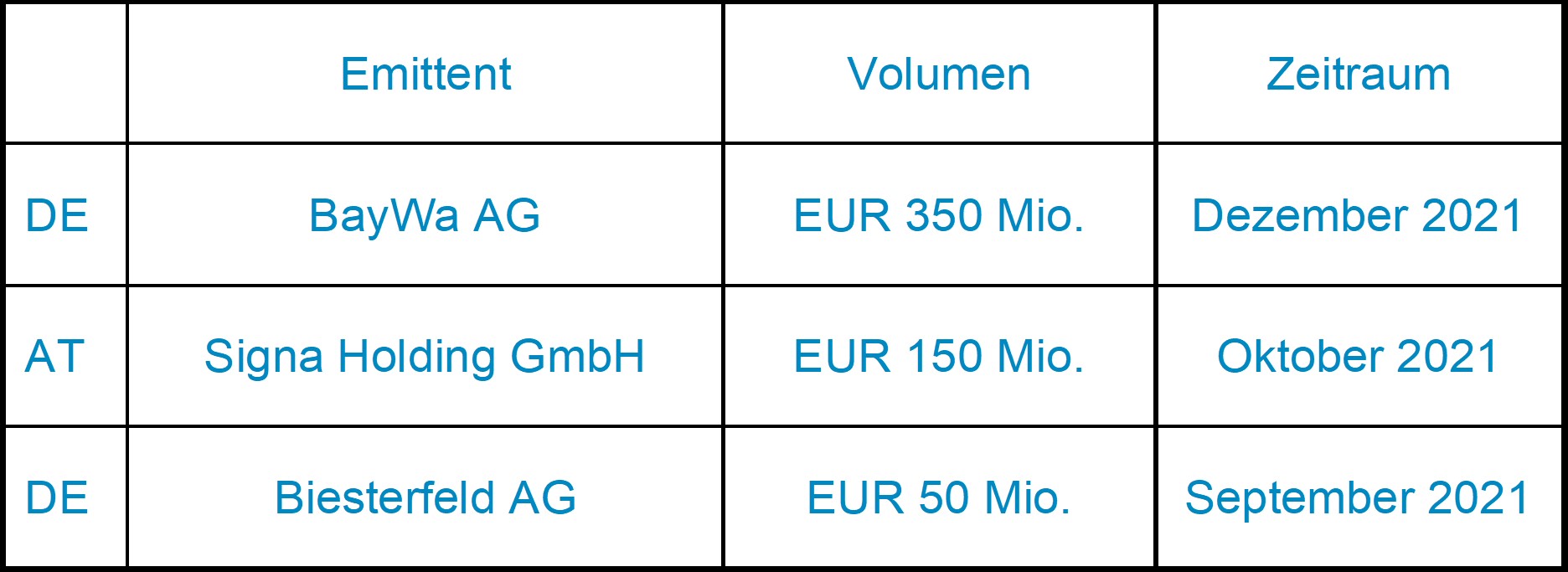

Ausgewählte ESG-linked Schuldscheinemissionen des Jahres 2021

2. Newsflash Der Streit um die EU-Taxonomie wird zur Chefsache

Wieder ist die EU-Taxonomie in aller Munde und immer noch gibt es keine klaren Lösungen. Wie schon in unserem Newsletter Nummer 37 vom April 2021 thematisiert, geht der Streit um die Deklarierung von Gas- und Atomenergie als erneuerbare Energiequellen weiter. Formal ist die EU-Taxonomie bereits seit Juni 2020 in Kraft, dennoch gibt es immer noch Punkte, in denen sich die EU-Mitgliedstaaten nicht einig sind.

Doch was ist die EU-Taxonomie genau?

Kurz gefasst ist die EU-Taxonomie ein Klassifizierungssystem, das vorgibt, welche wirtschaftlichen Aktivitäten als nachhaltig einzustufen sind. Das Ziel ist es, die erforderliche ökologische Transformation der europäischen Wirtschaft voranzutreiben und Investoren genaue Kriterien und Informationen über die Nachhaltigkeit potenzieller Investments zu geben.

Nach mehreren gescheiterten Versuchen und einer zunehmenden Kontroverse über die Rolle von Gas- und Atomkraft in der Energiewende, hat Kommissionspräsidentin Ursula von der Leyen im Dezember angekündigt, die Sache selbst in die Hand zunehmen und dem Kollegium einen Legislativvorschlag zu unterbreiten. Dieser Entwurf des delegierten Rechtsaktes, welcher die Atomenergie und das Erdgas als Übergangslösung in die EU-Taxonomie aufnehmen soll, wurde auch noch am Silvesterabend verschickt.

Ganz überraschend kam diese Einordnung nicht, dennoch bleibt sie umstritten. Während Staaten wie Frankreich, Serbien, Niederlande und Polen die Einbeziehung der Atomkraft begrüßen, sprechen sich Österreich, Deutschland, Dänemark und Portugal vehement dagegen aus. Bei der Gaskraft ist die Diskussion etwas komplizierter, da die meisten Länder übereinstimmen, dass Gasenergie als Übergangslösung notwendig ist, viele aber deshalb nicht gleich wollen, dass diese ein „grünes Mascherl“ umgebunden bekommt und so Investitionen in tatsächlich erneuerbare und nachhaltige Energieformen schmälert.

Die Rechtsverordnung soll noch im Januar 2022 von der Kommission angenommen werden. Anschließend haben das Europäische Parlament und der Rat vier Monate Zeit, den Akt zu begutachten und gegebenenfalls Einwände zu erheben. Nach Einschätzungen der Experten wird es immer wahrscheinlicher, dass die vorgeschlagenen Einordnungen tatsächlich in Kraft treten, es bleibt jedoch bis zum Schluss spannend und Independent Capital wird Sie über die neuesten Entwicklungen am Laufenden halten. Falls Sie gerne mehr über die EU-Taxonomie erfahren möchten, laden wir Sie herzlich ein, unseren Newsletter Nummer 37 vom April 2021 (Die „Taxonomie-Verordnung“ – das Herzstück des EU-Aktionsplans zur Finanzierung nachhaltigen Wachstums) auf unsere Homepage zu lesen.

Internationaler Sustainability Standards Board

Im November veröffentlichte die IFRS-Stiftung die finale Satzungsänderung zur Gründung eines International Sustainability Standards Board („ISSB“) der neben dem International Accounting Standards Board („IASB“) eingerichtet wird. Dieser soll mit seinen 14 Mitgliedern für die Entwicklung von internationalen Standards für die Offenlegung von Nachhaltigkeitsinformationen auf Unternehmensebene zuständig sein. Bestehende Institutionen, wie der Climate Disclosure Board („CDSB“) und die Value Reporting Foundation („VRF“), sollen bis Juni 2022 in den ISSB integriert werden. Ein Klimaberichtsstandard könnte damit bereits in 2022 verabschiedet werden. Damit wäre ein weiterer Schritt in Richtung Vereinheitlichung bestehender Regulierungsstandards und Transparenz gelegt.

Technische Regulierungsstandards zur Offenlegungsverordnung

Die EU-Kommission hat angekündigt den Stichtag für die Anwendung der technischen Regulierungsstandards („RTS“) zur Offenlegungsverordnung um weitere sechs Monate, auf 1. Jänner 2023, zu verschieben, um eine reibungslose Umsetzung des delegierten Rechtsakts durch Produkthersteller, Finanzmarktakteure und Aufsichtsbehörden zu erleichtern. Zuletzt wurde dieser um sechs Monate auf den 1. Juli 2022 verschoben (siehe unseren letzten Newsflash aus unserem Newsletter Nummer 39 vom Oktober 2021). Als Grund wurden wieder die späte Abgabe bei der EU-Kommission sowie der Umfang der technischen Details angeführt.

Im Zusammenhang mit diesem Newsletter sind wir an einem Feedback unserer Geschäftspartner und Kunden interessiert. Ihre Kommentare sind unter office@independentcapital.at willkommen.

Disclaimer

Dieser Newsletter und die darin enthaltenen Informationen sowie alle sonstigen Dokumente und Erklärungen (gemeinsam der „Newsletter“) sind ausschließlich zu Ihrer Information bestimmt, und Independent Capital fordert zu keinen Maßnahmen aufgrund dieses Newsletters auf. Der Newsletter stellt keine Empfehlung seitens oder hinsichtlich Independent Capital dar. Die hierin abgegebenen Auffassungen stellen nicht ausschließlich die Meinung von Independent Capital dar. Der Newsletter wurde aufgrund von Informationen erstellt, die Independent Capital für zuverlässig hält, doch sichert Independent Capital weder ausdrücklich noch stillschweigend die Richtigkeit, Vollständigkeit und Eignung für einen bestimmten Zweck zu, und sie sollte als solche auch nicht herangezogen werden. Der vorliegende Newsletter darf ohne vorherige schriftliche Zustimmung von Independent Capital weder insgesamt noch in Teilen kopiert, verteilt, weitergegeben oder anderweitig direkt oder indirekt von einem Empfänger an einen fremden Dritten übermittelt werden. Die Inhalte unterliegen einer Verschwiegenheitsverpflichtung.

Impressum: Independent Capital GmbH 1010 Wien, Singerstraße 2

T: +43 1 532 3100 E: office@independentcapital.at

Geschäftsführung: Christian Büttner, Leonhard Fragner, Alexander Krings, Franz Pruckner

Firmenbuchnummer: FN 356329p

Copyright: Independent Capital GmbH www.independentcapital.at