Sehr geehrte Geschäftspartner! Liebe Kunden!

Am Beginn des zweiten Quartals 2017 beschäftigen wir uns mit dem „Wert des Geldes“ und beleuchten damit das derzeitige Niedrigzinsumfeld und die anhaltend „japanischen Verhältnisse“ an den europäischen Zinsmärkten. Rückblickend betrachtet war das dritte Quartal 2016, mit deutschen Bund- Renditen von bis zu zehn Jahren im negativen Bereich, wohl der bisherig absolute Tiefpunkt in der Zinslandschaft. Vor diesem Hintergrund haben wir in den vergangenen drei Monaten wieder einige interessante Banken- und Kapitalmarkttransaktionen begleitet, wobei Emittenten diese historisch niedrigen Zinssätze mittel- bis langfristig festschreiben konnten.

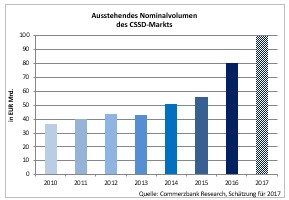

Unseren zweiten Artikel widmen wir den Schuldscheindarlehen von Unternehmen, einem Marktsegment, das sich in den Kapitalmärkten von der Nische zum Mainstream entwickelt hat und im Jahr 2017 ein ausstehendes Gesamtvolumen von bis zu EUR 100 Mrd. erreichen könnte. Gerade in diesem Segment ist Independent Capital für österreichische Unternehmen und Gebietskörperschaften ein verlässlicher Partner. Über die letzten sechs Jahre zusammengezählt haben wir bei Independent Capital für unsere Kunden ein Finanzierungvolumen von EUR 2,3 Mrd. betreut und seit 2011 insgesamt 68 Corporate Finance Mandate erfolgreich umgesetzt. Eine Auswahl dieser Transaktionen ist auf unserer Homepage zu finden.

Auch die Heta-Problematik hat uns noch nicht losgelassen. In Transaktionen für österreichische Gebietskörperschaften zeigen deutsche Investoren noch immer eine massive Zurückhaltung gegenüber einem Österreich Engagement; dazu eine kleine Zitatensammlung! Letztlich bringen wir auch ein Update zu den IC Indices, die die Renditeabstände von österreichischen zu deutschen Emittenten messen.

Insgesamt freuen wir uns mit Ihnen auf ein spannendes und arbeitsreiches zweites Quartal 2017, bevor dann ein hoffentlich schöner Sommer beginnen kann.

1. Der Preis des Geldes

Früher war das einfach: Geld kostet Geld. Doch heute? Ist der Nullzins die neue Realität? Was ist der „faire“ Marktzins? Stehen wir in 2017 vielleicht vor der großen Zinswende?

Wikipedia definiert den Begriff „Zins“ als „Entgelt, das der Schuldner dem Gläubiger für vorübergehend überlassenes Kapital zahlt“. Die letzten Jahre haben uns allerdings gezeigt, dass Geld fast nichts mehr kostet.

Im Gegenteil: Negativzinsen haben nicht nur viele EDV-Systeme gesprengt, sondern die oben angeführte Definition geradezu ad absurdum geführt. Was bedeutet das aber für Sparer, Investoren und Geldsuchende? Wie immer in Zeiten großer Unsicherheit lohnt ein Blick auf die Historie.

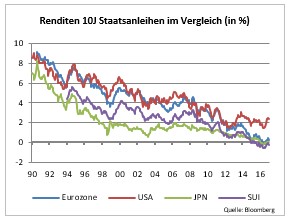

Das Zinschart seit 1989 zeigt recht deutlich, dass das aktuelle Niedrigzinsumfeld natürlich auch durch die extrem lockere Notenbankpolitik bedingt ist (insbesondere in den letzten drei Jahren), aber im Wesentlichen einem schon sehr lange anhaltenden Trend folgt.

Die klassische Volkswirtschaftslehre (beispielsweise in der Fisher-Gleichung) sagt ganz grob gesprochen, dass der Kapitalmarktzins der Summe aus erwarteter Inflation und Wirtschaftswachstum entspricht. Tatsache ist, dass beide Faktoren – Inflation und Wirtschaftswachstum – in den letzten Jahrzehnten rückläufig waren. Somit bildet das Zinsniveau nichts anderes als die Realität ab: eine sehr überschaubare Kerninflationsrate, gepaart mit einem mässigen Wirtschaftswachstum.

Anfang der 90er Jahre konnte man als Investor nicht viel falschmachen: die Kapitalmarktzinsen lagen bei rund 10%, die Geldmarktsätze sogar bei rund 13%. Eine inverse Zinskurve also, wie wir sie in den letzten Jahrzehnten zwar immer wieder temporär erlebt haben, die aber nicht der Normalität entspricht. Die sicherste Form der Veranlagung neben dem klassischen Sparbuch waren die „Silvesteranleihen“ der Bundesrepublik Deutschland. 10 Jahre Laufzeit und ein Kupon von 9%. Unvorstellbar heute, wo sich der Investor bei diesen Benchmarkanleihen mit einem Zinssatz von 0,30% zufrieden geben muss.

Der deutsche Philosoph Richard David Precht hat noch ein weiteres Phänomen beleuchtet: die Nachfrage nach Geld wird immer geringer. In vielen Bereichen der Wirtschaft lässt sich heute mit einem wesentlich geringeren Kapitaleinsatz „produzieren“, Stichwort „Start-ups“. Die klassische, kostenintensive Schwer-industrie ist am Rückzug, das Dienstleistungsgewerbe nimmt rasch an Fahrt auf. Geld wird weniger gebraucht. Und damit zurück zu Wikipedia und der Definition des Zinses. Weiters heißt es da nämlich: „Die Höhe von (…) Zinsen bestimmt sich in einer Marktwirtschaft grundsätzlich nach Angebot und Nachfrage“.

Die Hochzinsphasen wird es nicht wieder geben, der Preis für Geld wird überschaubar bleiben. Eben weil sowohl die Inflation als auch das Wirtschaftswachstum und die Wachstumserwartungen verhalten bleiben werden. Gerade in der Inflationsbekämpfung haben die globalen Notenbanken in den letzten Jahren enorm gelernt und immer schneller reagiert. Der Preisniveaustabilität ist alles untergeordnet. Und dazu kommt: In Zeiten absoluter Transparenz, Vergleichsplattformen und Internetrecherche gehören viele Inflationstheorien der Vergangenheit an. Japanische Verhältnisse sind damit an der Tagesordnung.

2. Schuldscheindarlehen – von der Nische zum EUR 100 Mrd. Markt

Das Schuldscheindarlehen als Kapitalmarktalternative zum Bankkredit für Unternehmen (siehe Newsletter 14, Juli 2015) ist bei Unternehmen sowie Investoren weiter-hin äußerst beliebt. Im Jahr 2016 wurden Schuldscheindarlehenstransaktionen von Unternehmen in einem Volumen von EUR 26 Mrd. realisiert. Infolgedessen ist dieser Markt auf rund EUR 80 Mrd. angewachsen. Selbst wenn die Rekordwerte des Vorjahres nicht erreicht werden, so ist ein Überschreiten der EUR 100 Mrd. Grenze für den ausstehenden Nominalbetrag von Corporate Schuldscheindarlehen („CSSD“) höchstwahrscheinlich.

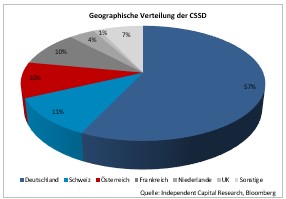

Die Expansion wird dadurch unterstützt, dass das Schuldscheindarlehen nicht nur von mittelständischen Unternehmen, sondern auch immer häufiger von multinationalen Corporates genutzt wird. Die Transaktionen von beispielsweise Lufthansa, VW und Fresenius weisen ein entsprechend hohes Volumen auf. Der Wachstumstrend wird von einer zunehmenden Internationalisierung begleitet. Bei Schuldschein-darlehen handelt es sich um eine deutsche „Erfindung“, dementsprechend ist der Großteil der Emittenten dort beheimatet. Mittlerweile wird aber rund die Hälfte der begebenen CSSD von Unternehmen außerhalb Deutschlands emittiert. Besonderes aktiv zeigten sich österreichische sowie schweizer Emittenten.

Die Emittenten am CSSD-Markt sind häufig nicht von einer der großen Ratingagenturen bewertet, verfügen aber zumeist über ein bankinternes Investment-Grade-Rating. Dementsprechend zeigen Research-Reports, dass Emittenten ohne Rating am CSSD-Markt günstigere Margen einloggen können, verglichen mit Emissionen nicht gerateter Unternehmen am öffentlichen Anleihen-markt.

Die Gründe für Schuldscheindarlehenstransaktionen aus Sicht der Emittenten…

Das für Kontinentaleuropa typische Hausbankensystem ist von der langfristigen Tendenz der Bilanzverkürzung geprägt. Die Fremdkapitalfinanzierung mittels Schuld-scheindarlehen gewinnt daher an strategischer Bedeutung. Die Diversifikation der bestehenden Investoren gewährleistet die zukünftige Liquiditäts- und Finanzierungssicherheit der Unternehmen. Die positiven Aspekte einer diversifizierten Investorenbasis wurden auch auf europäischer Ebene erkannt. Demzufolge liegt das Hauptaugenmerk der Kapitalmarktunion auf der Erleichterung des Kapitalmarktzugangs durch Förderung von Privatplatzierungen von KMUs (siehe Newsletter 19, Oktober 2016).

Die größte Herausforderung, vor allem für Unternehmen die zum ersten Mal am Kapitalmarkt auftreten, ist zumeist die Darstellung der eigenen Rückzahlungs-fähigkeit bzw. Bonität. Um diese Informationslücke zu schließen, bedarf es einer professionellen, bilateralen Kommunikation der entscheidungsrelevanten Informa-tionen auf Senior Ebene.

Eine optimal vorbereitete Kapitalmarkttransaktion in Form eines Schuldscheindarlehens kann mit einer schlanken Dokumentation sowie mit einem geringen administrativen Aufwand für den Emittenten erfolgreich platziert werden.

…und aus Sicht der Investoren

Einerseits werden Schuldscheindarlehen bei entsprechender Ausgestaltung von der Europäischen Zentralbank sowie der Oesterreichischen Nationalbank als Sicherheit zur Refinanzierung der Investoren akzeptiert. Auf Basis einer professionellen Strukturierung ist es möglich, die durchschnittliche Laufzeit von fünf Jahren erheblich zu verlängern.

Andererseits bilden Schuldscheindarlehen in Zeiten des QE-Programms der Europäischen Zentralbank eine willkommene Alternative zum künstlich tief gehaltenen Zinsniveau auf den europäischen Bondmärkten. Darüber hinaus drohen den investierenden Banken keine fair-value Bewertungsverluste in einem volatilen Zinsumfeld, wie es seit dem dritten Quartal 2016 auf den Finanzmärkten vorherrscht.

Leistungen von Independent Capital

Wir verfügen über einen äußerst erfolgreichen Track-Record von Schuldscheindarlehenstransaktionen. Österreichischen Emittenten gelingt es mit Hilfe von Independent Capital, die Sicherheit bei der Emission des Schuldscheindarlehens hinsichtlich des Platzierungs-erfolgs und marktadäquater Finanzierungskosten zu maximieren. Das Leistungsspektrum von Independent Capital deckt insbesondere auch die bilaterale Kommunikation komplexer Geschäftsmodelle im Rahmen einer Privatplatzierung über ein breit-gefächertes, tragfähiges Netzwerk bei den relevanten Entscheidungsträgern ab. Letztendlich verfügt Independent Capital über eine sehr große Datenbank an Schuldscheindarlehensdokumentationen, wie sie österreichische Emittenten abgeschlossen haben.

3. Österreich und noch immer die Heta-Problematik

Independent Capital hat in den meisten Transaktionen das Ziel, den Investorenkreis für unsere Kunden und Emittenten auszuweiten. Ein wichtiger Zielmarkt ist dabei natürlich Deutschland. Zum einen aufgrund der Sprache und der Nähe zu Österreich, zum anderen aufgrund der vorhandenen hohen Liquidität und Investitionsstärke. Die Gespräche mit deutschen Banken, Versicherungen und Pensionskassen in den letzten Monaten haben aber deutlich gezeigt, dass Österreich und die hier aktiven Emittenten noch immer massiv unter den Folgen der Heta-Thematik leiden. Die überwiegende Anzahl der deutschen Investoren haben im Zuge der Heta-Krise Kreditlinien für Österreich gestrichen und sie bis heute nicht wieder aufgemacht. Österreich gilt vielen Banken und Versicherungen im Nachbarland in der Post-Heta-Ära als Partner, dem man nicht mehr trauen kann.

Nachfolgend eine repräsentative Zitatensammlung aus unserer Kommunikation mit deutschen institutionellen Investoren in den letzten Monaten:

„Was Österreich angeht, sind wir nach Heta sehr zurückhaltend und würden seitdem nur noch direktes Staatsrisiko eingehen…“

„Leider muss ich Ihnen mitteilen, dass nach dem skandalösen Verhalten der österreichischen Regierung im Heta Skandal Emittenten aus Österreich bei uns im Haus auf (un)absehbare Zeit keine Thema sein werden…“

„Momentan sind wir nicht an Investitionen in Österreich interessiert. Neben der Heta-Problematik achten wir sehr auf nachhaltige Kriterien, die momentan ebenfalls gegen ein Engagement sprechen…“

„Grundsätzlich ist Österreich in der Anlagestrategie unseres Hauses vorgesehen. Aufgrund der Geschehnisse um die Hypo Group Alpe Adria – HETA – haben wir jedoch entschieden, bis auf weiteres auf Investitionen in Österreich zu verzichten. Dies gilt für alle Assetklassen…“

„Habe das Thema kurz angesprochen, aber Österreich ist immer noch verbrannt, daher wird’s mit der Linie leider nichts…“

Gleichwohl konnten wir in den letzten Wochen erfolgreich Schuldscheindarlehen in Deutschland platzieren, da der eine oder andere Investor den deutlichen Renditeaufschlag österreichischer Papiere gegenüber vergleichbaren deutschen Assets als Investitionschance begreift. Hier gilt es für Independent Capital auch zukünftig anzusetzen, denn die hohe Qualität österreichischer Emittenten in Kombination mit der händeringenden Suche vieler Banken, Versicherungen und Pensionskassen nach attraktiven Veranlagungsmöglichkeiten bietet Absatzpotential. Und die Zeit heilt bekanntlich viele Wunden.

4. Independent Capital Indikatoren

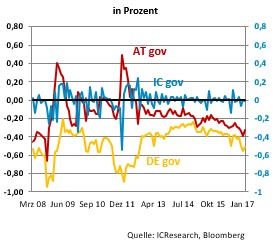

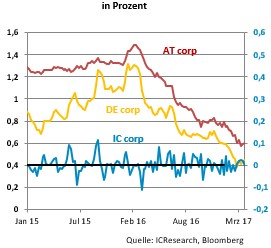

Nun zum zweiten Mal in Folge geben Ihnen unsere zwei IC („Independent Capital“) Indikatoren einen schnellen Überblick über die Performance österreichischer Staatsanleihen (IC gov) und Unternehmensanleihen (IC corp) im Vergleich zu deutschen Staatsanleihen und Unternehmensanleihen.

Interpretation: Bei einem geringeren Spreadanstieg von österreichischen Staatsanleihen oder Unternehmens-anleihen im Vergleich zu deutschen, zeichnen die IC Indikatoren eine Outperformance von österreichischen Wertpapieren (IC Index >0). Vice versa wird eine Underperformance (IC Index <0) dargestellt, wenn sich die Spreads in Österreich im Vergleich ausweiten. Somit entspricht eine Outperformance des IC Indikators einer Verminderung des Kreditrisikoaufschlages und damit einer vom Markt eingepreisten Bonitätsverbesserung von österreichischen Staatsanleihen oder Unterneh-mensanleihen im Vergleich zu Deutschland.

IC gov Indikator

Der IC gov Indikator beschreibt die Veränderung des Assetswap-Spreads (Kreditrisikoaufschlags) von Staatsanleihen aus Österreich im Vergleich zur entsprechenden Spreadveränderung deutscher Staatsanleihen. Die absolute Veränderung des Zinsniveaus spielt hierbei keine Rolle. Der IC gov Indikator umfasst zwei Portfolios: jeweils für Deutsch-land und Österreich drei gleichgewichtete Staatsanleihen mit Laufzeiten von 2, 5 und 10 Jahren.

Ende Jänner weitete sich der Assetswap-Spread sowohl für deutsche als auch für österreichische Staatsanleihen um 6 BP aus, jedoch ist eine Einengung in gleicher Höhe für beide Portfolios im Februar zu beobachten. Der IC gov verlief in einer Seitwärtsbewegung im ersten Quartal, was einem nahezu gleichlaufenden Assetswap-Spread Verlauf von AT gov und DE gov entspricht. Der Assetswap-Spread von AT gov beträgt für Ende Februar -33 BP, für DE gov -51 BP.

IC corp Indikator

Der IC corp vergleicht die aggregierten Assetswap-Spreads (Kreditrisikoaufschläge) eines Portfolios bestehend aus österreichischen Unternehmensanleihen mit einem Portfolio bestehend aus deutschen Unternehmensanleihen. Die absolute Veränderung des Zinsniveaus spielt auch hier keine Rolle. Sowohl das österreichische Portfolio als auch das deutsche Portfolio beinhalten jeweils 15 Unternehmensanleihen.

In Q1 nehmen die Kreditaufschläge für AT corp und DE corp deutlich ab. Beide Portfolios verzeichnen einen Rückgang von 15 BP. Der IC corp verzeichnet eine Underperformance für Jänner und Februar, jedoch konnte diese mit einer Outperformance von 6 BP im März wieder aufgeholt werden. Somit bleibt trotz Volatilität der Spread von AT corp und DE corp nach dem ersten Quartal unverändert.

Im Zusammenhang mit diesem Newsletter sind wir an einem Feedback unserer Geschäftspartner und Kunden interessiert. Ihre Kommentare sind unter office@independentcapital.at willkommen.

Disclaimer: dieser Newsletter und die darin enthaltenen Informationen sowie alle sonstigen Dokumente und Erklärungen (gemeinsam der „Newsletter“) sind ausschließlich zu Ihrer Information bestimmt, und Independent Capital fordert zu keinen Maßnahmen aufgrund dieses Newsletter auf. Der Newsletter stellt keine Empfehlung seitens oder hinsichtlich Independent Capital dar.

Die hierin abgegebenen Auffassungen stellen nicht ausschließlich die Meinung von Independent Capital dar. Der Newsletter wurde aufgrund von Informationen erstellt, die Independent Capital für zuverlässig hält, doch sichert Independent Capital weder ausdrücklich noch stillschweigend die Richtigkeit, Vollständigkeit und Eignung für einen bestimmten Zweck zu, und sie sollte als solche auch nicht herangezogen werden.

Der vorliegende Newsletter darf ohne vorherige schriftliche Zustimmung von Independent Capital weder insgesamt noch in Teilen kopiert, verteilt, weitergegeben oder anderweitig direkt oder indirekt von einem Empfänger an einen fremden Dritten übermittelt werden. Die Inhalte unterliegen einer Verschwiegenheitsverpflichtung.

Impressum: Independent Capital GmbH, 1010 Wien, Singerstraße 2,

T +43 1 532 3100, E office@independentcapital.at

Geschäftsführung: Christian Büttner, Leonhard Fragner, Tim Geißler, Reno Kroboth

Firmenbuchnummer: FN 356329p

Copyright: Independent Capital GmbH, www.independentcapital.at