Sehr geehrte Geschäftspartner! Liebe Kunden!

Zum Halbjahresultimo und am Beginn der Sommerferien erreicht Sie dieser Newsletter in einer für Independent Capital sehr arbeitsintensiven Periode. Noch gibt es keine Sommerpause! Im derzeit nach wie vor attraktiven Zinsumfeld betreuen wir zurzeit Unternehmen und Gebietskörperschaften, die diese vorteilhaften Konditionen für Jahre festschreiben wollen. Dabei gehen die einzelnen Transaktionsgrößen der von uns strukturierten Finanzierungen von über EUR 100 Mio. bei größeren börsennotierten Unternehmen bis hinunter zu EUR 15 Mio bei privat geführten Mittelbetrieben. Bei den Finanzinstrumenten zeigen wir schon traditionell Flexibilität: Privat platzierte Anleihen, Schuldscheindarlehen und auch Kredite wurden und werden – wenn aus wirtschaftlicher Sicht gleich, auch nebeneinander – zur Mittelaufnahme abgeschlossen. Auch für den Herbst 2017 ist die Deal-Pipeline von Independent Capital schon gut gefüllt.

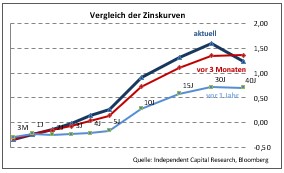

Mit dem Titel „Quo vadis EZB?“ widmen wir uns einmal mehr der aktuellen Zinslandschaft. Während am kurzen Ende der Zinskurve nach wie vor negative Zinsen vorherrschen, beginnt sich am langen Ende eine Zinswende anzubahnen. Zum Dauerthema „Schulscheindarlehen“ geben wir einen Überblick über das erste Halbjahr 2017, weiters beschäftigen wir uns mit den wieder neuen und höheren regulatorischen Kapitalanforderungen an Banken unter den Akronymen „MREL“ und TLAC“, ein Umstand, der über sogenannte „Höhere-Kosten-Klauseln“ in den Allgemeinen Geschäftsbedingungen von Banken auch Auswirkungen auf Kreditnehmer haben kann. Schließlich bringen wir auch die Entwicklung unserer Independent Capital Indikatoren im zweiten Quartal 2017.

1. Quo vadis EZB?

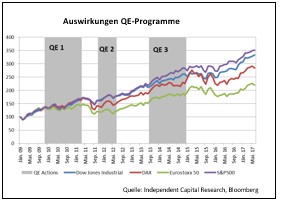

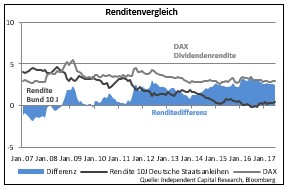

Die letzten Handelstage waren geprägt von einer deutlichen Versteilerung der Euro-Zinskurve und fallenden Kursen an den Rentenmärkten. Hintergrund ist die Spekulation der Finanzmarktteilnehmer über den „Einstieg aus dem Ausstieg“ der EZB aus ihrem Wertpapier-Ankaufprogramm. Das „Quantitative Easing“ der Notenbank war in den letzten Jahren einer der massgeblichen Treiber für die Niedrigzinsphase und Turbo für die Aktienmärkte.

Mit Spannung werden daher die nächsten Auftritte der diversen europäischen Notenbanker erwartet, denn die Ausgangslage ist alles andere als klar.

Für eine baldige sukzessive Reduktion der massiven Wertpapierkäufe von derzeit 60 Mrd. EUR pro Monat sprechen insbesondere die wirtschaftlichen und konjunkturellen Fakten. Die Eurozone hat sich stabilisiert, das Bruttoinlandsprodukt hat die Werte vor der Finanzkrise wieder erreicht. Wachstumslokomotive bleibt Deutschland, aber gerade die deutliche Erholung ehemaliger Problemfälle wie Spanien und Portugal zeigt, dass das Programm der EZB in Kombination mit tatsächlichen Reformen Wirkung zeigt.

Erfreulich auch die Entwicklung am Arbeitsmarkt. Die Euro-Arbeitslosenquote liegt mit 9,3% auf einem Achtjahrestief, wenngleich die Quoten in den einzelnen Mitgliedsstaaten sehr unterschiedlich ausfallen. Rekordhalter ist Tschechien mit 3%, Schlusslicht noch immer Griechenland mit 22,5%. Deutlich zurückgegangen ist die Jugendarbeitslosigkeit in Europa, ein wichtiger Faktor für die weitere Entwicklung.

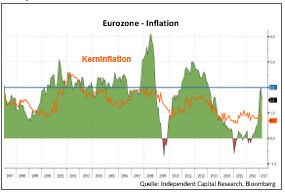

Auf der anderen Seite zieht die die Inflation nicht wirklich an. Nach einem kurzen Zwischenhoch im ersten Quartal ist die wichtige Zielmarke für die EZB von 2% wieder in weite Ferne gerückt. Viele Analysten erwarten einen weiteren Rückgang im Laufe des Jahres und damit keinen Handlungsspielraum für die Europäische Notenbank.

Ein weiterer wichtiger Punkt, der unserer Meinung nach gegen einen schnellen Ausstieg aus der Niedrigzinspolitik spricht: Das aktuelle Refinanzierungsprogramm der EZB, die „Targeted Longer-Term Refinancing Operations“, kurz TLTRO II, läuft noch bis 2020. Banken bekommen dabei nicht nur Geld zu aktuell 0%, sondern darüber hinaus eine Prämie von bis zu 0,40%, wenn sie nachweislich das Kreditgeschäft während der Laufzeit des TLTRO ausweiten. Viele Banken in der Eurozone haben bei dieser Mittelvergabe der EZB zugeschlagen, um Kredite günstig zu vergeben und die eigene Marge zu verbessern. Die EZB kann es sich eigentlich nicht erlauben, den Einstandssatz in Form des Leitzinses hier nach oben zu setzen, damit wäre die eine oder andere Bank in der Eurozone schlicht in die Ecke gedrängt. Aktuell gibt es wieder die eine oder andere Bankenpleite, mehr dürfen es nicht werden.

Es ist zu erwarten, dass die Kapitalmarktzinsen in den nächsten Monaten starken Schwankungen unterliegen werden, denn für beide Seiten gibt es gute Argumente. Insgesamt dürften aber die niedrigen Leitzinsen trotz einem zu erwartenden langsamen Ausstieg aus dem Ankaufprogramm noch lange wie ein Anker wirken und die Zinsen in der Eurozone auf einem sehr tiefen Niveau verharren lassen.

2. Corporate-Schuldscheindarlehen 2017

In unserem letzten Newsletter (siehe Newsletter 21, 04/17) haben wir uns den strategischen Entwicklungen des Markts für Corporate-Schuldscheindarlehen („CSSD“) gewidmet, in dieser Ausgabe beschäftigen wir uns näher mit den Trends 2017.

Seit Beginn des Jahres wurden in Europa 43 Schuldscheindarlehenstransaktionen mit privat-wirtschaftlich organisierten Unternehmen als Emittent veröffentlicht. Das avisierte Volumen betrug EUR 4,9 Mrd., das tatsächlich emittierte Volumen ist allerdings durch die teilweise erhebliche Überzeichnung auf EUR 8,5 Mrd. angewachsen. Volumenmäßig war der März mit EUR 2,9 Mrd. der stärkste Monat, gefolgt vom Mai mit EUR 2,2 Mrd. Darüber hinaus sind momentan 26 Transaktionen im Markt, die bis spätestens Ende Juli abgeschlossen sein sollen. Für die ersten sieben Monate des Jahres wird demnach ein Mindest-emissionsvolumen von über EUR 11 Mrd. prognostiziert.

Herkunft der Emittenten

Insbesondere österreichische und deutsche Schuldner waren auf dem Markt für CSSD aktiv. Mehr als die Hälfte der emittierenden Unternehmen haben ihren Hauptsitz in Deutschland. Aufgrund der relativen Größe sind die Aktivitäten österreichischer Unternehmen ebenfalls erwähnenswert, rund 13% der CSSD-Transaktionen und ein Gesamtvolumen von EUR 265 Mio. entfallen auf heimische Firmen, wobei weitere 5 CSSD mit einem angepeilten Volumen von EUR 675 Mio. bis Ende Juli begeben werden sollen. Die übrigen Transaktionen teilen sich auf die Schweiz, die BeneLux-Staaten, das Vereinigte Königreich sowie Finnland und die CEE-Region auf.

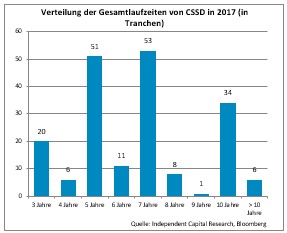

Laufzeitstruktur der Neuemissionen

Die durchschnittliche Laufzeit der CSSD-Transaktionen beträgt knapp über 7 Jahre, wobei nahezu alle größeren Emissionen zwei bis drei Tranchen mit verschiedenen Laufzeitbändern aufweisen. Besonderer Beliebtheit erfreuen sich die 5-jährigen bzw. 7-jährigen Laufzeiten, die häufig auch in Kombination angeboten werden. 90% aller Emittenten begeben ein CSSD mit zumindest einer der beiden Laufzeiten. 60% aller Transaktionen verfügen über eine 5- sowie 7-jährige Tranche. Zusätzlich werden, je nach Geschäftsmodell des Emittenten, 3- und 10-jährige Laufzeit ebenfalls zur Zeichnung angeboten. Einige wenige besonders stabile Geschäftsmodelle erlauben die Emission von Schuldscheindarlehen mit darüber hinausgehenden Laufzeiten. Nennenswert ist allen voran eine Tochtergesellschaft eines Sub-Sovereigns mit einer Emission mit einer 40-jährigen Gesamtlaufzeit.

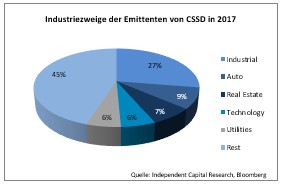

Branchenaspekte des CSSD-Markts

Aus Branchengesichtspunkten ist der CSSD-Markt „industrielastig“, hierzu zählen Unternehmen, die in den Bereichen Flugzeug, Verteidigung, elektrische Gerätschaften, Industriegüter sowie Transportwesen und Logistik tätig sind. Darüber hinaus wurde eine nennenswerte Anzahl von Schuldscheindarlehen von Autoherstellern u. –zulieferern emittiert. Mitglieder der Branchen Immobilien, Technologie sowie Versorgungs-unternehmen haben sich ebenfalls Liquidität mittels dieses Fremdkapitalinstruments gesichert. Im Großen und Ganzen ist der CSSD-Markt aus Branchensicht gut diversifiziert, was ihn für Investoren interessant macht. Erfahrungsgemäß stehen Versorgungsunternehmen für besonders geringe Margen.

Transaktionsgrößen im Überblick

Das Emissionsvolumen lag 2017 im Durchschnitt bei über EUR 100 Mio., wobei mehr als zwei Drittel aller Transaktionen mit einem Nominale von bis zu

EUR 100 Mio. begeben wurden. Die Nachfrage nach CSSD ist ungebrochen groß, weswegen rund die Hälfte der Transaktionen teilweise erheblich überzeichnet war und von entsprechend von einer Aufstockungs-möglichkeit Gebrauch gemacht wurde. Die höchste Aufstockung betrug 200%, das höchste Gesamtvolumen inkl. Aufstockung einer Einzeltransaktion lag bei über einer Mrd. EUR. Ganzheitlich betrachtet wurde 85% mehr Volumen emittiert als ursprünglich geplant.

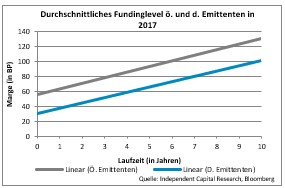

Margen österreichischer und deutscher Emittenten

Eine lineare Regression der Margen in Abhängigkeit von der Laufzeit zeigt, dass längere Laufzeiten mit höheren Margen einhergehen. Die Spreaddifferenz zwischen einer 3- und einer 10-jährigen Finanzierung beträgt 50 BP. Darüber hinaus ist ersichtlich, dass österreichische Emittenten aufgrund des Spreadaufschlags des Länderrisikos Österreich zu Deutschland von ca. 20 BP und wohl auch aufgrund der Heta-Thematik (siehe Newsletter 21, 04/17), weiterhin einen größeren Risikoaufschlag zahlen müssen als ihre deutschen Pendants. Während ein deutsches Unternehmen für eine 5-Jahres-Tranche einen Aufschlag von rund 65 BP bezahlt, werden für eine Firma mit Sitz in Österreich ca. 25 BP mehr fällig. Dabei ist anzumerken, dass die Margenkurve deutscher Unternehmen leicht flacher ist als jene der heimischen Emittenten, weswegen die Differenz mit zunehmender Laufzeit größer wird.

Leistungen von Independent Capital

Independent Capital verfügt über einen äußerst erfolgreichen Track-Record von Schuldscheindarlehens-transaktionen österreichischer Unternehmen und der öffentlichen Hand. Independent Capital unterstützt seine Kunden auch bei der Strukturierung von Fremdkapitaltransaktionen im Hinblick auf die Emission von verschiedenen Tranchen mit unterschiedlichen Laufzeiten und Verzinsungsarten. Das Leistungs-spektrum von Independent Capital ermöglicht die bilaterale Kommunikation komplexer Geschäfts-modelle bei den relevanten Entscheidungsträgern im Rahmen einer Privatplatzierung über das breitgefächerte und tragfähige Netzwerk. Dies ermöglicht einen erfolgreichen Abschluss von Schuldscheindarlehenstransaktionen unter gleich-zeitiger Optimierung der Finanzierungsbedingungen sowie der Vertragsausgestaltung aus wirtschaftlicher Sicht.

3. MREL und TLAC

Neue Kapitalanforderungen an Banken

Im Zuge der Finanzkrise flossen hohe Summen an Steuergeldern in Form von staatlicher Unterstützung an strauchelnde Finanzinstitute, um sie vor dem Ausfall zu bewahren.

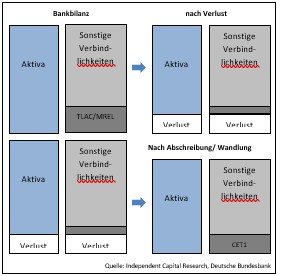

Um in Zukunft die Kosten für den Steuerzahler so gering wie möglich zu halten, wurden seitens der Aufsicht, sogenannte Bail-in-Instrumente konzipiert. Die Einführung dieses Instruments der Gläubigerbeteiligung ermöglicht es erstmals, dass außerhalb eines Insolvenzverfahrens neben Eigentümern und nachrangigen Gläubigern auch nichtnachrangige Fremdkapitalgeber zur Haftung für Verluste einer Bank herangezogen werden können.

Ziel der neuen Richtlinien ist es, im Falle einer Gefährdung der Bank die öffentlichen Kassen zu entlasten sowie die rasche Stabilisierung von Kernfunktionen der Bank durch die Anwendung von Abwicklungsinstrumenten zu gewährleisten. Zudem zielen die neuen Richtlinien darauf ab, im Bankensektor Fehlanreize, hohe Risiken einzugehen, abzuschwächen, da die Profiteure der risikobehafteten Gewinne auch für entstehende Verluste eintreten müssen.

In diesem Zusammenhang veröffentlichte das Financial Stability Board im November 2014 ein Konsultationspapier, welches die Einführung einer neuer Kapitalkennzahl TLAC (Total Loss Absorbing Capacity) für globale systemrelevante Institute vorsieht.

Auf europäischer Ebene wurde fast zeitgleich, im Januar 2015, die Recovery and Resolution Directive rechtswirksam. Diese sieht ebenfalls die Einführung einer neuen Kapitalkennzahl zur Messung der Verlustabsorptionsfähigkeit vor. Im genauen wird die Einhaltung einer Mindestquote an Eigenmitteln und berücksichtigungsfähigen Verbindlichkeiten (Minimum Requirements for Own Funds and Eligible Liabilities; MREL) verlangt.

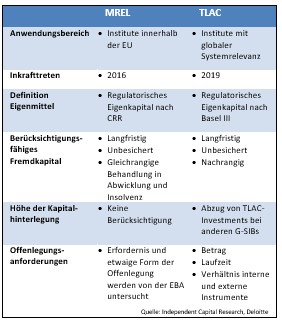

Zusammenfassung und Charakteristika von MREL und TLAC

Mit MREL und TLAC stehen dem Bankenmarkt nun zwei methodisch ähnliche, aber nicht deckungsgleiche Ansätze zur Erhöhung der Verlustabsorptionsfähigkeit von Kreditinstituten zur Verfügung.

Beide Instrumente führen dazu, dass Banken eine zusätzliche verpflichtende Kapitalquote auferlegt wird. Wird die vorgegebene Mindestquote eingehalten und ausreichend Verlustabsorptionskapital aufgebaut, so sollte im Falle einer Bankenschieflage genügend Kapital vorhanden sein, um eine solche Bank ohne Rückgriff auf Steuergelder und ohne Beeinträchtigung des Finanzsystems zu restrukturieren, sanieren oder abzuwickeln.

Als Verlustabsorptionskapital wird in beiden Ansätzen neben regulatorischem Eigenkapital insbesondere langfristiges Fremdkapital anerkannt, das bei Bedarf z.B. durch Herabschreibung in Eigenkapital umgewandelt werden kann.

TLAC/MREL: Absorption von Verlusten und Rekapitalisierung im Abwicklungsfall

Das Instrument der Gläubigerbeteiligung – „Bail-in“

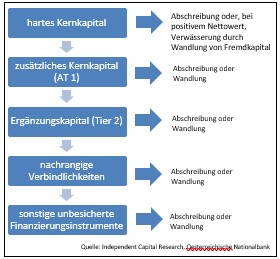

Das wichtigste Abwicklungsinstrument ist das sogenannte „Bail-in“- Damit soll gewährleistet werden, dass zunächst die Eigentümer (z. B. Aktionäre) und die ungesicherten Gläubiger für Verluste und Kosten der Stabilisierung des abzuwickelnden Institutes aufkommen müssen und nicht der Staat bzw. die Steuerzahler. Beim „Bail-in“ werden einerseits bestehende Anteile der Aktionäre an der Bank entweder prozentuell reduziert oder gänzlich abgeschrieben, andererseits müssen Gläubiger teilweise oder zur Gänze auf Ihre Forderungen verzichten und erhalten dafür gegebenenfalls Eigentumsrechte an der Bank. Diese Umwandlung von Fremdkapital in Eigenkapital dient der Rekapitalisierung der Bank.

Im Falle eines „Bail-in“ werden Gläubiger nach einer genau definierten Reihenfolge, der sogenannten „Haftungskaskade“, herangezogen. Die Verlust-übernahme erfolgt stufenweise, das heißt, Gläubiger der nächsten Stufe werden erst dann herangezogen, wenn die Ansprüche der vorherigen Gläubigerkaskade nicht ausreichen, um die Verluste zu decken.

Die erste Stufe bildet das harte Kernkapital wie z. B. Aktien. Danach werden jene Anleger herangezogen, die in Instrumente des zusätzlichen Kernkapitals (AT1) investiert haben. Das sind z. B. unbesicherte nachrangige Schuldverschreibungen und stille Einlagen mit Umwandlungs- bzw. Herabschreibungsklausel. Die dritte Stufe bildet das Ergänzungskapital (T2). Die vierte Kaskade besteht aus unbesicherten nachrangigen Verbindlichkeiten, die nicht die Anforderungen an AT1 oder T2-Instrumente erfüllen. Zur Abdeckung der restlichen Verluste werden die Gläubiger von un-besicherten und nicht nachrangigen Bank-verbindlichkeiten (z. B. Anleger von Inhaber-schuldverschreibungen, strukturierten Anleihen, Derivaten sowie nicht gedeckten Einlagen über EUR 100.000,– von Großunternehmen) herangezogen.

Auswirkungen auf den Kapitalbedarf der Banken

Haupterkenntnis der neuen Richtlinien ist, dass Banken für die Zukunft mehr Kapital vorhalten müssen. Trotz der Einbeziehung von Fremdkapitalinstrumenten, welche bereits den aktuellen regulatorischen Eigenmitteln zuordenbar sind, dürfte der Kapitalbedarf im Bankensektor ansteigen.

Banken stehen nun vor der Herausforderung, die eigene Kapitalseite zu analysieren und Kapitalinstrumente nach ihrer Anrechnungsfähigkeit zu beurteilen. Konkret geht es um die Frage, wie viel Kapital in den nächsten Jahren aufgenommen werden muss, um die MREL- bzw. TLAC-Quote zu erfüllen.

Die noch nicht bestimmte Höhe der Kapitalanforderungen und der damit unklare Kapitalbedarf der Banken sowie die Unsicherheit über die Ausgestaltung der Instrumente (siehe aktuelle Diskussion über Non-Preferred-Seniors) erschwert die Emissionsplanungen der Banken. Eine verfrühte Kapitalaufnahme bedeutet unnötig hohe Fremdkapitalkosten, eine zu späte Aufnahme von MREL- bzw. TLAC-fähigen Verbindlichkeiten birgt das Risiko, mit vielen Konkurrenten gleichzeitig auf einen „Nachfragemarkt“ zu treffen und deutlich höhere Margen zahlen zu müssen. Für die Kreditkunden und Unternehmer bedeutet das: Die Margen bleiben volatil, die Kalkulationsgrundlage für die Liquiditätskosten unklar.

4. Independent Capital Indikatoren

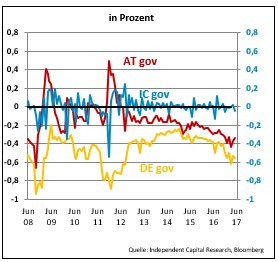

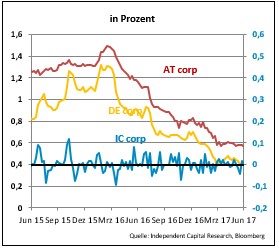

Nun zum dritten Mal in Folge geben Ihnen unsere zwei IC („Independent Capital“) Indikatoren einen schnellen Überblick über die Performance österreichischer Staatsanleihen (IC gov) und Unternehmensanleihen (IC corp) im Vergleich zu deutschen Staatsanleihen und Unternehmensanleihen.

Interpretation: Bei einem geringeren Spreadanstieg von österreichischen Staatsanleihen oder Unternehmens-anleihen im Vergleich zu deutschen, zeichnen die IC Indikatoren eine Outperformance von österreichischen Wertpapieren (IC Index >0). Vice versa wird eine Underperformance (IC Index <0) dargestellt, wenn sich die Spreads in Österreich im Vergleich ausweiten. Somit entspricht eine Outperformance des IC Indikators einer Verminderung des Kreditrisikoaufschlages und damit einer vom Markt eingepreisten Bonitätsverbesserung von österreichischen Staatsanleihen oder Unterneh-mensanleihen im Vergleich zu Deutschland.

IC gov Indikator

Der IC gov Indikator beschreibt die Veränderung des Assetswap-Spreads (Kreditrisikoaufschlags) von Staatsanleihen aus Österreich im Vergleich zur entsprechenden Spreadveränderung deutscher Staatsanleihen. Die absolute Veränderung des Zinsniveaus spielt hierbei keine Rolle. Der IC gov Indikator umfasst zwei Portfolios: jeweils für Deutsch-land und Österreich drei gleichgewichtete Staatsanleihen mit Laufzeiten von 2, 5 und 10 Jahren.

Im April und Mai weitet sich der Assetswap-Spread für österreichische Staatsanleihen um 3 BP weiter aus. Für deutsche Staatsanleihen zeichnet sich eine Einengung um 5 BP ab. Im Juni ist eine Einengung in gleicher Höhe für beide Portfolios um 7 BP zu beobachten.

Der IC gov verlief in einer Seitwärtsbewegung im ersten Quartal, was einem nahezu gleichlaufenden Assetswap-Spread Verlauf von AT gov und DE gov entspricht. Der Assetswap-Spread von AT gov beträgt für Ende Juni -34 BP, für DE gov -55 BP.

IC corp Indikator

Der IC corp vergleicht die aggregierten Assetswap-Spreads (Kreditrisikoaufschläge) eines Portfolios bestehend aus österreichischen Unternehmensanleihen mit einem Portfolio bestehend aus deutschen Unternehmensanleihen. Die absolute Veränderung des Zinsniveaus spielt auch hier keine Rolle. Sowohl das österreichische Portfolio als auch das deutsche Portfolio beinhalten jeweils 15 Unternehmensanleihen.

In Q2 nehmen die Kreditaufschläge für AT corp und DE corp weiterhin ab. Das Portfolio der österreichischen Unternehmensanleihen verzeichnet einen Rückgang von 5 BP, das deutsche Portfolio hingegen einen Rückgang von 10 BP. Der IC corp verzeichnet eine Underperformance im April und Mai, jedoch konnte diese mit einer Performance von rund 7 BP wieder aufgeholt werden. Somit bleibt trotz Volatilität der Spread von AT corp und DE corp nach dem ersten Quartal eher unverändert.

Im Zusammenhang mit diesem Newsletter sind wir an einem Feedback unserer Geschäftspartner und Kunden interessiert. Ihre Kommentare sind unter office@independentcapital.at willkommen.

Disclaimer: dieser Newsletter und die darin enthaltenen Informationen sowie alle sonstigen Dokumente und Erklärungen (gemeinsam der „Newsletter“) sind ausschließlich zu Ihrer Information bestimmt, und Independent Capital fordert zu keinen Maßnahmen aufgrund dieses Newsletter auf. Der Newsletter stellt keine Empfehlung seitens oder hinsichtlich Independent Capital dar.

Die hierin abgegebenen Auffassungen stellen nicht ausschließlich die Meinung von Independent Capital dar. Der Newsletter wurde aufgrund von Informationen erstellt, die Independent Capital für zuverlässig hält, doch sichert Independent Capital weder ausdrücklich noch stillschweigend die Richtigkeit, Vollständigkeit und Eignung für einen bestimmten Zweck zu, und sie sollte als solche auch nicht herangezogen werden.

Der vorliegende Newsletter darf ohne vorherige schriftliche Zustimmung von Independent Capital weder insgesamt noch in Teilen kopiert, verteilt, weitergegeben oder anderweitig direkt oder indirekt von einem Empfänger an einen fremden Dritten übermittelt werden. Die Inhalte unterliegen einer Verschwiegenheitsverpflichtung.

Impressum: Independent Capital GmbH, 1010 Wien, Singerstraße 2,

T +43 1 532 3100, E office@independentcapital.at

Geschäftsführung: Christian Büttner, Leonhard Fragner, Tim Geißler, Reno Kroboth

Firmenbuchnummer: FN 356329p

Copyright: Independent Capital GmbH, www.independentcapital.at