Sehr geehrte Geschäftspartner! Liebe Kunden!

Mit unserem nunmehr bereits 28. Newsletter begrüßen wir Sie sehr herzlich im neuen Jahr! 2018 konnte Independent Capital durch den erfolgreichen Abschluss zahlreicher spannender Mandate einen bedeutenden Meilenstein für die noch verhältnismäßig kurze Unternehmensgeschichte verzeichnen: die wichtige Marke von drei Milliarden Euro Transaktionsvolumen konnte nicht nur erreicht, sondern bereits wieder übertroffen werden! Wir bedanken uns an dieser Stelle bei unseren Kunden und Partnern für das entgegengebrachte Vertrauen und freuen uns auf zahlreiche weitere gemeinsame Transaktionen, um so auch weiterhin für unsere Kunden maßgeschneiderte Finanzierungslösungen anbieten und umsetzen zu können.

2019 stellt bereits zu Beginn Weichen für eine mögliche Trendwende im Kapitalmarkt. Die seit der vergangenen Finanzkrise verfolgte Niedrigzinspolitik ermöglichte es Unternehmen, zu günstigen Finanzierungskonditionen Liquidität zu beschaffen und diente primär der Erholung der Wirtschaftskraft. Darüber hinaus verstärkten geldpolitische Instrumente der Zentralbanken diesen Prozess weiter. Daher ist es wenig verwunderlich, dass die Emissionen von Unternehmensanleihen und Schuldscheindarlehen im internationalen Markt auch im Jahr 2018 ein Rekordhoch verzeichnen konnte. Die Abkehr von dieser Strategie und das sukzessive Anheben der US-Leitzinsen zeichnen den Weg für eine neue Finanzierungslandschaft in Europa vor, sodass die Frage nach dem richtigen Zeitpunkt für die Schaffung von Liquiditätsreserven in den Vordergrund rückt. Diesem Themenkreis nimmt sich der vorliegende Newsletter an und wir hoffen, Ihnen mit dem folgenden Artikel „Das richtige Transaktionsfenster“ wertvolle Erkenntnisse und Anregungen für diese Diskussionsprozesse zu liefern.

1. Das richtige Transaktionsfenster

Die wirtschaftlichen Rahmenbedingungen für Finanzierungstransaktionen im Jahr 2019 werden zum einen durch etwaige Staatskrisen, wie jene in Italien und dem Brexit, aber auch durch die auslaufenden Konjunkturhilfen der Notenbanken maßgeblich beeinflusst. Die schwächeren diesjährigen Wachstumsprognosen für den Euroraum bzw. für Österreich können als Weckruf für Unternehmen interpretiert werden, sich bereits vorzeitig mit den zukünftigen Liquiditätsbedürfnissen auseinander-zusetzen, um noch von den aktuell günstigen Finanzierungskonditionen zu profitieren.

Europäische Zentralbank

Die Politik der Europäischen Zentralbank im Zusammenhang mit der Leitzinssatzsenkung auf 0% sowie seit 2014 das Ankaufprogramm von Staats- bzw. später auch Unternehmensanleihen in Höhe von zuletzt EUR 30 Milliarden pro Monat führten zu Verzerrungen in den Märkten. Das vorrangige Ziel neben der Inflationsanhebung war die Stimulierung der Wirtschaft durch die erhöhte Kreditvergabe an Unternehmen und Konsumenten. Durch die bankregulatorischen Änderungen im Zusammenhang mit der Eigenkapitalunterlegung profitierten vor allem Unternehmen mit guten Bonitäten, jene im Investment Grade Bereich, von der hohen Liquidität im Banken- und Kapitalmarkt. Aufgrund der zunehmenden Inflation bzw. des Konjunkturaufschwungs beschloss die Europäische Zentralbank die Nettoanleihekäufe im Rahmen des Anleihekaufprogramms zum Jahresende 2018 einzustellen. Darüber hinaus gehen die Währungshüter davon aus, dass es zu einer Anhebung der Leitzinsen im zweiten Halbjahr 2019 kommen könnte. Eine Anhebung der Leitzinsen wurde im Euro-Raum zuletzt im Jahr 2011 durchgeführt.

Diese Entwicklungen, vor allem die Möglichkeit einer Zinswende, führen zu einer zunehmenden Auseinandersetzung von Unternehmen mit dem zukünftigen Liquiditätsbedarf und der Frage des richtigen Zeitpunktes zur Festschreibung günstiger Zinskonditionen in die Zukunft. Der Trend des hohen Vorfinanzierungsgrades hat sich 2018 durch die vermehrten Fremdkapitaltransaktionen von Unternehmen bestätigt, und das trotz der durch die verbesserte Konjunktur geförderten, starken Innenfinanzierungskraft.

Konjunkturentwicklung

Aktuell wird zunehmend eine konjunkturelle Eintrübung erwartet. Bereits im dritten Quartal 2018 hat die Konjunktur in Österreich mit einem Wirtschaftswachstum von 0,5% real nachgelassen. Im Fall eines Konjunkturabschwungs sind insbesondere jene Unternehmen betroffen, die an der Schwelle zu einem sogenannten Non-Investment Grade des eigenen Ratings bzw. der bankinternen Bonität stehen. Im Fachjargon werden Unternehmen bzw. Unternehmenspapiere, die von einem Investment Grade auf ein Non-Investment Grade Rating herabgestuft werden, als „Fallen Angels“ bezeichnet.

Fallen Angels und ihre Folgen

Die bonitätsmäßige Herabstufung von Unternehmensanleihen ist hierbei in zweierlei Hinsicht für Unternehmen kritisch. Durch einen etwaigen Konjunkturabschwung bzw. die Bonitätsanpassung fallen die Anleihekurse, sodass Unternehmen aufgrund der verschlechterten Risikoeinschätzung für weitere Mittelaufnahmen mit höheren Risikoprämien bzw. Renditeforderungen konfrontiert werden. Folglich steigt die Finanzlast, wodurch sich die Finanzkennzahlen weiter verschlechtern und sohin weitere Rating-Herabstufungen hervorrufen könnten. Diese Zwickmühle führt für solche Unternehmen zu einer Spirale nach unten. Das schlägt auf die Investorenbasis durch. Die Schuldtitel von Unternehmen mit einer erstklassigen Bonität („Investment Grade“) werden überwiegend von institutionellen Investoren, wie Lebensversicherern oder Pensionsfonds, gekauft, die aufgrund bestimmter gesetzlicher oder aufsichtsrechtlicher Vorschriften nur solche Titel halten dürfen.

Wenn nun eine Bonitätsverschlechterung zu einem Non-Investment Grade führt, müssen diese Instrumente aufgrund des höheren Risikos abgestoßen werden. Für die betroffenen Unternehmen ist die Folge, dass diese Instrumente von Investoren aus dem Non-Investment Grade Segment zu höheren Risikoaufschlägen aufgekauft werden. Dem Markt wird damit klar die sich verschlechternde Bonität des Unternehmens signalisiert. Aber auch für Unternehmen, die keine Anleihen emittiert haben, ist diese Entwicklung relevant. Viele Investoren stehen für den Sub-Investment Grade Bereich nicht zur Verfügung und damit ist in diesem Bereich die Anzahl an Investoren begrenzt und es ist mit höheren Margen zu rechnen. Da Investoren für Finanzierungen im Sub-Investment Grade Bereich auch mehr Eigenkapital bereitstellen müssen, führt eine Herabstufung von Unternehmen zusätzlich zu verstärktem Wettbewerb um das Eigenkapital der Investoren. Diese Eigenkapitalknappheit könnte sich sogar auf den gesamten Markt auswirken und zu steigenden Margen bei allen Bonitätsklassen führen.

Richtiges Transaktionsfenster

Die skizzierte Marktdynamik zeigt somit, dass ein vorzeitiges Auseinandersetzen mit dem zukünftigen Liquiditätsbedarf des Unternehmens vorteilhaft für die Festlegung von günstigen Zinskonditionen ist. Die Risikobeurteilung von Unternehmen seitens der Banken und anderer Investoren beruht in der Regel auf der Analyse der letzten drei Jahresabschlüsse. Damit ist es ratsam, sich in „guten Zeiten“ auf Basis, durchaus auch konjunkturell bedingter, guter Finanzkennzahlen Liquidität zu sichern und Finanzmittel „antizyklisch“ zu beschaffen. Das gilt auch für Unternehmen die erst in ein bis zwei Jahren einen Liquiditätsbedarf sehen.

Neben den Konjunkturzyklen und den möglichen Auswirkungen der Politik der Europäischen Zentralbank sollten bei zukünftigem Fremdkapitalbedarf weitere Faktoren berücksichtigt werden. Die Aufnahmefähigkeit der Banken- und Kapitalmärkte unterliegt während des Jahres saisonalen und marktbedingten Schwankungen, die eine direkte Auswirkung auf den Erfolg der Unternehmensfinanzierung haben. So wird am Markt beobachtet, dass in der Regel am Anfang jedes Jahres Investoren offen für jede Art von Investment sind. Nach Veröffentlichung der Jahresabschlüsse Anfang des zweiten Quartals sind die Banken- und Kapitalmärkte mit Angeboten für Investments überschwemmt, die Investoren werden selektiver. Ein verhaltenes Interesse ist dann wieder in den Sommermonaten zu verzeichnen, aufgrund der erhöhten Abwesenheit durch die Urlaubszeit. Ende November sind die Jahrespläne der Investoren erfüllt und das Interesse an zusätzlichen Transaktionen geht signifikant zurück.

Neben der Berücksichtigung der möglichen volkswirtschaftlichen Auswirkungen im zweiten Halbjahr 2019 auf Unternehmensfinanzierungen liegt daher der ideale Zeitpunkt für eine Finanzierungstransaktion in den ersten Monaten des Jahres. Durch die Vorbereitung einer Transaktion im „richtigen Transaktionsfenster“ am Jahresanfang auf Basis von vorläufigen Zahlen und gleich anschließender Investorenansprache sowie einem Closing bei Veröffentlichung des aktuellen Geschäftsberichts nutzen Unternehmen den „First Mover“ Benefit im Markt. Mit dieser Strategie können Unternehmen sowohl vom günstigen wirtschaftlichen Umfeld im vergangenen Jahr 2018 als auch den noch anhaltenden Niedrigzinsen bei Finanzierungstransaktionen profitieren.

Mehrwert von Independent Capital

Independent Capital empfiehlt seinen Kunden somit die zeitnahe Auseinandersetzung mit dem benötigten Liquiditätsbedarf und die Ausnutzung des optimalen Zeitfensters möglichst am Anfang des Jahres, um einer Verschlechterung der Finanzierungskonditionen durch die skizzierten möglichen Entwicklungen vorzubeugen und den „First Mover“ Benefit zu nutzen. Wir unterstützen Sie bei der Analyse des vorhandenen Finanzierungsbedarfs sowie der Auswahl des geeigneten Instruments zur Kapitalaufnahme. Durch unsere Erfahrungen mit Kapitalgebern und das umfangreiche Netzwerk begleiten wir Sie bei der Investorenansprache unter Berücksichtigung der bonitätsrelevanten Aspekte im Zusammenhang mit den Entscheidungsstrukturen und -kriterien von Investoren im In- und Ausland. Dadurch erhöhen wir nachhaltig die Transaktions- sowie die Liquiditätssicherheit und optimieren die Finanzierungskosten für Unternehmen im Banken- und Kapitalmarkt.

2. Independent Capital Indikatoren

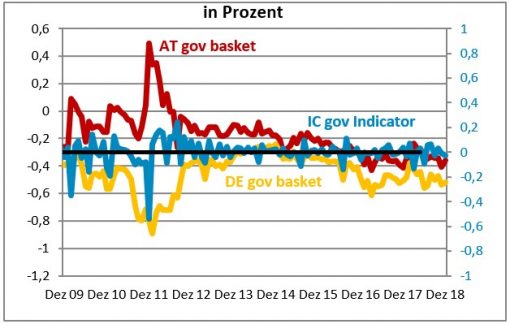

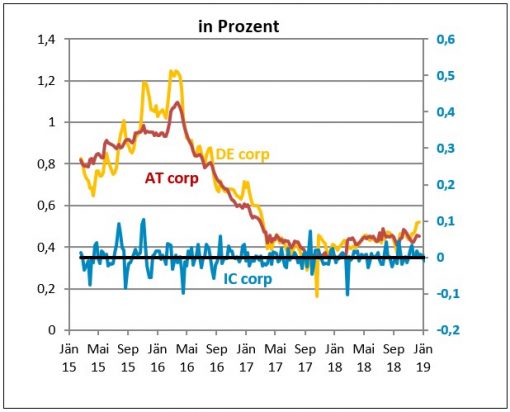

Auch in dieser Ausgabe unseres Newsletters geben Ihnen unsere zwei IC („Independent Capital“) Indikatoren einen schnellen Überblick über die Performance österreichischer Staatsanleihen (IC gov) und Unternehmensanleihen (IC corp) im Vergleich zu deutschen Staatsanleihen und Unternehmensanleihen.

Interpretation: Bei einem geringeren Spreadanstieg von österreichischen Staatsanleihen oder Unternehmensanleihen im Vergleich zu deutschen, zeichnen die IC Indikatoren eine Outperformance von österreichischen Wertpapieren (IC Index >0). Vice versa wird eine Underperformance (IC Index <0) dargestellt, wenn sich die Spreads in Österreich im Vergleich ausweiten. Somit entspricht eine Outperformance des IC Indikators einer Verminderung des Kreditrisikoaufschlages und damit einer vom Markt eingepreisten Bonitätsverbesserung von österreichischen Staatsanleihen oder Unternehmensanleihen im Vergleich zu Deutschland.

IC gov Indikator

Der IC gov Indikator beschreibt die Veränderung des Assetswap-Spreads (Kreditrisikoaufschlags) von Staatsanleihen aus Österreich im Vergleich zur entsprechenden Spreadveränderung deutscher Staatsanleihen. Die absolute Veränderung des Zinsniveaus spielt hierbei keine Rolle. Der IC gov Indikator umfasst zwei Portfolios: jeweils für Deutsch-land und Österreich drei gleichgewichtete Staatsanleihen mit Laufzeiten von 2, 5 und 10 Jahren.

Das vierte Quartal 2018 zeigt einen tendenziell fallenden Trend bei den Assetswap-Spreads sowohl für österreichische als auch für deutsche Staatsanleihen. Wobei vor allem bei den fünfjährigen deutschen Staatsanleihen eine deutliche Abwärtsbewegung um rund sieben Basispunkte zu verzeichnen war. Lediglich österreichische Staatsanleihen mit einer Laufzeit von zehn Jahren verzeichnen einen Anstieg um rund zwei BP.

Der IC gov zeigt in den letzten drei Monaten dieses Jahres einen konstanten Verlauf gegen null, was auf parallele Kursbewegungen der österreichischen und deutschen Staatsanleihen hinweist. Sowohl österreichische als auch deutsche Staatsanleihen sind in den letzten drei Monaten im Durchschnitt um rund zwei Basispunkte gefallen. Der Assetswap-Spread von AT gov beträgt für Ende Dezember -35,8 BP, für DE gov -51,8 BP.

IC corp Indikator

Der IC corp vergleicht die aggregierten Assetswap-Spreads (Kreditrisikoaufschläge) eines Portfolios bestehend aus 15 österreichischen Unternehmensanleihen mit einem Portfolio bestehend aus 15 deutschen Unternehmensanleihen. Die absolute Veränderung des Zinsniveaus spielt auch hier keine Rolle.

Das AT corp Portfolio verzeichnet einen deutlichen Anstieg des Kreditaufschlages von rund 9 BP im letzten Quartal 2018. Das Portfolio mit deutschen Unternehmen DE corp zeigt sogar eine Steigerung von rund 14 BP Marge in den letzten drei Monaten. Dies schlägt sich in einer Outperformance der österreichischen Unternehmen nieder. Daraus kann abgeleitet werden, dass der Markt beginnt, Unternehmensfinanzierung wieder generell risikoreicher zu sehen, wobei österreichische gegenüber deutschen Unternehmen im aggregierten Durchschnitt des Beobachtungszeitraums vom Markt als geringfügig risikoärmer erachtet werden.

Im Zusammenhang mit diesem Newsletter sind wir an einem Feedback unserer Geschäftspartner und Kunden interessiert. Ihre Kommentare sind unter office@independentcapital.at willkommen.

Disclaimer

Dieser Newsletter und die darin enthaltenen Informationen sowie alle sonstigen Dokumente und Erklärungen (gemeinsam der „Newsletter“) sind ausschließlich zu Ihrer Information bestimmt, und Independent Capital fordert zu keinen Maßnahmen aufgrund dieses Newsletters auf. Der Newsletter stellt keine Empfehlung seitens oder hinsichtlich Independent Capital dar. Die hierin abgegebenen Auffassungen stellen nicht ausschließlich die Meinung von Independent Capital dar. Der Newsletter wurde aufgrund von Informationen erstellt, die Independent Capital für zuverlässig hält, doch sichert Independent Capital weder ausdrücklich noch stillschweigend die Richtigkeit, Vollständigkeit und Eignung für einen bestimmten Zweck zu, und sie sollte als solche auch nicht herangezogen werden. Der vorliegende Newsletter darf ohne vorherige schriftliche Zustimmung von Independent Capital weder insgesamt noch in Teilen kopiert, verteilt, weitergegeben oder anderweitig direkt oder indirekt von einem Empfänger an einen fremden Dritten übermittelt werden. Die Inhalte unterliegen einer Verschwiegenheitsverpflichtung.

Impressum: Independent Capital GmbH, 1010 Wien, Singerstraße 2,

T +43 1 532 3100, E office@independentcapital.at

Geschäftsführung: Christian Büttner, Leonhard Fragner, Alexander Krings, Reno Kroboth

Firmenbuchnummer: FN 356329p

Copyright: Independent Capital GmbH, www.independentcapital.at