Sehr geehrte Geschäftspartner! Liebe Kunden!

Falls Sie sich schon gefragt haben, wieso der vierteljährliche Independent Capital Newsletter für Q2 2021 noch nicht erschienen ist, gibt es darauf eine einfache Antwort: Verzögerungen bei der EU-Kommission. Aufbauend auf unserem Newsletter 34 vom Juli 2020, in dem wir Ihnen die verschiedenen „grünen“ Finanzierungsmöglichkeiten vorgestellt haben, wollen wir hier weitere Informationen zum Thema „Sustainable Finance“ liefern und insbesondere auf die bevorstehenden Implementierung der Taxonomie-Verordnung eingehen. Eigentlich hätte die EU-Kommission bereits Ende Dezember ihren Entwurf zu den ersten beiden Zielen der EU-Taxonomie liefern müssen, jedoch sah sich die Kommission, aufgrund des fehlenden Konsenses mit den Mitgliedsstaaten und einigen Interessensgruppen gezwungen, die Einführung der Rechtsakte einige Male zu verschieben. Schließlich wurde eine endgültige Deadline für den 21. April 2021 gesetzt. Damit liefern wir Ihnen heute die aktuellsten Informationen zu diesem wichtigen Thema.

Es ist eindeutig, dass weiterhin ein starker Trend in Richtung nachhaltiger Finanzierungen zu erkennen ist. Trotz Pandemie wurde 2020 erneut ein Rekordvolumen von USD 275 Milliarden an grünen Anleihen emittiert. Dies ist nun schon das fünfte Jahr des kontinuierlichen Wachstums der Ausgabe grüner Schuldtitel. Ende 2015 hatte der grüne Fremdkapitalmarkt gerade ein Gesamtvolumen von USD 104 Milliarden erreicht, fünf Jahre später übersteigt dieser Markt Anfang Dezember 2020 den Meilenstein von USD 1 Billion. Das entspricht einer durchschnittlichen jährlichen Wachstumsrate von 60%.

Wie Sie in diesem Newsletter erfahren werden, gibt es viele Einzelheiten, die es im Zuge der neuen Taxonomie-Verordnung zu beachten gilt. Daher widmen wir unsere neueste Ausgabe speziell diesen, zurzeit heiß diskutierten, neuen Regelungen und möchten dadurch unseren Kunden und Geschäftspartnern einen Überblick über deren zukünftige Auswirkungen im Finanzmarkt geben.

Die „Taxonomie-Verordnung“ –

das Herzstück des EU-Aktionsplans zur Finanzierung nachhaltigen Wachstums

Im Dezember 2019 stellte die EU-Kommission den „Green Deal“ vor, mit der Absicht, die gesamte EU in Richtung einer nachhaltigen Zukunft zu positionieren. Bis 2050 soll Europa dadurch zum ersten klimaneutralen Kontinent werden. Zur Erreichung dieser Ziele veröffentlichte die EU-Kommission bereits im März 2018 ihren umfassenden „Aktionsplan zur Finanzierung nachhaltigen Wachstums“, welcher die folgenden drei Kernziele definiert:

- die Kapitalflüsse auf nachhaltige Investitionen umzulenken, um ein nachhaltiges und integratives Wachstum zu erreichen

- finanzielle Risiken, die sich aus dem Klimawandel, der Ressourcenknappheit, der Umweltzerstörung und sozialen Problemen ergeben, zu bewältigen

- Transparenz und Langfristigkeit in der Finanz- und Wirtschaftstätigkeit zu fördern

Zur Umsetzung dieses Plans setzte die EU-Kommission drei bedeutende legislative Maßnahmen:

- die Verordnung über nachhaltigkeitsbezogene Offenlegungspflichten im Finanzdienstleistungssektor (Offenlegungs-Verordnung (EU) 2019/2088)

- die Verordnung über die Einrichtung eines Rechtsrahmens zur Förderung nachhaltiger Investitionen (Taxonomie-Verordnung (EU) 2020/852)

- die Änderung der Verordnung (EU) 2016/1011 für nachhaltige Referenzwerte (Benchmarks-Verordnung (EU)2019/2089)

Damit schafft die EU-Kommission einen rechtlichen Rahmen, der die Aspekte Umwelt, Soziales und Governance („Environment Social Governance“ bzw. “ESG”) in den Mittelpunkt des Finanzsystems und der Kapitalmärkte stellt. So sollen alle Stakeholder im europäischen Wirtschaftsmarkt und schlussendlich die gesamte EU-Wirtschaft direkt oder indirekt in Richtung Nachhaltigkeit geführt werden. Während die Offenlegungs-Verordnung und die Benchmark-Verordnung bereits Anwendung finden, werden einzelne Aspekte der Taxonomie-Verordnung noch heftig diskutiert.

1. Die Taxonomie-Verordnung

1.1. Überblick

Die Taxonomie-Verordnung, das Herzstück des Aktionsplans, ist ein Klassifikationsschema, in dem die EU-Kommission technisch detailliert und verbindlich festlegen will, welche Tätigkeiten als nachhaltig gelten dürfen. Die Verordnung definiert eine Investition in eine Wirtschaftstätigkeit dann als ökologisch nachhaltig, wenn diese einen wesentlichen Beitrag zur Verwirklichung eines oder mehrerer Umweltziele leistet, gleichzeitig aber keine erhebliche Beeinträchtigung eines anderen Umweltzieles herbeiführt („Do No Significant Harm Principle“). Die im Sinne der Taxonomie-Verordnung definierten sechs Umweltziele sind:

- Klimaschutz

- Anpassung an den Klimawandel

- Die nachhaltige Nutzung und der Schutz von Wasser- und Meeresressourcen

- Der Übergang zu einer Kreislaufwirtschaft

- Vermeidung und Verminderung der Umweltverschmutzung

- Der Schutz und die Wiederherstellung der Biodiversität und der Ökosysteme

Außerdem müssen internationale soziale und arbeitsrechtliche Mindeststandards sowie die in der Taxonomie-Verordnung definierten technischen Bewertungskriterien eingehalten werden.

Durch einen Rechtsrahmen will die EU nunmehr eine Vergleichbarkeit nachhaltiger Finanzinstrumente schaffen. Damit ist die Taxonomie-Verordnung von zentraler Bedeutung für den Aktionsplan, da deren Definitionen auf alle weiteren Verordnungen anwendbar sind. Unter anderem ist die Taxonomie auf das ESG-Benchmarking, die Green Bond Standards und die Offenlegungsverordnung anzuwenden. Die Taxonomie ist daher von sektorübergreifender Bedeutung und betrifft sowohl Finanz- wie auch Nicht-Finanzunternehmen.

1.2. Inkrafttreten

Die Verordnung trat grundsätzlich im Juli 2020 in Kraft, jedoch wird die Verordnung aktuell mit Hilfe von delegierten Rechtsakten im Detail weiter ausgearbeitet. Delegierte Rechtsakte sind dazu da, einen Basisrechtsakt wie die Taxonomie-Verordnung weiter zu konkretisieren. Die Anwendbarkeit der Verordnung ist gestaffelt vorgesehen: Hinsichtlich der ersten beiden Ziele „Klimaschutz“ und „Anpassung an den Klimawandel“ sollen die Transparenzpflichten bereits ab 1. Jänner 2022 gelten. Die darin normierte Berichterstattungspflicht bezieht sich jedoch schon rückwirkend auf das Geschäftsjahr 2021, damit sind deren Auswirkungen bereits unmittelbar relevant. Hinsichtlich der anderen Ziele gelten diese erst ab 1. Jänner 2023.

1.3. Adressaten

Die Taxonomie-Verordnung richtet sich an die EU-Mitgliedsstaaten, an alle Finanzmarktteilnehmer, die Finanzprodukte anbieten sowie an Unternehmen, die nach dem „Nachhaltigkeits- und Diversitätsverbesserungsgesetz“ zur nichtfinanziellen Berichterstattung verpflichtet sind. Von dem Gesetz betroffen sind alle Unternehmen öffentlichen Interesses, welche zusätzlich über 500 Arbeitnehmern beschäftigen sowie „Große Kapitalgesellschaften“ nach § 221 Abs. 3 UGB sind. Als Unternehmen öffentlichen Interesses gelten Unternehmen, deren Wertpapiere zum Handeln an einem geregelten Markt zugelassen sind, Versicherungsunternehmen und Kreditinstitute. Aber auch Unternehmen, die derzeit nicht direkt den Verordnungen unterliegen, sind indirekt von den Auswirkungen des EU-Aktionsplans und der Taxonomie-Verordnung betroffen. Da alle Kapitalgeber in Zukunft verpflichtet sind, genaue Angaben zur Nachhaltigkeit ihrer Investitionen zu tätigen, wird es maßgebliche Änderungen im Bereich der Banken- und Kapitalmärkte geben. Die Bereitstellung entsprechender Informationen bzw. die Einhaltung ökologischer und sozialer Standards werden zunehmend Einfluss auf Investitionsentscheidungen von Banken und Investoren haben.

1.4. Kennzahlen

Die Taxonomie-Verordnung ist ein Klassifikationssystem, das einen einheitlichen Standard für nachhaltige Investitionen schaffen soll. Finanzmarktteilnehmer müssen in Zukunft angeben, welche Teile ihrer Finanzprodukte und Investments taxonomie-konform sind und wie sie zur Erreichung der Umweltziele beitragen. Unternehmen werden zukünftig in ihrer nichtfinanziellen Berichtserstattung offenlegen müssen, welche ihrer wirtschaftlichen Tätigkeiten als nachhaltig klassifizierbar sind. Für die EU und ihre Mitgliedstaaten wird die Taxonomie als Richtlinie für alle öffentlichen Maßnahmen sowie für die Kennzeichnung von Finanzmarktprodukten dienen. Ziel ist es, dadurch die Transparenz im Finanzbereich zu erhöhen und die Vergleichbarkeit von Finanzprodukten in Bezug auf deren Nachhaltigkeit zu gewährleisten.

Für Unternehmen ist eine Berichterstattung der folgenden drei Kennzahlen vorgesehen:

- Umsatz: Anteil der Umsätze von Produkten und Dienstleistungen, die in Verbindung mit einer ökologisch nachhaltigen Wirtschaftstätigkeit stehen

- CapEx: Summe der Investitionen in materielle und immaterielle Vermögenswerte, die im Zusammenhang mit nachhaltigen Wirtschaftsaktivitäten stehen

- OpEx: Summe der Betriebsausgaben für Maßnahmen oder Prozesse, die dazu dienen eines der Ziele bzw. Kriterien der Taxonomie zu erfüllen

Dabei zielt die Taxonomie auf einzelne Aktivitäten des Unternehmens ab und nicht auf das Unternehmen als Ganzes. Dadurch erweist sich die Taxonomie als ein durchaus flexibles System, von dem auch solche Unternehmen profitieren können, deren Kerntätigkeiten zurzeit nicht als nachhaltig eingestuft werden. Dies bietet den Unternehmen die Chance, einzelne Bereiche ihrer unternehmerischen Tätigkeiten im Laufe der Zeit neu auszurichten und an die neuen Regelungen anzupassen.

1.5. Nachhaltige Wirtschaftsaktivitäten

Die Taxonomie-Verordnung definiert drei Arten umweltverträglicher Aktivitäten eines Unternehmens:

- Aktivitäten, die bereits einen wesentlichen Beitrag leisten

- Übergangsaktivitäten: Dies sind Aktivitäten, für die es noch keine kohlenstoffarme Alternative gibt, die jedoch den Übergang zu einer klimaneutralen Wirtschaft unterstützen. (Aktivitäten in dieser Kategorie können nur zum Umweltziel „Klimaschutz“ beitragen)

- Ermöglichende Aktivitäten: Hiermit sind Tätigkeiten gemeint, die eine der beiden oben genannten Aktivitäten ermöglichen.

Zum Beispiel wäre die Erzeugung erneuerbarer Energien eine Tätigkeit, die bereits einen wesentlichen Beitrag leistet. Eine möglichst energieeffiziente und umweltschonende Methode Stahl für die Teile der Windkraftanlage herzustellen, wäre eine Übergangsaktivität, da sie den Übergang zu einer klimaneutralen Wirtschaft unterstützt. Das Bauen von Windkraftanlagen selbst wäre hingegen eine Tätigkeit, die dies ermöglicht.

2. Umsetzung

Bei der praktischen Umsetzung der Taxonomie werden unternehmerseitig drei zentrale Fragen zu

adressieren sein:

- Welche Daten werden in Zukunft benötigt?

- Wo sind diese Daten verfügbar und wie können sie geteilt werden?

- Wie werden die Daten verarbeitet und ausgegeben?

Unternehmen müssen diese Daten zielgerichtet sammeln und verarbeiten, aber auch einen schnellen Zugriff darauf gewährleisten. Die Ergebnisse werden dann in das Reporting aufgenommen, sodass die Stakeholder sie auch in den Kontext der bestehenden Nachhaltigkeitsstrategie stellen können. In der Praxis wird die Ermittlung wirtschaftlicher Aktivitäten nach konkreten Vorgaben der EU auf Produktlevel oder sogar Produktionsstandortebene erfolgen müssen, um die verschiedenen Kriterien einhalten zu können.

Diese Umsetzung stellt künftig eine große Herausforderung dar. Deshalb sollten Unternehmen in ihrer Planung genügend Ressourcen für den möglicherweise aufwendigen Prozess der Datenerfassung bereitstellen sowie die mit dem Prozess verbundenen Kosten berücksichtigen.

Um diese Aufgabe bewältigen zu können, ist es erforderlich, das eigene Unternehmen genau zu kennen, da alle Aktivitäten entsprechend klassifiziert werden müssen. Der für die Taxonomie erforderliche Detaillierungsgrad kann nicht mit den Anforderungen des bisherigen Nachhaltigkeitsberichts verglichen werden und er geht damit über die meisten bereits vorhandenen Nachhaltigkeitsgutachten oder Zertifikate deutlich hinaus.

3. Auswirkungen

Zusammenfassend wollen wir Ihnen noch einen Überblick zu den von uns definierten Bereichen der wirtschaftlichen Tätigkeit von Unternehmen geben, die von der Taxonomie-Verordnung wesentlich beeinflusst werden.

3.1. Nichtfinanzielle Berichterstattung

Für Unternehmen, die direkt von der Verordnung betroffen sind, gilt eine verschärfte Pflicht zur nichtfinanziellen Berichterstattung. Diese müssen genaue Informationen in Bezug auf die Nachhaltigkeit ihrer Produkte und Dienstleistungen liefern. Außerdem müssen sie offenlegen, welcher Anteil ihrer Umsätze, Investitionen und Ausgaben nach der Taxonomie als „nachhaltig“ klassifizierbar ist. Diesbezüglich werden Geschäftspartner und Kunden in Zukunft verstärkt eine genaue Dokumentation fordern. Indirekt werden auch Unternehmen, die nicht von der Taxonomie-Verordnung erfasst sind, betroffen sein, da höchstwahrscheinlich manche ihrer Geschäftspartner oder Kunden zur Berichterstattung verpflichtet sind und damit auf Informationen der Unternehmen angewiesen sind. Dies wird dazu führen, dass auch nicht betroffene Unternehmen in Zukunft „freiwillig“ Nachhaltigkeitsberichte liefern müssen, um ihre bestehenden Geschäftsbeziehungen zu pflegen.

3.2. Bankenfinanzierung

Für die Unternehmensfinanzierung wird die Einführung der Taxonomie nicht folgenlos bleiben. Indirekter Druck durch die Bankenaufsicht wird dazu führen, dass Banken die Nachhaltigkeitsmerkmale finanzierter Aktivitäten bei der Gewährung von Krediten intensiver überprüfen werden als heute. Infolgedessen wird der Informationsbedarf der kreditgebenden Bank zu diesen Themen erheblich zunehmen. Kreditgenehmigungen werden möglicherweise von der Bereitstellung der erforderlichen Informationen abhängig gemacht werden, was für das Unternehmen einen Zusatzaufwand mit sich bringen wird. Die Nachfrage der Banken nach ESG-Ratings und ähnlicher Informationen dürfte somit deutlich zunehmen. Es ist auch nicht auszuschließen, dass zukünftig regulatorische Maßnahmen eingeführt werden, die die Finanzierung nachhaltiger Aktivitäten begünstigen und damit die Finanzierung nicht nachhaltiger Investments spürbar verteuern.

3.3. Kapitalmarktfinanzierung

Bei Unternehmen, die eine Kapitalmarktfinanzierung anstreben, führt die Sustainable-Finance-Agenda zu einem deutlich höheren Aufwand in der Dokumentation. In diesem Fall gelten die Berichtspflichten sowohl für (institutionelle) Kapitalgeber als auch für die Emittenten von Aktien oder Anleihen. Unternehmen, die sich am Kapitalmarkt finanzieren wollen, müssen mit höherem Aufwand für die Erfüllung von Prospekt- und Berichterstattungspflichten rechnen. Falls ein Unternehmen eine „Grüne Anleihe“ nach dem kommenden Green Bonds Standard (GBS)74 emittieren will, wird dieses künftig Kosten für die Verifizierung der Einhaltung der Taxonomie (ESG-Rating), für die Berichtspflichten über die Nutzung der erhaltenen Mittel sowie für die Darlegung der geplanten positiven Auswirkung auf die Umwelt einplanen müssen. Trotzdem gibt es gute Gründe, eine „Grüne Anleihe“ in Erwägung zu ziehen. Einerseits ist die Nachfrage nach diesen Instrumenten seitens der Kapitalgeber so hoch wie noch nie und dürfte weiterhin deutlich steigen. Andererseits wird es zunehmend möglich sein, günstigere Finanzierungen, die an die Einhaltung der Richtlinien gekoppelt sind, zu erhalten. Geplante Subventionen grüner Finanzierungen könnten dies sogar noch attraktiver gestalten.

3.4. Versicherungen

Auch auf große Versicherungsgesellschaften, die von der nichtfinanziellen Berichterstattungspflicht betroffen sein werden, wird sich die Taxonomie-Verordnung auswirken. Diese müssen, wie Unternehmen, ab 2022 offenlegen, welche Anteile ihrer Umsätze, Gesamtinvestitionen und Ausgaben taxonomie-konform sind. Auch hier können Lenkungsmaßnahmen durch regulatorische Vorgaben nicht ausgeschlossen werden. Außerdem wird erwartet, dass Versicherungen, ähnlich wie Banken, Angaben zum Anteil der von ihnen versicherten Risiken, die auf eine nachhaltige Wirtschaftstätigkeit zurückgehen, offenlegen müssen. Je nach Präferenz der Kunden und Investoren könnte dies dazu führen, dass es eine Änderung des Risikoportfolios geben wird, und daher Risikoversicherungen von nicht-taxonomiegerechten Aktivitäten reduziert werden.

4. Schlussfolgerung

Der Trend zu einem transparenten, nachhaltigeren Finanzsektor ist bereits deutlich erkennbar. Durch die Einführung der EU-Taxonomie als Klassifizierungssystem für „grüne“ wirtschaftliche Aktivitäten ist die Verordnung ein wesentliches Instrument zur Steuerung der Finanzströme in Richtung nachhaltiger Unternehmensaktivitäten. Aufgrund der bereits unmittelbaren Auswirkungen für das laufende Jahr ist es an der Zeit, die Auswirkungen der Taxonomie im eigenen Unternehmen zu analysieren, um bereits die Anforderungen einer transparenten Berichterstattung für das Jahr 2021 zu erfüllen.

Wie in der Einleitung bereits aufgezeigt, steigt das Volumen der grünen Finanzierungen rasant an. Ein Trend der sich weiter fortsetzen wird. Immer mehr Banken- und Kapitalmarkfinanzierungen knüpfen ihre Bedingungen an ESG-Kriterien.

Wir von Independent Capital sind überzeugt, dass diese neuen Herausforderungen mit der richtigen Unterstützung zu meistern sind und liefern Ihnen gerne weitere Informationen zu diesem Thema. Falls Sie mit dem Gedanken spielen, selbst eine grüne Finanzierung anzustreben, sind wir dabei gerne ein kompetenter Partner.

Sustainable Finance – IC Indicators und Newsflash

Der folgende Abschnitt soll Ihnen einen regelmäßig wiederkehrenden Überblick zum Thema Green Finance verschaffen. Der Schwerpunkt ist dabei auf die DACH Region gesetzt.

1. IC Indicators

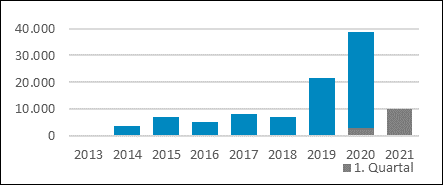

Green Bond Emissionsvolumen der DACH-Region aus den Jahren 2013 bis 2021

Alle Daten per 31.03.2021 (Quelle: Bloomberg), in MEUR

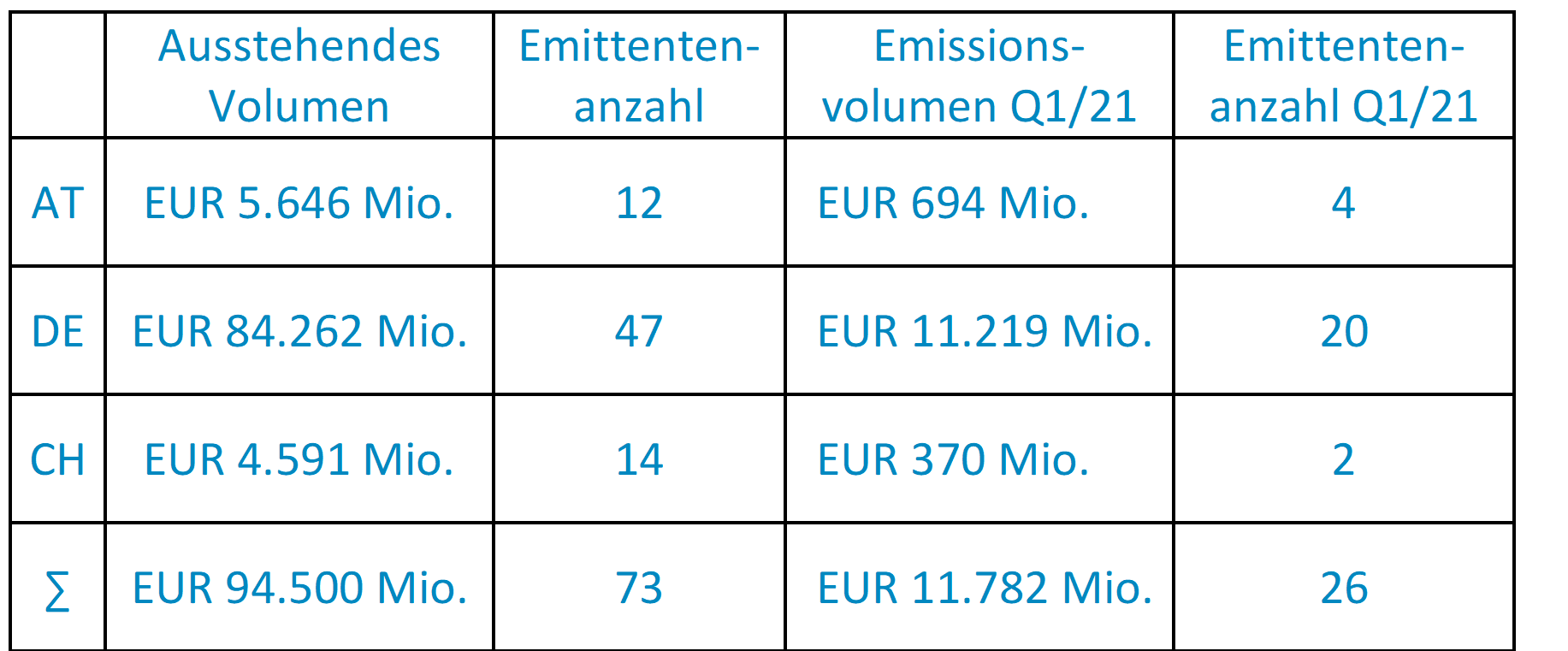

Details zum derzeit ausstehenden Transaktionsvolumen von Green Bonds (länderspezifisch und gesamt)

Alle Daten per 31.03.2021 (Quelle: Bloomberg)

Ausgewählte Green und ESG-linked Schuldscheinemissionen des letzten Quartals

(Quelle: Independent Capital Research)

2. Newsflash

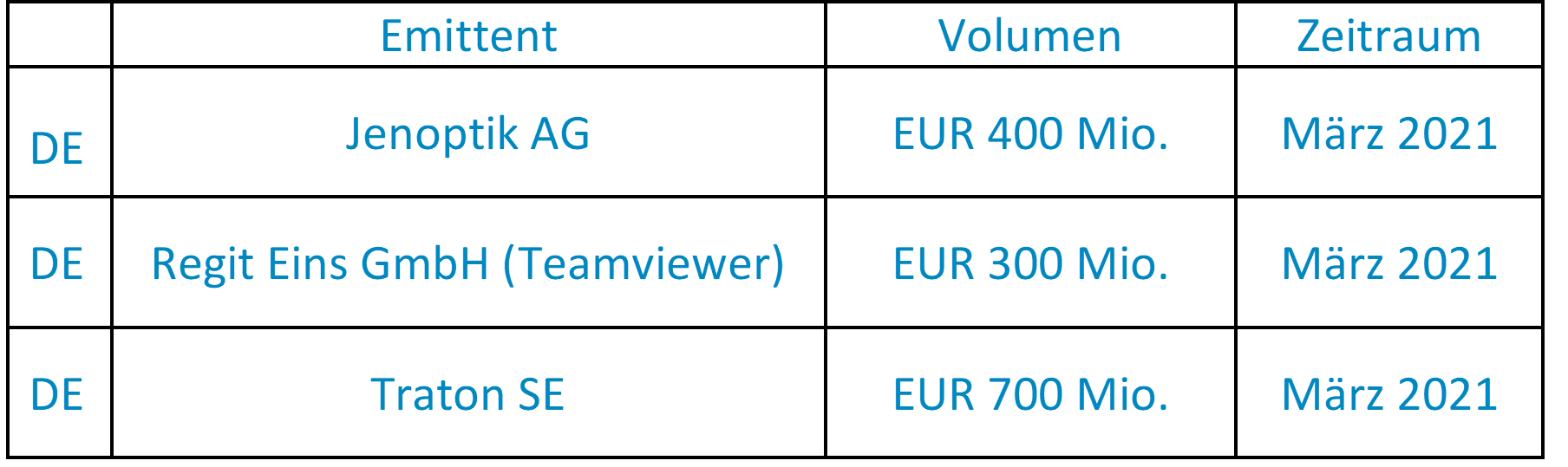

Letzte Entwicklungen im deutschen Schuldscheinmarkt

Alle Daten per 31.03.2021 (Quelle: Bloomberg), in MEUR

Mit Abschluss des ersten Quartals 2021 zeigt sich am deutschen Schuldscheinmarkt, der als repräsentatives Beispiel für diese Finanzierungsform gilt, ein signifikanter Anstieg des Anteils von ESG-linked Schuldscheinen. Deren Verzinsung hängt von Nachhaltigkeitsvorgaben der Emittentin ab und macht in Q1 2021 bereits rund die Hälfte aller in Deutschland begebenen Schuldscheine aus. Der Anteil lag im Vergleichszeitraum des Vorjahres noch bei unter einem Zehntel. Selbst der Rückgang des Gesamtvolumens von Schuldscheinemissionen, der aus den pandemiebedingten, massiven Kürzungen der ursprünglich geplanten Investitionen resultierte, tat dem stetigen Wachstum des ESG-Transaktionsvolumens keinen Abbruch. Auch unter diesen außergewöhnlichen Rahmenbedingungen konnte ein absoluter, als auch relativer Anstieg verzeichnet werden, der, unter anderem aufgrund der folgenden beiden Ursachen, auch in Zukunft weiterhin erwartet wird.

Erstens könnte der bisher eher geringe Unterschied im Preisniveau im Vergleich zu herkömmlichen Schuldscheinen zukünftig deutlich höher ausfallen. Aus einer Studie in Q4 2020, in der über 800 Verantwortliche aus dem Finanzbereich befragt wurden, ging hervor, dass die Mehrheit von einer langfristig erfolgreicheren wirtschaftlichen Entwicklung der Emittenten von ESG-Instrumente ausgeht. Aufgrund des daran gekoppelten niedrigeren Risikos der Investoren, wären fast zwei Drittel der Befragten bereit, einen niedrigeren Zinssatz zu gewähren, wobei die Bereitschaft weiter steigt, wenn bereits in der Vergangenheit in genannte Instrumente investiert wurde. Auch das allgemeine Zinsumfeld ist in der Preisberechnung der Kapitalgeber im Hinblick auf die jeweilige Basismarge der Transaktion nicht zu vernachlässigen – aktuell befinden wir uns noch in einem Niedrigzinsniveau, sollten die Leitzinsen zukünftig jedoch wieder anziehen, wäre mit einer noch stärkeren Preisdifferenzierung zwischen nachhaltigen und konventionellen Finanzierungen zu rechnen.

Zweitens wird die allgemein steigende Nachfrage der Investoren nach nachhaltigen Anlagemöglichkeiten genannt, die im Zusammenhang mit der bereits in Kraft getretenen Offenlegungs-Verordnung steht. Neben dieser stellt die Taxonomie-Verordnung, die obenstehend bereits eingehend behandelt wurde, einen weiteren Grundpfeiler einer nachhaltigen Entwicklung des Kapitalmarkts dar. In Österreich hat sich die Verbund AG den First Mover Advantage diesbezüglich bereits Ende März gesichert und einen „Green & Sustainability-linked Bond“ über EUR 500 Mio. erfolgreich platziert, der im Einklang mit dem aktuellen Entwurf der delegierten Rechtsakte der Taxonomie-Verordnung steht. Die mehrfache Überzeichnung und Festsetzung des Zinssatzes bei 0,9% auf unbesicherter Basis und bei zwanzigjähriger Laufzeit, bestätigen den anhaltenden Trend zu nachhaltigen Investments seitens der Investoren.

Im Zusammenhang mit diesem Newsletter sind wir an einem Feedback unserer Geschäftspartner und Kunden interessiert. Ihre Kommentare sind unter office@independentcapital.at willkommen.

Disclaimer

Dieser Newsletter und die darin enthaltenen Informationen sowie alle sonstigen Dokumente und Erklärungen (gemeinsam der „Newsletter“) sind ausschließlich zu Ihrer Information bestimmt, und Independent Capital fordert zu keinen Maßnahmen aufgrund dieses Newsletters auf. Der Newsletter stellt keine Empfehlung seitens oder hinsichtlich Independent Capital dar. Die hierin abgegebenen Auffassungen stellen nicht ausschließlich die Meinung von Independent Capital dar. Der Newsletter wurde aufgrund von Informationen erstellt, die Independent Capital für zuverlässig hält, doch sichert Independent Capital weder ausdrücklich noch stillschweigend die Richtigkeit, Vollständigkeit und Eignung für einen bestimmten Zweck zu, und sie sollte als solche auch nicht herangezogen werden. Der vorliegende Newsletter darf ohne vorherige schriftliche Zustimmung von Independent Capital weder insgesamt noch in Teilen kopiert, verteilt, weitergegeben oder anderweitig direkt oder indirekt von einem Empfänger an einen fremden Dritten übermittelt werden. Die Inhalte unterliegen einer Verschwiegenheitsverpflichtung.

Impressum: Independent Capital GmbH, 1010 Wien, Singerstraße 2,

T +43 1 532 3100, E office@independentcapital.at

Geschäftsführung: Christian Büttner, Leonhard Fragner, Alexander Krings

Firmenbuchnummer: FN 356329p

Copyright: Independent Capital GmbH, www.independentcapital.at