Sehr geehrte Geschäftspartner! Liebe Kunden!

Die erste Hälfte des ereignisreichen Jahres 2021 ist nun zu Ende und wir freuen uns alle auf den Sommer und die damit einhergehende (hoffentlich längerfristige) Rückkehr zur Normalität. Auch wenn für viele Unternehmen die Sommerferien noch in einiger Ferne liegen und es noch viel zu tun gibt, möchten wir Ihnen schon heute einen Beitrag für Ihre Sommerlektüre liefern, der einen Schritt zurück macht und den Blick aufs große Ganze lenkt.

Auch bei uns im Büro gibt es dieses Jahr keine Anzeichen einer Sommerpause. Gerade in Zeiten wie diesen schätzen unsere Kunden unsere tatkräftige Unterstützung beim Navigieren unterschiedlichster Herausforderungen unter Ausweitung ihres finanziellen Handlungsspielraums bzw. der Liquidität. Hinzu kommt, dass sich aufgrund der allgemeinen Unsicherheit, die die Covid-19 Krise mit sich brachte, die Richtlinien der Banken für die Kreditvergabe verschärft und die qualitativen Anforderungen der bankinternen Kreditprüfung wesentlich erhöht haben. Trotz dieser herausfordernden Rahmenbedingungen konnten wir im vergangenen Quartal erfolgreich Transaktionen von Unternehmen und Gebietskörperschaften abschließen, wobei wir insbesondere sichergestellt haben, dass unsere Kunden ihre Bonität nach wie vor entsprechend im Markt darstellen und die notwendigen Finanzmittel erhalten.

Die Entwicklungen der letzten eineinhalb Jahre stellten Unternehmen, aber auch unser gesamtes Wirtschaftssystem, auf den Prüfstand. Vor diesem Hintergrund lohnt sich der Blick auf das große Ganze, weshalb wir den geschätzten Ökonomen und langjährigen Bankenvorstand, Dr. Wilfried Stadler, gebeten haben, in einem Gastkommentar seine Sicht auf den derzeitigen Stand der finanzwirtschaftlichen Lage der Europäischen Union darzulegen. Mit dem Titel

„Europas Finanzarchitektur auf dem Prüfstand“

widmet er sich diesem Thema und insbesondere der Frage, welche Auswirkungen die Geldpolitik während der Covid-19 Pandemie auf die Zukunft der Europäischen Union haben könnte.

Gastkommentar

Wilfried Stadler

Dr. Wilfried Stadler (*1951 in Salzburg) war bis 2009 Vorstandsvorsitzender der Investkredit Bank AG. Der in mehreren Unternehmen als Aufsichtsrat tätige Ökonom ist Honorarprofessor für Wirtschaftspolitik an der WU und Mitherausgeber der Wochenzeitung DIE FURCHE.

Europas Finanzarchitektur auf dem Prüfstand

Europas Geld- und Finanzpolitik befindet sich seit der Finanzkrise 2008 im permanenten Krisenmodus. Der Einsatz „unkonventioneller“ Instrumente ist zur Routine geworden und wurde mit der Corona-Krise massiv verstärkt. Gemessen am Hauptziel, die Volkswirtschaften der Eurozone vor den Folgen unerwarteter systemischer Schocks zu bewahren, erweist sich diese im übertragenen Sinn „intensivmedizinische“ Behandlung – trotz unerwünschter Nebenwirkungen – als durchaus erfolgreich. Sie lässt sich allerdings spätestens seit der Einigung auf den Corona-Wiederaufbaufonds nicht dauerhaft fortsetzen, ohne den bisherigen Konsens über die Spielregeln der Gemeinschaftswährung zu gefährden.

Auf die von der Finanzkrise 2008 ausgelöste Staatsschuldenkrise und die drohende Gefahr eines Zerfalls des Euro hatte Europa noch mit großer Verspätung reagiert. Erst das „Whatever it takes“ des damaligen EZB-Präsidenten Mario Draghi konnte im zweiten Halbjahr 2012 die Lage beruhigen. Aus guten Gründen leistete man sich nach Ausbruch der Corona-Krise keine derartigen Verzögerungen mehr. Als sich nach Beginn der Pandemie ein erster Anstieg der Anleiherenditen von höher verschuldeten Euro-Staaten abzeichnete, setzte die EZB nämlich unverzüglich ein umfassendes Anleihe-Ankaufsprogramm („PEPP“) in Gang, das nicht nur die Situation auf den Finanzmärkten stabilisierte, sondern auch bestmögliche Voraussetzungen für die Finanzierung der einzelstaatlichen Krisenbekämpfungs-Programme schuf.

Ergänzend dazu brachte die Europäische Kommission Sofortmaßnahmen mit einem Gesamtrahmen von 540 Milliarden Euro auf den Weg – von Sondermitteln für den permanenten Schutzschirm ESM über einen Garantierahmen für die Europäische Investitionsbank bis zu einem Programm („SURE“) zur Unterstützung von Kurzarbeit.

Bald darauf begann das politische Ringen um den 750 Milliarden Euro schweren Corona-Wiederaufbaufonds („Next Generation EU“). Die dafür erforderlichen Mittel werden nun erstmals zur Gänze durch Gemeinschaftsanleihen aufgebracht. Von einigen ihrer Befürworter wird diese, dem Vertrag von Maastricht in wesentlichen Bereichen widersprechende, Finanzierungsform als einmalige, der Krise geschuldete Abweichung von der bisherigen Praxis eingestuft. Andere sehen darin einen ersten Durchbruch auf dem Weg zu einer künftigen Fiskalunion.

Österreich stemmte sich gemeinsam mit vier weiteren kleineren Nettozahler-Ländern gegen eine zu hohe Quote von nicht rückzahlbaren Zuschüssen, deren Anteil schließlich von ursprünglich geplanten EUR 500 Mrd. auf immer noch beachtliche EUR 390 Mrd. verringert wurde. Ein Blick auf die nachfolgende Ausgestaltung des Programms zeigt, dass die Skepsis der „Sparsamen Vier“ durchaus berechtigt war. Denn die Zuteilung der vorgesehenen Hilfsmittel richtet sich weniger nach der direkten Corona-Schadensbilanz betroffener Staaten als nach herkömmlichen Aufteilungsschlüsseln gemäß deren wirtschaftlicher Leistungsfähigkeit. Überzeugende transeuropäische Vorhaben im Bereich der Digitalisierung, der Verkehrsinfrastruktur oder von nachhaltigen Energieprojekten fehlen hingegen schmerzhaft.

Mittlerweile haben die meisten der Mitgliedsstaaten entlang der allerdings recht vage gefassten Leitziele – sie spannen einen Bogen vom Klimaschutz über Forschung und Digitalisierung bis hin zu gesundheitspolitischen Maßnahmen – ihre Projekte zur Genehmigung eingereicht. Sehr viele davon wären ohnehin aus nationalen Budgets finanziert worden – unter Zeitdruck erhalten sie nun eine Europa-Plakette. Die Mittel aus dem Hilfsfonds müssen schon bis 2023 zur Gänze ausgegeben sein. Offen bleibt, wie unter diesen Umständen eine ausreichende Mittel-Verwendungskontrolle umsetzbar sein soll.

Die zentrale Frage, aus welchen neu zu schaffenden gesamteuropäischen Steuerquellen die spätere Rückzahlung der Gemeinschaftsschulden erfolgen soll, bleibt bis dato offen. Antworten darauf will man erst bis 2024 finden. Bliebe diese Suche ergebnislos, wären die Mitgliedsstaaten dennoch verpflichtet, für die Bedienung der Gemeinschaftsschulden aufzukommen. Dies würde vor allem in den vom Hilfspaket nur schwach bedachten Nettozahler-Staaten zu beachtlichem politischem Erklärungsbedarf führen.

Die voraussichtliche Nettobelastung für Österreich aus dem Wiederaufbaufonds wird immerhin bei rund 5,9 Milliarden Euro liegen – eine Saldogröße aus Rückzahlungsverpflichtungen von 9,6 und zu erwartenden Zuschüssen von 3,7 Milliarden Euro. Es rächt sich nun, dass das Corona-Paket mit heißer Nadel gestrickt wurde und sich nach der Grundsatzeinigung niemand mehr Zeit für lästige Details nehmen wollte. Dabei wäre gerade aus Sorge um Europa Sorgfalt angebracht gewesen. Nun, da es kein Zurück mehr gibt, ist zu hoffen, dass Brüssel entsprechende Anstrengungen für eine seriöse Umsetzung von „Next Generation EU“ setzt.

Mit der Ratifizierung durch die Parlamente aller 27 Mitgliedsstaaten ist die zentrale rechtliche Voraussetzung für die Umsetzung des Wiederaufbaufonds mittlerweile erfüllt. Dass der Ratifizierungsprozess in Deutschland durch eine Verfassungsbeschwerde beinahe aufgehalten worden wäre, wusste das Karlsruher Verfassungsgericht durch einen salomonischen, auf Zeitgewinn spielenden Nicht-Entscheid zu verhindern. Dennoch stellen sich sachgerechte Fragen nach der Verfasstheit der europäischen Finanzgebarung, die in der kommenden Zeit zu beantworten sein werden.

Europas Finanz- und Fiskalverfassung bedarf jedenfalls in ihrer Gesamtheit einer gründlichen Überarbeitung. Zum einen werden von der Europäischen Zentralbank angesichts stark gestiegener Inflationsraten neue Begründungen für ihre großvolumigen Anleihekäufe erwartet. Diese dienen vor allem dem Zusammenhalt der Eurozone – die in die Auslage gestellte Begründung einer beabsichtigten Steigerung der Inflationsrate auf knapp unter zwei Prozent ist nun nicht mehr haltbar. Es ist offen, wie hier ein „Fading out“ gelingen soll, ohne angesichts der Corona-bedingten Höherverschuldung in den Eurostaaten eine neuerliche Fragmentierung der Staatsanleihenmärkte und damit eine Wiederauflage der Staatsschuldenkrise nach sich zu ziehen.

Damit ist die thematische Klammer der Geldpolitik zur Fiskalpolitik hergestellt: auch hier muss nach neuen Spielregeln gesucht werden, ist doch die Orientierung an den vor drei Jahrzehnten in Maastricht unter ganz anderen gesamtwirtschaftlichen Umständen fixierten Defizit- und Schuldengrößen nach dem Corona-Schuldenschock keinesfalls mehr haltbar.

Im Rahmen einer künftigen neuen Aufgabenteilung zwischen nationaler und europäischer Ebene wären zentrale Budgets für gesamteuropäische Projekte denkbar und sogar wünschenswert. Dass die ersten gemeinsamen Euro-Anleihen für das Next Generation EU-Programm unter Federführung von EU-Finanzkommissar Johannes Hahn zu Bestkonditionen platziert werden konnten und sogar vielfach überzeichnet waren, kann als dahingehende Ermutigung interpretiert werden. Jegliche Schritte in Richtung Fiskalunion müssten jedoch künftig mit der Einführung gesamteuropäischer Steuerquellen einhergehen.

Zugleich ist jedoch sicherzustellen, dass die unabdingbare budgetpolitische Eigenverantwortung der Mitgliedsstaaten nicht stillschweigend außer Kraft gesetzt wird. Antworten auf die Frage, wie sich diese Eigenverantwortung mit verstärkten, gemeinschaftlich finanzierten Vorhaben verbinden lässt, sind nicht einfach zu finden. Die engagierte Suche danach ist aber jedenfalls zielführender als irreversible Weichenstellungen in Richtung einer Fiskalunion einfach „passieren“ zu lassen.

Die Wirkungen und unerwünschten Nebenwirkungen von aus der Not geborenen Kriseninstrumenten der EZB, der Union und ihrer Mitgliedsstaaten gehören auf den Prüfstand und müssen ehrlicher als bisher offengelegt werden. Denn nur mit einer glaubwürdigen Erneuerung der Finanzarchitektur lässt sich eine Erosion des Vertrauens in die europäische Finanzverfassung vermeiden.

Sustainable Finance – IC Indicators und Newsflash

Der folgende Abschnitt soll Ihnen einen regelmäßig wiederkehrenden Überblick zum Thema Green Finance verschaffen. Der Schwerpunkt ist dabei auf die DACH Region gesetzt.

1. IC Indicators

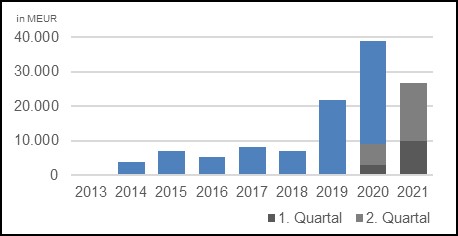

Green Bond Emissionsvolumen der DACH-Region aus den Jahren 2013 bis 2021

Alle Daten per 22.06.2021 (Quelle: Bloomberg)

Details zum derzeit ausstehenden Transaktionsvolumen von Green Bonds (länderspezifisch und gesamt)

Alle Daten per 22.06.2021 (Quelle: Bloomberg)

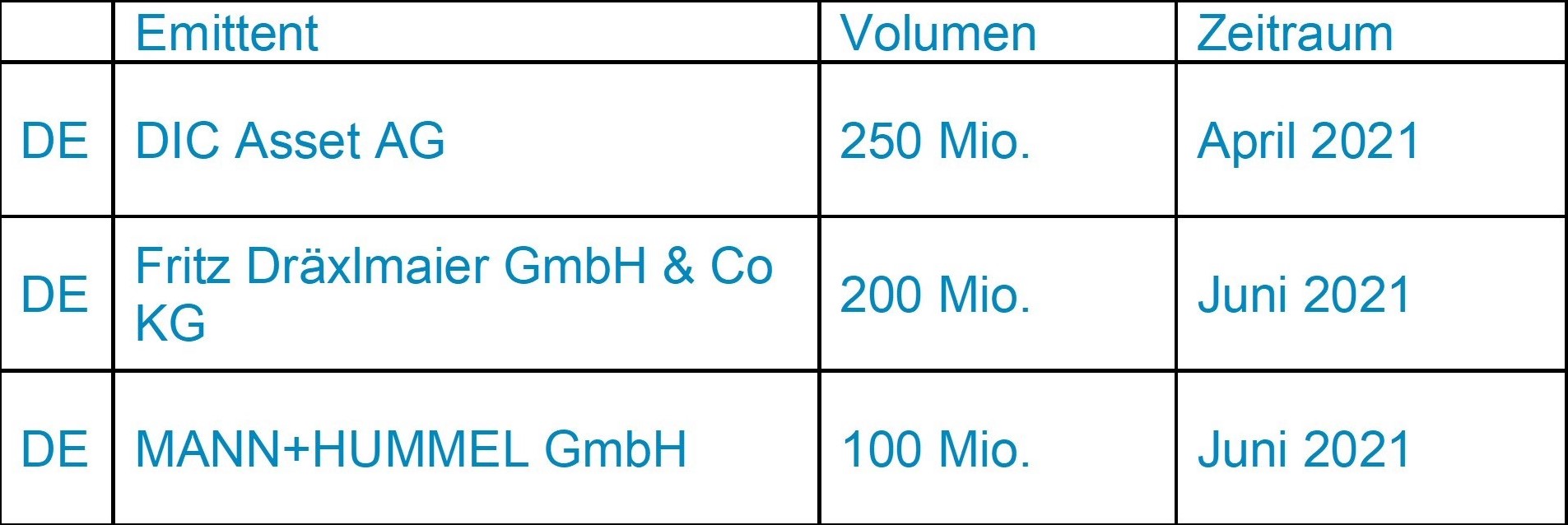

Ausgewählte Green und ESG-linked Schuldscheinemissionen des letzten Quartals

Alle Daten per 22.06.2021 (Quelle: IC Research)

2. Newsflash Was versteht man unter „Sustainable Finance“ – die babylonische Sprachverwirrung

Mit wachsender Bedeutung des Themas „Nachhaltigkeit“ kam der Wunsch nach mehr Transparenz und klar definier-ten Kriterien auf. Ausgangspunkt dieser waren „ethische“ und „nachhaltige“ Fonds. Oft werden jedoch die Begriffe „Green“, „ESG“, „Sustainable“ und „Social“ trotz ihrer unterschiedlichen Bedeutungen noch synonym verwendet bzw. sind sich viele über deren genaue Definition sowie Unterscheidungsmerkmale nicht bewusst. Zurzeit bemühen sich unterschiedliche Institutionen, einen einheitlichen Standard durchzusetzen, wobei sich am

Anleihemarkt im Wesentlichen zwei Nachhaltigkeits-kategorien etabliert haben:

Zweckgebundene Nachhaltigkeitsemissionen:

- Instrumente, die als „Green“, „Social“ oder „Sustainable“ bezeichnet werden

- Emissionserlöse müssen zu 100% nachhaltigen Projekten zuordenbar sein

- Verwendungszweck klar definiert

- Externe Überprüfung durch Second Party Opinion einer ESG-Ratingagentur

Aktivitätsgebunde Nachhaltigkeitsemissionen:

- „ESG-linked“ oder „Sustainability-linked“

- Emissionserlöse auch für allgemeine Unternehmenszwecke

- Die Zinskomponente wird an die Erfüllung individuell gewählter ESG-Kriterien, entweder ein ESG-Rating oder eigens definierte KPIs, gekoppelt

- Überprüfung durch Wirtschaftsprüfer oder ESG-Ratingagentur marktüblich

Aufbauend auf beiden Kategorien können Anleihen, Schuldscheindarlehen und Kredite emittiert werden. Auch für die verschiedenen Instrumente innerhalb der Kategorien gibt es spezifische Leitlinien, so werden für Anleihen und Schuldscheindarlehen diese von der ICMA (International Capital Market Association) veröffentlicht und für Kredite von der LMA (Loan Market Association).

Im Zusammenhang mit diesem Newsletter sind wir an einem Feedback unserer Geschäftspartner und Kunden interessiert. Ihre Kommentare sind unter office@independentcapital.at willkommen.

Disclaimer

Dieser Newsletter und die darin enthaltenen Informationen sowie alle sonstigen Dokumente und Erklärungen (gemeinsam der „Newsletter“) sind ausschließlich zu Ihrer Information bestimmt, und Independent Capital fordert zu keinen Maßnahmen aufgrund dieses Newsletters auf. Der Newsletter stellt keine Empfehlung seitens oder hinsichtlich Independent Capital dar. Die hierin abgegebenen Auffassungen stellen nicht ausschließlich die Meinung von Independent Capital dar. Der Newsletter wurde aufgrund von Informationen erstellt, die Independent Capital für zuverlässig hält, doch sichert Independent Capital weder ausdrücklich noch stillschweigend die Richtigkeit, Vollständigkeit und Eignung für einen bestimmten Zweck zu, und sie sollte als solche auch nicht herangezogen werden. Der vorliegende Newsletter darf ohne vorherige schriftliche Zustimmung von Independent Capital weder insgesamt noch in Teilen kopiert, verteilt, weitergegeben oder anderweitig direkt oder indirekt von einem Empfänger an einen fremden Dritten übermittelt werden. Die Inhalte unterliegen einer Verschwiegenheitsverpflichtung.

Impressum: Independent Capital GmbH 1010 Wien, Singerstraße 2

T: +43 1 532 3100 E: office@independentcapital.at

Geschäftsführung: Christian Büttner, Leonhard Fragner, Alexander Krings

Firmenbuchnummer: FN 356329p

Copyright: Independent Capital GmbH www.independentcapital.at