Sehr geehrte Geschäftspartner! Liebe Kunden!

Die erste Jahreshälfte 2019 war für Independent Capital erneut durch sehr interessante und spannende Transaktionen geprägt, die erfolgreich bis zum Abschluss begleitet wurden. Aufgrund der breitgefächerten Expertise und des erreichten Markt-Standings in der österreichischen Unternehmens-landschaft konnte auch eine Vielzahl neuer Kunden und Mandate gewonnen werden, sodass an eine etwaige Sommerpause – zumindest für den Moment – noch nicht zu denken ist. In der abwechslungsreichen Vielfalt unserer Kunden liegt für uns die große Freude an unserer Tätigkeit. Daher blicken wir mit stolz auf die vielen bisherigen Tombstones und laden Sie ein, gerne auch einen Blick auf unsere Referenzen auf unserer Homepage www.independentcapital.at/ic-referenzen zu werfen.

Ein Thema, das unsere Kunden immer wieder beschäftigt, ist die Finanzierung notwendiger Investitionen. Ein Großteil dieser Investitionsvorhaben scheitert bereits im Vorfeld, da oftmals Banken durch zusehends strengere Regularien nicht immer in der Lage sind, ausreichend Liquidität zur Verfügung zu stellen. Umso relevanter ist es daher, verschiedene Finanzierungsquellen, somit neben dem Banken- auch den Kapitalmarkt, zu erschließen. Daher haben wir diesem Thema den vorliegenden Newsletter gewidmet und wir hoffen, Ihnen mit dem folgenden Artikel „Finanzierungsengpass als Wachstumsrisiko“ wertvolle Erkenntnisse und Anregungen für diesen Diskussionsprozess zu liefern.

Finanzierungsengpass als Wachstumsrisiko

Gemäß der aktuellen Umfrage der WKÖ/ aws vom 28.06.2019 hat das Investitionsniveau österreichischer Betriebe seit zehn Jahren den höchsten Stand erreicht. Knapp 40% der heimischen Betriebe tätigten eine Investition im vergangenen Jahr. Der Anteil der größeren Vorhaben, das sind Großprojekte mit Investitionen die signifikant über den durchschnittlichen, jährlichen Abschreibungsbeträgen liegen, nahm seit 2016 kontinuierlich zu. Dies ist nicht zuletzt auch der sehr guten Wirtschaftslage geschuldet. Interessant hierbei ist, dass rund 60% der Investitionsfinanzierungen durch Eigenmittel und durch die Innenfinanzierungskraft, insbesondere durch erwirtschaftete Cashflows der Unternehmen, getragen wurden und tendenziell Bankkredite eher weniger als Finanzierungsquelle dienten. Der Wehrmutstropfen hierbei liegt in dem Umstand, dass rund 33% der Unternehmen entweder ein höheres Investment oder gerne überhaupt eine Investition getätigt hätten. Die Gründe für das Scheitern der Investitionsvorhaben reichten hierbei von fehlenden Finanzierungsquellen über die unsicheren, steuerlichen Rahmenbedingungen bis hin zu unsicheren Nachfrage-erwartungen.

Bankenfinanzierungen mit Herausforderungen

Für rund 13% dieser Unternehmen war die fehlende externe Finanzierung, wie beispielsweise durch Bankkredite, hauptverantwortlich für die nicht durchgeführten Investitionen. Im Zuge dieser Studie konnte weiters beobachtet werden, dass der Finanzierungsanteil der Bankkredite seit vier Jahren eine negative Tendenz aufweist. Nicht zuletzt aufgrund der immer strikteren Regularien seit der vergangenen Finanzkrise, die die Institute aus Risikogesichtspunkten zu zunehmenden Unterlegungs- und Besicherungs-erfordernissen verpflichtet. Im Zusammenspiel damit führten regelmäßig schlechte Bonitätseinschätzungen des Unternehmens durch das Kreditinstitut bzw. unzureichende Sicherheiten zu einer Ablehnung oder Kürzung des Volumens. In über einem Drittel der Fälle wurde daher der Kreditwunsch gekürzt bzw. gänzlich abgelehnt. Letztlich mussten von den betroffenen Unternehmen rund drei Viertel ihren Investitionswunsch zeitlich verzögern. Ganze 45% dieser Unternehmen sahen sich gezwungen, das ursprünglich angesetzte Investitionsvolumen zu kürzen. Ein weiteres Drittel der Betriebe optierte stattdessen für die verstärkte Nutzung sonstiger Finanzierungsquellen und für rund 15% dieser Unternehmen war die Ablehnung bzw. Kürzung des Kreditwunsches Anlass genug, entweder die Hausbank zu wechseln oder neue Geschäftsbeziehungen zu anderen Finanzinstituten aufzubauen. Interessanter-weise verlor dagegen die Frage, ob ein Investitionsvorhaben als risikoreich einzustufen ist, seit 2016 massiv an Bedeutung für die Entscheidung der Banken und verringerte sich in der Gewichtung von 17% auf knapp 9%. Es zeigt sich hier wieder einmal, wie wichtig die rechtzeitige Diversifizierung der Finanzierungspartner und -instrumente für die Investitionstätigkeit und damit strategische Handlungsfreiheit der Unternehmen ist. Independent Capital berät und begleitet seine Kunden vorausschauend dabei, hier die richtige Komposition für das entsprechende Geschäftsmodell und die strategischen Ziele zu erreichen.

Alternative Finanzierungsformen im Trend

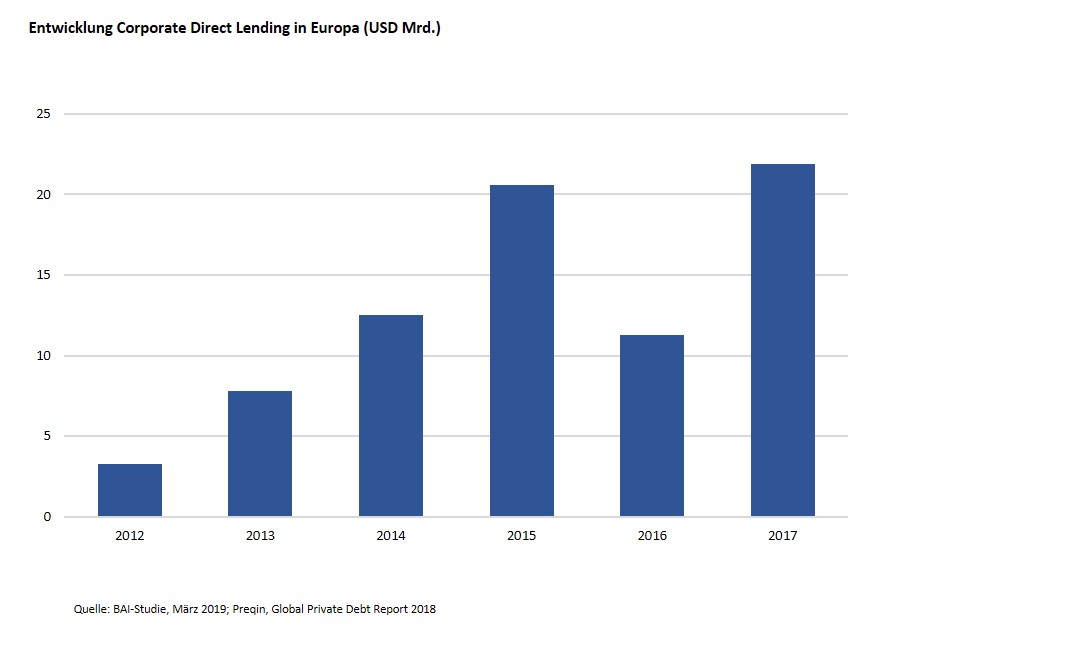

Zeitgleich mit den oben beschriebenen Entwicklungen konnte ein steigendes Interesse an alternativen Finanzierungsformen in den letzten drei Jahren beobachtet werden. Davon ausgehend wird prognostiziert, dass die tatsächliche Nutzung solcher Alternativen von derzeit knapp 7% auf ca. 21% steigen wird. Die Studie geht dabei explizit auf stille Beteiligungen, Mezzaninkapital, Crowdfunding, Business Angel und Venture Capital ein. Dabei kommt vor allem stillen Beteiligungen nach wie vor eine wichtige Rolle zu, wenn es darum geht, die Unabhängigkeit von Bankinstituten zu erhöhen. Ferner sieht die Studie einen Anstieg bei Mezzaninfinanzierungen und Crowdfunding. Rund 6% der Unternehmen entscheiden sich laut Studie für Mezzaninkapital, das zwischen dem voll haftenden Eigenkapital und einem, gegebenenfalls besicherten, Darlehen oder Fremdkapital steht. Wird Mezzaninkapital so ausgestaltet, dass es dem Eigenkapital zuzurechnen ist, so kann dies auch die Verfügbarkeit weiterer Bankfinanzierung verbessern. Eine weitere aufgeführte Alternative ist Crowdfunding. In der Erfahrung der Independent Capital findet man das, ursprünglich eher bei Start-ups verbreitete, Crowdfunding mitunter auch bei kleineren Unternehmen sowie bei Immobilien- und Immobilienentwicklungsfinanzierungen. Dabei wird durch eine Vielzahl kleinerer Investoren (bzw. Privatpersonen) der gewünschte Kapitalbedarf gedeckt. Die Finanzierungskosten sind hier oft deutlich über den Finanzierungskosten einer Bank und so findet man Crowdfunding in unserer Erfahrung eher im Mezzaninbereich. Auf zwei aus Sicht der Independent Capital wichtige Alternativen zum Bankkredit geht die Studie allerdings nicht ein: Schuldscheindarlehen („SSD“) bzw. (privatplatzierte) Anleihen und Direct Lending Fonds. Die Independent Capital erwartet, dass der schon heute gängigen Alternative zum Bankkredit, SSD, auch in Zukunft weiter steigende Bedeutung zukommt. Das Spektrum möglicher Finanzierungspartner und Ihrer jeweiligen Ansätze ist im SSD deutlich breiter als im klassischen Bankkredit. Um den Vorteil dieser Bandbreite zu nutzen kommt es, wie in unserem letzten Newsletter dargestellt, auf die richtige Auswahl der SSD-Investoren an. Auch wenn das Volumen von SSD-Emissionen in den letzten Jahren leicht rückläufig war, verbleibt es doch auf einem historisch hohen Niveau, für 2019 wird wieder ein deutlicher Anstieg erwartet. Eine weitere alternative Finanzierungsform, die unserer Einschätzung nach perspektivisch an Bedeutung für mittelständische und große Unternehmen gewinnen könnte, sind Direct Lending Fonds. Aktuell konzentrieren sich diese aufgrund der hohen Margenerwartungen noch auf Spezialthemen. Die letzten Jahre haben aber einen deutlichen Anstieg der zur Verfügung stehenden Investitionsvolumen in Europa und damit einhergehend eine Reduktion der Margenerwartung auf 6% bis 10% p.a. gesehen. Sollte sich dieser Trend weiter fortsetzen, dann könnte sich Direct Lending zu einer Alternative zum klassischen Bankkredit in Deutschland und Österreich entwickeln.

Mehrwert von Independent Capital

Das Ergebnis der besagten Studie zeigt einmal mehr die Bedeutung diversifizierter Finanzierungsquellen auf. Die Wahl des richtigen ‚Finanzierungsmix‘ und insbesondere die Nutzung des Kapitalmarktes sind in Zeiten immer strengerer Regulierung ein unumgängliches Erfordernis. Gleichzeitig ist die optimale Vorbereitung des Unternehmens und die Übersetzung seines Geschäftsmodells in die Sprache des Kapitalmarktes bzw. der jeweiligen Investoren eine kritische Stellgröße, die es rechtzeitig zu adressieren gilt. Independent Capital kennt aufgrund seines breitgefächerten Netzwerkes die relevanten Fragen potentieller Investoren und bereitet vor diesem Hintergrund die Bonität und das Geschäftsmodell seiner Kunden bestmöglich für passende Kapitalgeber auf.

Weitere Informationen zur Studie der WKÖ/ aws können unter folgen-dem Link abgerufen werden: https://news.wko.at/news/oesterreich /unternehmensfinanzierung_strukturbefragung_marketmind.pdf

Im Zusammenhang mit diesem Newsletter sind wir an einem Feedback unserer Geschäftspartner und Kunden interessiert. Ihre Kommentare sind unter office@independentcapital.at willkommen.

Disclaimer

Dieser Newsletter und die darin enthaltenen Informationen sowie alle sonstigen Dokumente und Erklärungen (gemeinsam der „Newsletter“) sind ausschließlich zu Ihrer Information bestimmt, und Independent Capital fordert zu keinen Maßnahmen aufgrund dieses Newsletters auf. Der Newsletter stellt keine Empfehlung seitens oder hinsichtlich Independent Capital dar. Die hierin abgegebenen Auffassungen stellen nicht ausschließlich die Meinung von Independent Capital dar. Der Newsletter wurde aufgrund von Informationen erstellt, die Independent Capital für zuverlässig hält, doch sichert Independent Capital weder ausdrücklich noch stillschweigend die Richtigkeit, Vollständigkeit und Eignung für einen bestimmten Zweck zu, und sie sollte als solche auch nicht herangezogen werden. Der vorliegende Newsletter darf ohne vorherige schriftliche Zustimmung von Independent Capital weder insgesamt noch in Teilen kopiert, verteilt, weitergegeben oder anderweitig direkt oder indirekt von einem Empfänger an einen fremden Dritten übermittelt werden. Die Inhalte unterliegen einer Verschwiegenheitsverpflichtung.

Impressum: Independent Capital GmbH, 1010 Wien, Singerstraße 2,

T +43 1 532 3100, E office@independentcapital.at

Geschäftsführung: Christian Büttner, Leonhard Fragner, Alexander Krings, Reno Kroboth

Firmenbuchnummer: FN 356329p

Copyright: Independent Capital GmbH, www.independentcapital.at