Sehr geehrte Geschäftspartner! Liebe Kunden!

In dem Ihnen hier vorliegenden Newsletter haben wir ein, aus unserer mehrjährigen Transaktionserfahrung heraus, sehr wesentliches Thema aufgegriffen: Wann ist der günstigste Zeitpunkt für Unternehmen zur Mittelaufnahme im Banken- und Kapitalmarkt? Und noch wesentlicher: Wann und wie bereite ich mich auf dieses Zeitfenster entsprechend vor? Die Antwort ist: Rechtzeitig! Gerade am Jahresanfang beschäftigen sich die meisten unserer bestehenden und potenziellen Kunden mit der Planung für das nächste Jahr. Im Rahmen dieser Planung geht es nicht nur um Budgetzahlen für 2024, sondern auch um die Refinanzierung von Fälligkeiten im Rahmen der Liquiditätsvorschau, vielleicht sogar über 2024 hinaus. Wir hoffen, dass wir Ihnen daher mit dem folgenden Artikel einige wertvolle Anregungen für diese Diskussionsprozesse in Ihrem Unternehmen liefern.

Wie gewohnt finden Sie im zweiten Teil unseren Abschnitt “Sustainable Finance – IC Indicators und Newsflash”, der Sie über die Entwicklungen im Bereich ESG-Finanzierungen im letzten Quartal informieren soll.

Rechtzeitig! Unternehmensfinanzierung in einem angespannten Finanzmarkt

Was haben der Ukraine-Krieg, die Unruhen im mittleren Osten oder die Entwicklungen des Signa Konzerns gemeinsam? Antwort: Alle diese Ereignisse haben großen Einfluss auf den Risikoappetit von Banken! Für österreichische Unternehmen und Gebietskörperschaften wird dadurch die Aufnahme von Kapital schwieriger. In den Banken dauern die Kreditgenehmigungsprozesse länger, sei es, weil Ressourcen bei der Bewältigung von Problemen aus der Vergangenheit gebunden sind, sei es, weil aufgrund der größeren Vorsicht mehrere Redundanzschleifen mit den Risikoabteilungen gezogen werden müssen. Kürzlich hat ein Bankmanager erzählt, dass 80% seiner Arbeitszeit die Aufarbeitung bzw. die Restrukturierung von bestehenden Kreditengagements in Anspruch nehmen. Nur 20% der Zeit bleibt für Neugeschäft.

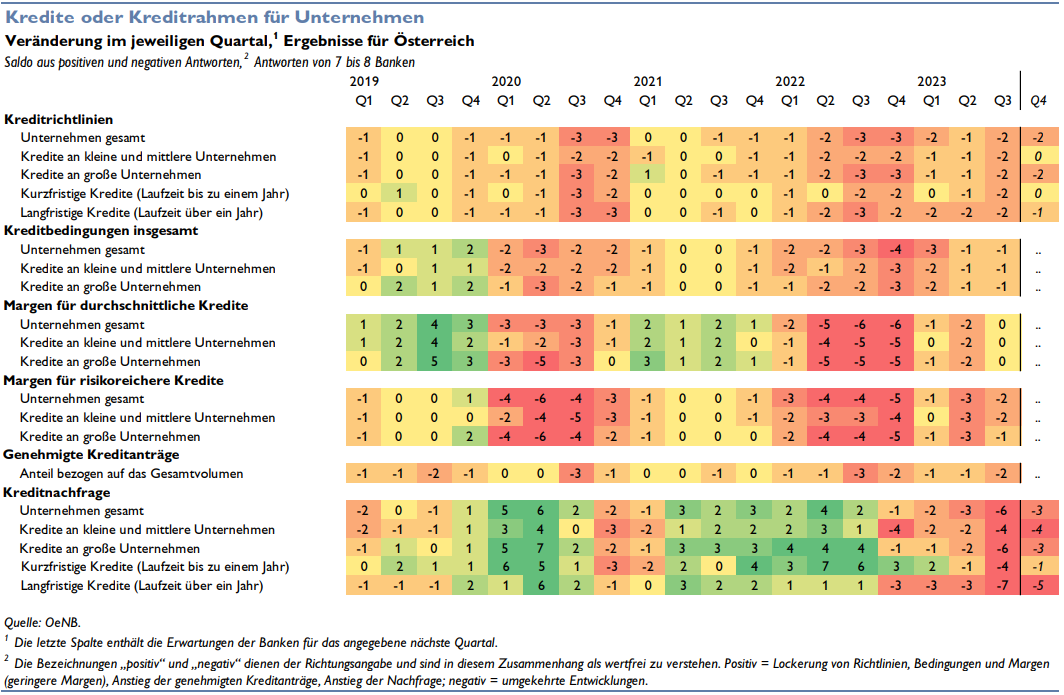

1. Strengere Kreditrichtlinien

Die Richtlinien für Unternehmenskredite wurden gemäß der aktuellen OeNB-Umfrage seit dem zweiten Quartal 2022 kontinuierlich verschärft. Im dritten Quartal 2023 wurden die Vergabestandards ebenfalls strikter. Die an der Umfrage teilnehmenden Banken erwarten für das vierte Quartal 2023 weitere moderate Verschärfungen der Richtlinien, insbesondere für Kredite an große Unternehmen (Saldo „-2“ in der Grafik). Als Hauptgrund für die Verschärfungen in den letzten sechs Quartalen nannten die befragten Banken eine kritischere Risikoeinschätzung, die allgemeine Wirtschaftslage, die Geschäftslage und die Kreditwürdigkeit der Unternehmen, sowie in geringerem Maße die Werthaltigkeit von Sicherheiten. Laut der Umfrage wird seitens der Banken ein etwas schwächerer Rückgang für die Kreditnachfrage langfristiger Kredite (Saldo „-5“ im Vergleich zu „-7“ in Q3/23; siehe in der Grafik Fußnote 2) für Q4/23 erwartet. Die Margen für durchschnittliche Unternehmenskredite scheinen sich mittlerweile auf einem höheren Niveau stabilisiert zu haben, wobei die Margen für risikoreichere Kredite insgesamt erhöht wurden.

Die stärkere Nachfrage nach kurzfristigen Krediten über die letzten zwei Jahre sowie der zuletzt moderatere Rückgang (Vergleich „-1“ zu „-4“ in Q3/23) sind nach wie vor eine Folge der Lieferkettenprobleme sowie des Preisauftriebs und damit gestiegener Working Capital Bedürfnisse, insbesondere bei Energie und Rohstoffen. Die Nachfrage nach langfristigen Krediten wird durch Unsicherheit, Preisauftrieb und steigende Zinsen gedämpft. Die Banken halten ihre Angebote besonders für das energieintensive verarbeitende Gewerbe und den Immobiliensektor zurück. Das Neukreditvolumen im Immobiliensektor ist ohnehin signifikant zurückgegangen.

2. Mögliche Zeitfenster

Die Banken- und Kapitalmärkte haben nicht nur eine durch Bankenregulierung und Investorenverhalten begrenzte Aufnahmefähigkeit von Unternehmensfinanzierungen, sondern diese Aufnahmefähigkeit unterliegt auch saisonalen und marktbedingten Schwankungen. Daher werden die für eine Mittelaufnahme der Unternehmen geeigneten Zeitfenster teilweise unberechenbarer und auch kleiner.

Die saisonalen Schwankungen sind durch den Jahresablauf definiert: Erstens werden Kreditentscheidungen auf Basis aktueller Unternehmens-zahlen getroffen, daher warten die Entscheidungs-träger ab Februar/März auf die Vorlage eines aktuellen Jahresabschlusses oder zumindest auf vorläufige Zahlen des vergangenen Geschäftsjahres. Zweitens ist im August ein Großteil dieser Entscheidungsträger in den Ferien. Und drittens haben Banken und Investoren in der Regel im November ihren Jahresplan erfüllt und sind daher an zusätzlichen Transaktionen kaum noch interessiert. Der Fokus wird dann auf die Umsetzung der laufenden Transaktionen bis Weihnachten gelegt.

Die marktbedingten Schwankungen der Aufnahmefähigkeit, wie die eingangs erwähnten geopolitischen oder auch wirtschaftlichen Ereignisse und konjunkturellen Aussichten, sind für alle Finanzierungstransaktionen gültig und meist nicht vorhersehbar.

Die Schlussfolgerung aus diesen Marktgegebenheiten ist, dass Unternehmen rechtzeitig vorbereitet sein müssen, um die zur Mittelaufnahme geeigneten Zeitfenster effektiv ausnützen zu können. Diese Vorbereitung für 2024 und auch zur eventuellen Refinanzierung von Fälligkeiten 2025 sollte jetzt beginnen und Independent Capital unterstützt die Unternehmen bei dieser strategischen Aufgabe.

3. Antizyklisch finanzieren

Der Großteil der Finanzierungen von Unternehmen geschieht anlassbezogen. Entweder ist bereits ein akuter Liquiditätsbedarf aus der aktuellen Bilanz ersichtlich, oder es steht ein neues Investitionsprojekt bzw. eine Akquisition größeren Ausmaßes ins Haus. In allen Fällen entscheiden die finanzierenden Investoren auf Basis der letzten Jahresabschlussdaten sowie der aktuellen Planzahlen. Ein negativer Trend, Umsatzwachstum ohne entsprechendes Rentabilitätswachstum, Neuinvestitionen mit schwierigen Anlaufzeiten, all das reduziert die Bonität und verteuert oder erschwert die Finanzierung. Der Blickwinkel der Banken und Investoren basiert hauptsächlich auf der aktuellen Bilanz und ist damit tendenziell vergangenheitsorientiert. Bewertet werden die geprüften Zahlen des unmittelbar abgeschlossenen Geschäftsjahrs und die kurz- bis mittelfristige Planung. Selten wird dabei mehr als ein bis drei Jahre in die Zukunft geblickt. Die Erfahrung von Independent Capital als Berater zeigt, dass Finanzieren immer dann am einfachsten und kostengünstigsten ist, wenn die Mittel nicht unmittelbar benötigt werden.

Nutzen Sie Ihren Vorteil und identifizieren Sie frühzeitig Ihren zukünftigen Finanzierungsbedarf! Um Konditionen und Bedingungen zu optimieren, muss es das Ziel sein, auf Basis guter Bilanz- und Planungsdaten den Bonitätsbewertungsprozess bei Banken und Investoren zu starten, um Marktfenster nutzen zu können und rechtzeitig gut gesicherte langfristige Liquidität zu guten Konditionen und Rahmenbedingungen aufzubauen.

4. Rechtzeitige Vorbereitung

Um von der Chance antizyklisch zu finanzieren profitieren und Zeitfenster am Markt nutzen zu können, ist eine erstklassige Vorbereitung unabdingbar. Die wichtigsten Erfahrungen von Independent Capital fassen wir in folgenden vier Punkten für Sie zusammen:

1. Eine klare und verständliche Präsentation des Geschäftsmodells:

Wichtig ist dabei die Abstimmung der Präsentationsinhalte auf potenzielle Kapitalgeber sowie das geplante Finanzierungsinstrument. Unterschiedliche Investoren haben unterschiedliche Informationsbedürfnisse und durchlaufen unterschiedliche Entscheidungsprozesse. Stimmt hier die Vorbereitung, können Entscheidungen begünstigt und Prozesse beschleunigt werden.

2. Eine konkrete Vorstellung vom zukünftigen Finanzierungsbedarf:

Machen Sie sich ein klares Bild über die zukünftige Entwicklung im Unternehmen und dem daraus resultierenden Finanzierungsbedarf. Besonderes Augenmerk sollte auf die detaillierte Investitions- und Liquiditätsplanung gelegt werden, welche sowohl das Volumen als auch die Laufzeit der geplanten Transaktion festlegt sowie die sich aus diesen Finanzierungen abgeleiteten Ratingentwicklung (insbesondere die Eigenkapitalentwicklung und Rentabilitätskennzahlen).

3. Einen Überblick über die geeignetsten Finanzierungsinstrumente:

Bei der Auswahl des geeigneten Instruments, sollten nicht nur bilanz- und preisbeeinflussende Faktoren in die Entscheidung einfließen, sondern auch Augenmerk auf die rechtlichen Rahmenbedingungen gelegt werden. Insbesondere Zusicherungen (wie z.B. Negative Pledge, Einschuldungsverbote, Einhaltung von Financial Covenants), Kündigungsgründe (wie z.B. Cross Default Klauseln) und Regelungen über erhöhte Kosten (wie z.B. durch Veränderungen der Refinanzierungskosten einer Bank) variieren stark in Abhängigkeit vom jeweiligen Finanzierungsinstrument. Wichtig ist, dass der mittelfristige finanzielle Handlungsspielraum des Geschäftsmodells nicht durch die Auswahl eines ungeeigneten Instruments eingeschränkt wird. Die Dokumentation und die damit festgelegten vertraglichen Zusicherungen sollten einen Grad an Flexibilität zulassen, um zukünftige Chancen kurzfristig nutzen zu können und dadurch den operativen Geschäftsbetrieb zu unterstützen.

4. Eine gut geplante Auswahl der Finanzierungspartner:

Hier stellt sich in erster Linie die Frage nach der Transparenz der Finanzierungsentscheidung. Ist eine Finanzierung auf Basis von objektiv nachvollziehbaren Daten möglich, können neben den bestehenden Hausbanken auch andere Finanzierungspartner angesprochen werden. Je mehr die Finanzierungsentscheidung vom Glauben an die zukünftige Performance des Unternehmens abhängig ist, umso eher sind jene Banken als Finanzierungspartner geeignet, die das Unternehmen langjährig begleiten. Für kurzfristige und anlassbezogene Finanzierungen sollten die Rahmen bei den Hausbanken reserviert sein, während strategische langfristige Liquiditätsreserven bei anderen Banken platziert werden können. Dabei ist auch zu beachten, dass nicht nur Banken ein Risiko auf die Kreditnehmer haben, sondern auch Kreditnehmer ein Risiko auf die finanzierenden Banken. Unternehmen und Gebietskörperschaften können dabei durch einen Strategiewechsel der Bank (….“diese Branche wird nicht mehr finanziert“), eine Neudefinition des Zielmarktes (…“eine ausländische Bank oder Versicherung zieht sich aus der Finanzierung von Gebietskörperschaften oder Immobilien in Österreich zurück“) oder generell eine strengere Kreditvergabepolitik (…“es werden nur noch Unternehmen mit 2,5x Net Debt/ EBITDA finanziert“) aus dem Kundenraster fallen und damit von solchen bisherigen Partnern keine Bereitstellung von Liquidität mehr erwarten.

Zusätzlich muss darauf geachtet werden, ob der gewählte Finanzierungspartner das notwendige Know-How und die Erfahrung in der Finanzierung der relevanten Branche sowie der spezifischen Bedürfnisse aus dem Geschäftsmodell mitbringt. Aktuelle Entwicklungen im Finanzmarkt zeigen oftmals digitales Ja-Nein-Verhalten von Finanzierungspartnern im Konjunkturverlauf. Darüber hinaus kann die Auswahl der richtigen Ansprechpartner im Vertriebsbereich, in Fachabteilungen und im Risikomanagement sowie das Know-How um die derzeitigen Markt- und Investitionsstrategien die Finanzierungsentscheidungen bei den in Frage kommenden Investoren erleichtern.

4. Mehrwert Independent Capital

Nutzen Sie die Chance für eine gemeinsame umfassende Vorbereitung und beobachten Sie gemeinsam mit Independent Capital den Markt auf der Suche nach dem geeigneten Zeitfenster zur Umsetzung Ihrer Unternehmensfinanzierung.

Mit über 145 erfolgreich abgeschlossenen Transaktionen und einem platzierten Transaktionsvolumen von etwa EUR 4 Mrd. verfügt Independent Capital über umfangreiche Expertise im Bereich Corporate Finance. Wir entwickeln innovative Finanzierungslösungen für Ihr Unternehmen.

Gemeinsam mit Ihnen analysieren wir den finanziellen Handlungsspielraum Ihres Unternehmens, leiten daraus die Finanzierungsbedürfnisse ab und setzen erfolgreich die Transaktionen um. Dank unseres breiten Netzwerks in der Geschäftsführung von Independent Capital und unserer langjährigen Erfahrung im Senior Management von Banken bieten wir nicht nur Strukturierung und Platzierung im Banken- und Kapitalmarkt an, sondern auch die Auswahl des am besten geeigneten Finanzierungsinstruments, die Gestaltung der Dokumentation aus wirtschaftlicher Sicht und die Zusammenarbeit mit den geeigneten Finanzierungspartnern.

Unser Leistungsspektrum umfasst die Vorbereitung Ihrer nächsten Finanzierung im Banken- und Kapitalmarkt sowie die Unterstützung bei verschiedenen Finanzierungsvarianten mit einer breiten Palette von Finanzierungsinstrumenten. Wir stehen Ihnen gerne zur Seite und freuen uns darauf, Ihnen bei der Suche und Umsetzung der optimalen Finanzierungslösung zu helfen.

Sustainable Finance – IC Indicators und Newsflash

Im folgenden Abschnitt geben wir einen regelmäßig wiederkehrenden Überblick zum Thema Green Finance. Der Schwerpunkt ist dabei die DACH Region.

1. IC Indicators

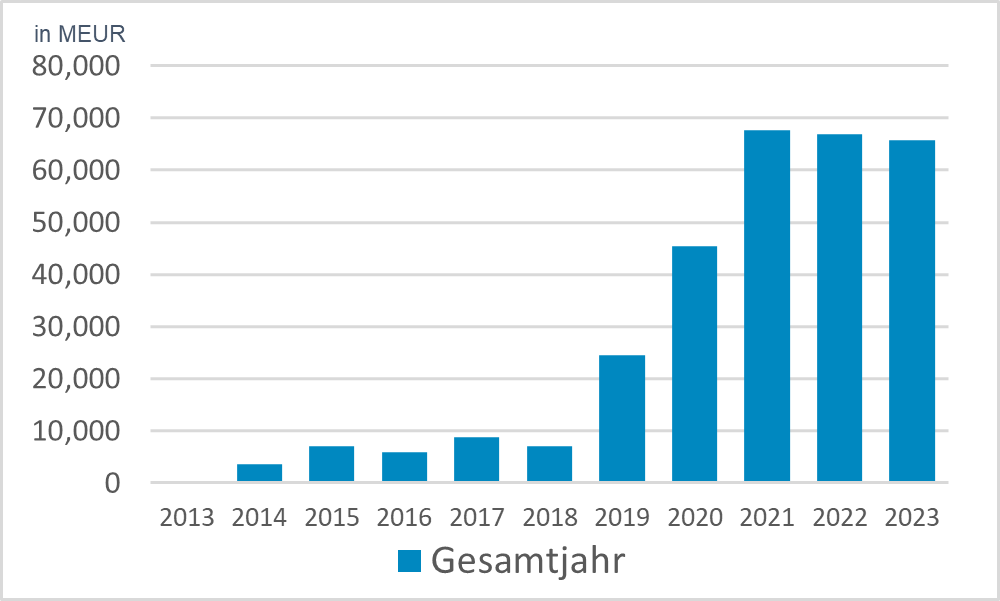

Emissionsvolumen begebener Green Bonds der DACH-Region aus den Jahren 2013 bis 2023

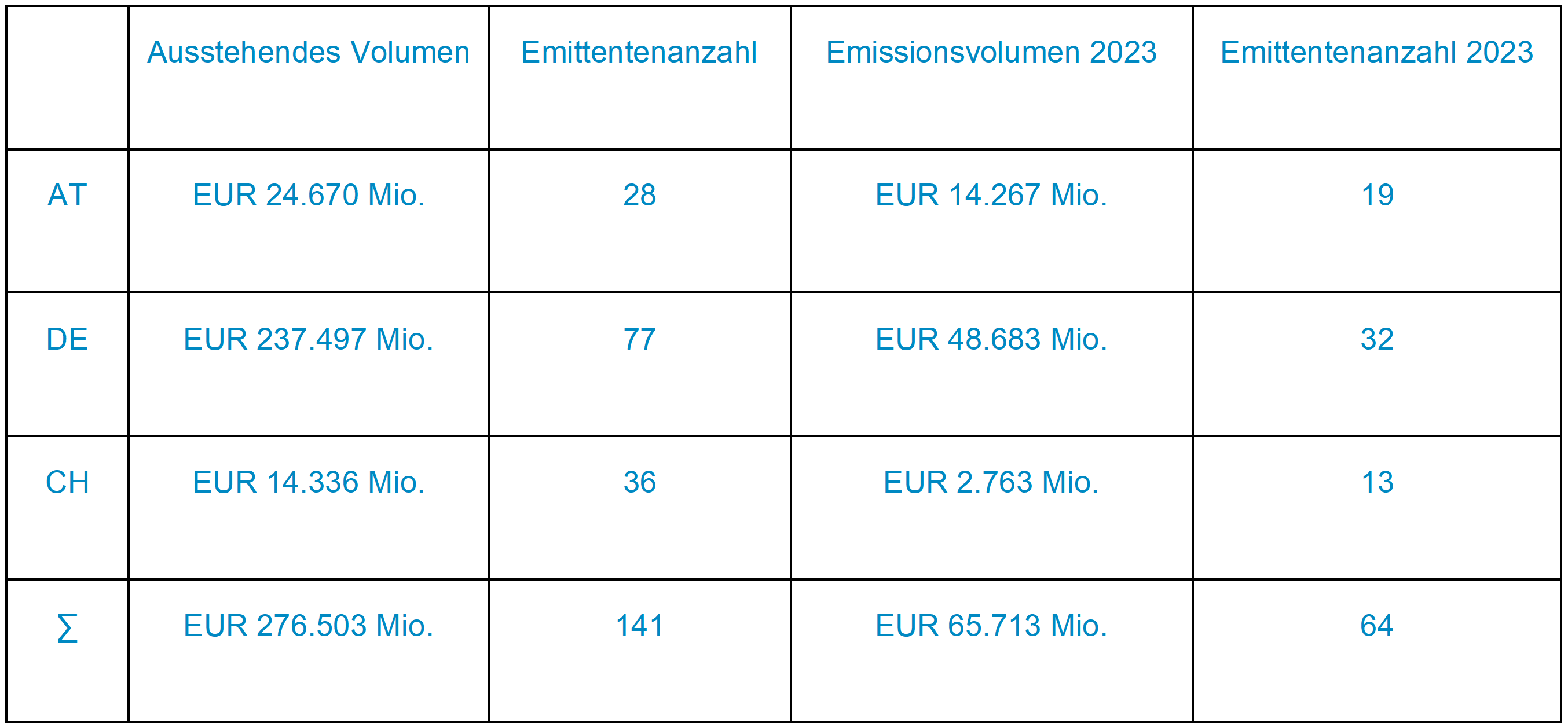

Details zum derzeit ausstehenden Green Bond-Transaktionsvolumen

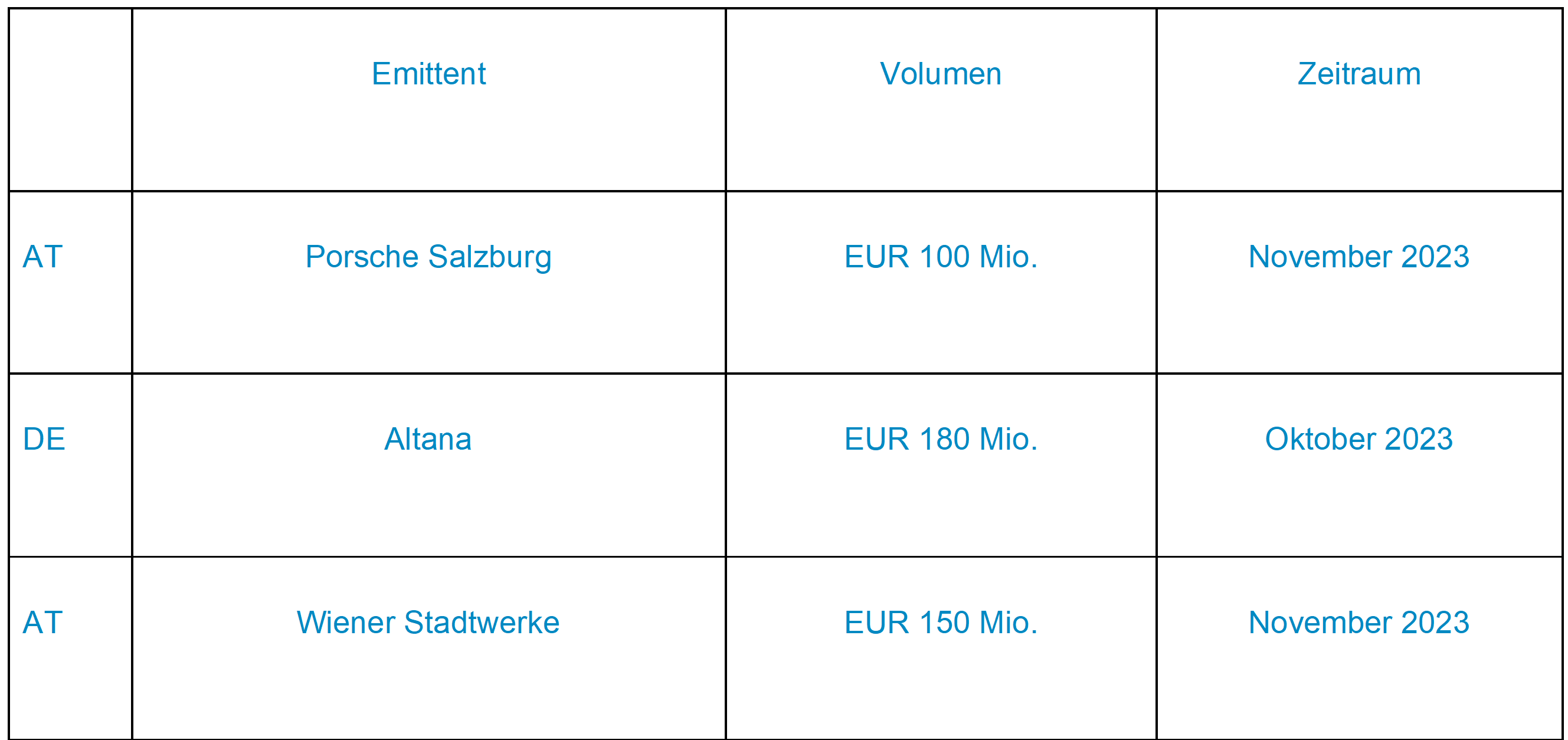

Ausgewählte ESG-linked Schuldscheinemissionen des vierten Quartals 2023

2. Newsflash

EFRAG veröffentlicht Entwürfe für Leitfäden zur Umsetzung der ESRS-Anforderungen und Liste der ESRS-Datenpunkte

EFRAG hat Entwürfe für zwei Leitfäden zur Umsetzung der Anforderungen der Nachhaltigkeitsberichtsstandards (ESRS) sowie für eine Liste der ESRS-Datenpunkte veröffentlicht. Diese Leitfäden sollen Unternehmen bei der erstmaligen Umsetzung der ESRS unterstützen. Der erste Leitfaden befasst sich mit der Wesentlichkeitsanalyse und der Einbeziehung der Wertschöpfungskette, während der zweite Leitfaden sich mit der Wertschöpfungskette selbst beschäftigt. Die Liste der ESRS-Datenpunkte enthält detaillierte Anforderungen aus den Standards. Die EFRAG hat eine dreißigtägige Konsultationsfrist für Feedback zu den Entwürfen eingeräumt, die am 2. Februar 2024 endet. Feedback kann über online Formulare auf der EFRAG-Website eingereicht werden.

Ergebnisse der COP 28: Globale Einigung über ehrgeizige Klimaziele, Energieziele und Finanzierung

Die 28. Klimakonferenz der Vereinten Nationen (COP 28) fand vom 30. November bis zum 13. Dezember 2023 in Dubai, Vereinigte Arabische Emirate, statt. Die EU und ihre Mitgliedstaaten haben maßgeblich dazu beigetragen, eine globale Einigung über ehrgeizigere Klimaschutzziele, eine richtungsweisende Finanzierung von Klimaschutzmaßnahmen und die Festlegung neuer globaler Energieziele zu erreichen. Die wichtigsten Themen der COP 28 waren die weltweite Bestandsaufnahme, Eindämmung des Klimawandels, Anpassung an den Klimawandel und die Finanzierung der Klimapolitik. Die EU und ihre Mitgliedstaaten haben sich auf Klimaziele geeinigt, die eine drastische Senkung der Treibhausgasemissionen bis 2035 vorsehen. Zudem haben sie sich auf globale Energieziele zur Abkehr von fossilen Energieträgern und zur Förderung erneuerbarer Energien und Energieeffizienz bis 2030 verständigt. Die EU und ihre Mitgliedstaaten sind auch führend in der Finanzierung der Klimapolitik und haben sich verpflichtet, das im Übereinkommen von Paris festgelegte Ziel von USD 100 Mrd. zu erreichen.

Im Zusammenhang mit diesem Newsletter sind wir an einem Feedback unserer Geschäftspartner und Kunden interessiert. Ihre Kommentare sind unter office@independentcapital.at willkommen.

Disclaimer

Dieser Newsletter und die darin enthaltenen Informationen sowie alle sonstigen Dokumente und Erklärungen (gemeinsam der „Newsletter“) sind ausschließlich zu Ihrer Information bestimmt, und Independent Capital fordert zu keinen Maßnahmen aufgrund dieses Newsletters auf. Der Newsletter stellt keine Empfehlung seitens oder hinsichtlich Independent Capital dar. Die hierin abgegebenen Auffassungen stellen nicht ausschließlich die Meinung von Independent Capital dar. Der Newsletter wurde aufgrund von Informationen erstellt, die Independent Capital für zuverlässig hält, doch sichert Independent Capital weder ausdrücklich noch stillschweigend die Richtigkeit, Vollständigkeit und Eignung für einen bestimmten Zweck zu, und sie sollte als solche auch nicht herangezogen werden. Der vorliegende Newsletter darf ohne vorherige schriftliche Zustimmung von Independent Capital weder insgesamt noch in Teilen kopiert, verteilt, weitergegeben oder anderweitig direkt oder indirekt von einem Empfänger an einen fremden Dritten übermittelt werden.

Impressum: Independent Capital GmbH 1010 Wien, Singerstraße 2

T: +43 1 532 3100 E: office@independentcapital.at W: www.independentcapital.at

Geschäftsführung: Christian Büttner, Alexander Krings, Franz Pruckner

Firmenbuchnummer: FN 356329p

Copyright: Independent Capital GmbH