Sehr geehrte Geschäftspartner! Liebe Kunden!

Das erste Quartal des Jahres ist zu Ende gegangen und der Frühling steht vor der Tür. Wie die Temperaturen sind auch die Zinsen stetig gestiegen. Einige internationale Banken sind in Schräglage geraten, Liquidität ist für Banken knapper und teurer geworden und Transaktionen am Kapitalmarkt haben aufgrund dieser Umstände in geringerer Zahl stattgefunden.

In dieser volatilen Marktsituation ist Independent Capital auf Grund der langjährigen Erfahrung über diverse Marktzyklen hinweg stets ein bewährter Partner für Finanzierungen von österreichischen Unternehmen. So konnten wir auch in den ersten Monaten des Jahres 2023 interessante Transaktionen für unsere Kunden erfolgreich abschließen.

Das Marktumfeld der hohen Zinsen und die Herausforderungen im Bankensektor können das Aufbringen von zusätzlichem Fremdkapital erschweren. Kapitalgeber reagieren auf Turbulenzen im Markt mit erhöhter Vorsicht und steigenden Kreditmargen. Aus diesem Grund ist es für Unternehmen in solchen Zeiten wichtig, auch alternative Formen der Finanzierung im Auge zu behalten. Daher gehen wir in der 45. Ausgabe unseres Newsletters auf die Themen Factoring und Förderungen näher ein. Wie gewohnt, finden Sie im zweiten Teil wieder die Rubrik „Sustainable Finance – IC Indicators und Newsflash“, die Sie über die Entwicklungen des vergangenen Quartals im Bereich der ESG-Finanzierungen informieren soll.

Alternative Finanzierungsinstrumente – Factoring und Förderungen

Durch die steigende Unsicherheit im Finanzsektor und die gestiegenen Zinsen ist der Abschluss von Finanzierungen für das eigene Unternehmen schwieriger geworden. Wie in unserem Newsletter vom Jänner 2023, „Eigenkapital in volatilen Zeiten“, nachzulesen ist, erhöhen Banken durch die derzeitigen Gegebenheiten, ansteigende Liquiditätskosten und verschärfte regulatorische Bestimmungen, die Margen bei Finanzierungen. Es lohnt sich also schon jetzt über neue Finanzierungen nachzudenken, um Kapital für die eigenen unternehmerischen Tätigkeiten aufzubringen. Dabei können, im momentanen Umfeld, alternative Finanzierungsinstrumente eine willkommene Lösung sein.

1. Factoring

1.1 Kurz erklärt

Factoring ist ein Finanzgeschäft nach dem Bankwesengesetz, bei dem ein Unternehmen seine laufenden Forderungen an einen Factoring-Partner verkauft. Der Factoring-Partner übernimmt das Risiko und eventuell auch die Verwaltung der Forderungen und zahlt dem Unternehmen unmittelbar den größten Teil des Forderungsbetrags aus. Dadurch können Unternehmen schnell Liquidität schaffen und ihren Handlungsspielraum erweitern. Factoring eignet sich besonders für mittelständische Unternehmen, die im Zuge ihres organischen oder inflationsbedingten Wachstums hohe Forderungen aufweisen oder häufig mit der Finanzierung von langen Zahlungszielen konfrontiert sind.

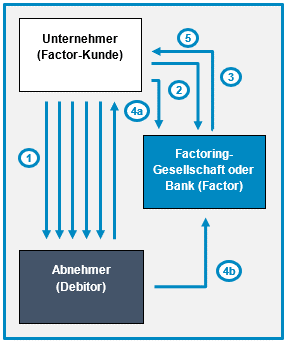

Anhand der rechts angeführten Grafik ist der Ablauf beim Factoring wie folgt:

- Das Unternehmen stellt dem Abnehmer für eine vereinbarte Leistung (Warenlieferung oder Dienstleistung) eine Rechnung aus

- Die Ausgangsrechnung oder die offene Postenliste wird an den Factor gesendet

- Nach interner Prüfung begleicht die Factoring-Gesellschaft den vereinbarten Betrag der übermittelten Rechnung an den Factor-Kunden und schafft dadurch Liquidität, auf die das Unternehmen sofort zugreifen kann

- Sobald die Rechnung fällig ist, begleicht der Abnehmer den Betrag in der Regel beim Unternehmen (4a) , das diesen an die Factoring-Gesellschaft weiterleitet, oder (seltener) beim Factor selber (4b)

- Je nach tatsächlicher Höhe des Zahlungseinganges wird der noch ausstehende Differenzbetrag von dem Factor an den Factor-Kunden überwiesen bzw. vom Unternehmen einbehalten

Die Kosten für Factoring sind mit Kreditkosten vergleichbar und hängen von verschiedenen Faktoren ab, wie z.B. dem Forderungsvolumen, dem Forderungsalter, der Branche des Unternehmens und der Qualität der Forderungen.

Factoring kann grundsätzlich in drei Basisvarianten gegliedert werden. Inhouse, Full Service und Reverse Factoring. Bei Inhouse Factoring übernimmt der Factor lediglich die Bevorschussung der offenen Rechnung. Das Forderungsmanagement, bestehend aus Debitorenmanagement, Mahnwesen und Inkasso, verbleibt im Unternehmen. Ein wesentlicher Vorteil für Unternehmen ist hier, dass sie die Kontrolle über den Mahnprozess behalten und dem Forderungsschuldner des Unternehmens das Factoring oftmals nicht bewusst bzw. nicht offengelegt ist.

Full Service Factoring inkludiert die im vorherigen Satz erwähnten, unternehmensinternen Tätigkeiten durch die Factoring-Gesellschaft. Beide Varianten können wahlweise mit oder ohne Regress im Fall von Forderungsausfällen vereinbart werden.

In der dritten Variante, Reverse Factoring, begleicht der Factor die Lieferantenrechnungen des Factor-Kunden sofort. Damit wird das Zahlungsziel des Lieferanten finanziert bzw. sogar verlängert und der Factor-Kunde wird bei der vereinbarten Fälligkeit mit dem offenen Betrag belastet.

Grundsätzlich wird zusätzlich zwischen Recourse- und Non-Recourse-Factoring unterschieden. Beim Non-Recourse-Factoring geht das Delkredererisiko (oder Forderungsausfallrisiko) auf den Factor über. Das wirtschaftliche Eigentum liegt, da alle relevanten Elemente übertragen wurden, beim Factor. Beim Recourse-Factoring verbleibt das Risiko eines Ausfalles beim Factor-Kunden. In Österreich¹ wird der zugrundeliegende Vertrag als Kaufvertrag eingeordnet und es geht auch in diesem Fall der Vermögensgegenstand und damit die Verfügungsbefugnis auf den Factor über. Folglich ergibt sich für Österreich in beiden Fällen der außerbilanzielle Charakter des Forderungsverkaufes.

¹ Siehe Stellungnahme für den österr. Factoring-Verband 2020 „Bilanzielle Behandlung und Zurechnung von Forderungen beim Factoring“

1.2. Welche Vorteile bietet Factoring?

Factoring genießt reges Wachstum. Im Jahr 2020 wurden 7,1% des österreichischen BIP damit finanziert. Diese Finanzierungsform spielt damit eine relevante Rolle und hat verschiedene Vorteile:

So ist Factoring die bereits angeführte Möglichkeit, schnell an Liquidität zu gelangen, indem man seine Forderungen an den Factor verkauft. Organisches und inflationsbedingtes Wachstum kann schnell und unkompliziert finanziert werden. Durch den Verkauf der Forderungen verbessert sich das Working Capital, da das Unternehmen nicht auf den Zahlungseingang warten muss, sondern sofort nach Einleitung des Factorings auf das Kapital zugreifen kann. Aus Sicht des Factors ist das Kreditrisiko im Wesentlichen der Debitor und bei Recourse-Factoring zusätzlich noch der Factor-Kunde, der Factor ist damit doppelt abgesichert.

Falls vom Unternehmen gewünscht, kann auch das unternehmensinterne Forderungsmanagement entlastet werden, indem vom Factor Aufgaben, wie das Mahnwesen und die Überwachung der Zahlungseingänge, übernommen werden.

Im Vergleich zu Deutschland wird ein Factoring-Vertrag in Österreich als Kaufvertrag behandelt und das wirtschaftliche Eigentum an den Forderungen geht sowohl beim Non-Recourse- als auch beim Recourse-Factoring auf den Factor über. Dieser Abgang der Forderungen muss bilanziell ausgebucht werden und bewirkt in Folge eine Verkürzung der Bilanz des Factor-Kunden. Der daraus resultierende Vorteil einer dementsprechend höheren Eigenkapitalquote beeinflusst die Bonität und damit wiederum das intern in der Bank erstellte Rating positiv. Factoring kann dadurch auch zu besseren Konditionen und zur leichteren Erfüllung von bilanzbezogenen Covenants in über das Factoring hinausgehenden Finanzierungsverträgen eines Unternehmens führen. In Sonderfällen, wenn die Debitoren ein besseres Kreditrisiko als der Factor-Kunde darstellen (z.B. bei Lieferungen an die öffentliche Hand), ist Factoring auch ein preislich attraktives Finanzierungsinstrument im Vergleich zu Krediten.

Mit einem Non-Recourse-Factoring geht auch eine Verringerung des Ausfallrisikos des Forderungsschuldners eines Unternehmens einher. Durch die Übertragung des wirtschaftlichen Eigentums an den Forderungen übernimmt der Factor das Delkredererisiko, was den Factor-Kunden vor Zahlungsausfällen der eigenen Kunden, ähnlich zu Kreditversicherungen, schützt.

2. Förderungen und geförderte Kredite in Österreich

Österreich ist mit über EUR 3.800 pro Kopf Vizeeuropameister bei Förderungen. Nur Luxemburg hat pro Kopf mehr Fördergelder (über EUR 5.000 pro Kopf; Quelle: Eurostat, Agenda Austria) verteilt. Generell ist die Förderlandschaft in der EU und in Österreich vielschichtig und komplex. Diese bietet vielerlei Möglichkeiten für Unternehmen, den Finanzierungsmix zu verbessern und in alternative Instrumente zur Kapitalbeschaffung zu diversifizieren.

Förderungen werden unterteilt in Investitionsförderungen (Barzuschüsse), geförderte Kredite, Garantien und Haftungen, Risikokapital bzw. Beteiligungen sowie geförderte Dienstleistungen. Weiters wird unterschieden, für welche Tätigkeitsfelder Förderungen vergeben werden. So gibt es beispielsweise Förderungen für die Produktion oder den Export von Waren.

2.1. Investitionsförderungen Barzuschüsse beziehen sich meist auf unternehmerische Aktivitäten im Zusammenhang mit Innovation, Forschung, Wachstum oder Kooperationen. Besonders stark werden momentan umweltrelevante Maßnahmen gefördert. Der Zuschuss entspricht meist einem festgelegten Prozentsatz der Kosten und muss nicht zurückgezahlt werden. Die Projekte müssen des Öfteren zwischenfinanziert werden, da die Förderungen oft erst nach Fertigstellung ausbezahlt werden.

2.2. Geförderte Kredite sind Kredite, die von staatlichen oder öffentlichen Institutionen zu speziellen Konditionen angeboten werden, um Unternehmen bei der Finanzierung ihrer Geschäftsaktivitäten zu unterstützen. Diese Kredite haben oft niedrigere Zinssätze als konventionelle Bankkredite und längere Laufzeiten, zusätzlich übernimmt unter gewissen Umständen der Staat einen Teil des Haftungsrisikos. Dadurch können Unternehmen ihre Kapitalkosten senken und ihre Liquidität verbessern.

In Österreich ist die OeKB bei der Vergabe von geförderten Krediten federführend. Ein Beispiel hierfür wäre der Kontrollbank-Refinanzierungsrahmen („KRR“), auf welchen wir in unserem Newsletter Nr. 36 „Working Capital Finanzierungen für wachstumsorientierte Unternehmensliquidität“ näher eingehen. Weiters arbeitet sie mit verschiedenen Institutionen zusammen, wie beispielsweise mit der Österreichischen Forschungsförderungsgesellschaft (FFG), dem Klima- und Energiefonds oder der Europäischen Investitionsbank (EIB). Diese Institutionen stellen der OeKB auch Mittel zur Verfügung, die diese wiederum an Unternehmen weitergeben kann.

Im Bereich Investitionen, z.B. für den Umwelt- und Klimaschutz, bietet die OeKB ebenfalls geförderte Kredite an. Diese richten sich an Unternehmen mit einer Exportquote von über 20%, die in umweltfreundliche Technologien investieren. Hier können Unternehmen günstige Konditionen und staatliche Garantien in Anspruch nehmen. Insgesamt können geförderte Kredite der OeKB für Unternehmen eine attraktive Möglichkeit sein, um Investitionen im In- und Ausland zu finanzieren. Dabei ist jedoch zu beachten, dass die Vergabe der Kredite an bestimmte Voraussetzungen gebunden und nicht für alle Unternehmen verfügbar ist.

Zusätzlich gibt es in Österreich auch die aws ERP-Kredite. Diese sind zinsgünstige Kredite, die von der österreichischen Förderbank Austria Wirtschaftservice GmbH (aws) im Rahmen des „European Recovery Program“ („ERP“) gewährt werden. Diese Kredite werden an KMU sowie Großunternehmen zur Förderung von Wachstum, Gründung, Modernisierung und Innovation vergeben. Die Ausgabe erfolgt über Banken und Sparkassen, die mit dem aws zusammenarbeiten. Die Kreditentscheidung wird dabei von der Hausbank getroffen, die auch die Kreditvergabe und die Rückzahlung übernimmt. Die aws trägt ein Teil des Risikos und sorgt für eine schnelle und unkomplizierte Abwicklung der Kreditanträge.

Zu berücksichtigen sind auch die Förderprogramme der deutschen Kreditanstalt für Wiederaufbau (KfW). Diese unterstützten Unternehmen mit Deutschlandbezug u.a. bei Wachstums-, Innovations- und Umweltmaßnahmen mit Investitions- und Betriebsmittelfinanzierungen. Dabei bietet die KfW Haftungsübernahmen, vergünstigte Zinssätze und andere Vorteile.

Einzelne Segmente der Preisgestaltung sind in der Regel selbst bei geförderten Krediten verhandelbar. Vier Ansatzpunkte sind hier wesentlich:

- Übernahme des Ausfallrisikos: Hier besteht ein Spielraum bei der Gestaltung des Prozentsatzes der Haftungsübernahme durch die Förderinstitution

- Provision für Zahlungsgarantien von Banken gegenüber der Förderinstitution

- Gegebenenfalls die Bankenspanne

- Bemessungsgrenzen

Durch die bankenunabhängige Beratung sowie die stetige Beobachtung der Wettbewerbssituation zwischen den Banken kann Ihnen Independent Capital helfen die passenden Instrumente auszuwählen und die Preisgestaltung zu Ihren Gunsten zu verhandeln. Wir informieren Sie auch gerne im Detail über alle Sonderformen geförderter Kredite.

2.3. Garantien bzw. Haftungen können neben den geförderten Krediten auch alleinstehend in Anspruch genommen werden, wenn die vom Unternehmen gestellte Besicherung nicht ausreicht. Diese werden sowohl von der Republik Österreich als auch von den Bundesländern gewährt. Durch die Rückhaftung können Finanzinstituten erstklassige Sicherheiten geboten werden, was das Risiko der Geldgeber verringert und somit die Kreditkonditionen verbessert. Wie oben aufgeführt stellen etwaige Garantien und Haftungsübernahmen einen wesentlichen Faktor bei geförderten Krediten dar.

2.4. Risikokapital bzw. Beteiligungen werden meist nur in Gründungs- oder Expansionsphasen bei Finanzierungslücken risikoreicher Innovationsprojekte oder Expansionsschritten gewährt. Durch die Beteiligung wird Risikokapital zu marktüblichen Konditionen zur Verfügung gestellt.

2.5. Geförderte Dienstleistungen beinhalten meist spezifische Beratungen, die die Unternehmen in Anspruch nehmen können. In Österreich gibt es seitens der Austria Wirtschaftsservice GmbH („aws“) z.B. umfangreiche Förderungen für die Vorbereitung auf einen Börsengang sowie die Erstellung von Kapitalmarktprospekten. Bei Prospekten werden anfallende Kosten mit bis zu EUR 150.000 gefördert.

Es ist jedoch wichtig, dass Unternehmen sich vor der Entscheidung für eine Finanzierungsoption gut informieren und die Vor- und Nachteile abwägen. Jede Finanzierungsoption hat ihre eigenen spezifischen Bedingungen und Vorzüge.

3. Mehrwert von Independent Capital

Mit über 130 erfolgreich abgeschlossenen Transaktionen und einem platzierten Transaktionsvolumen von fast EUR 4,0 Mrd. kann Independent Capital eine umfangreiche Expertise im Bereich Corporate Finance vorweisen und für Sie zusätzliche Finanzierungslösungen erarbeiten und umsetzen. Gemeinsam mit dem Unternehmen analysieren wir den finanziellen Handlungsspielraum, leiten daraus die Finanzierungsnotwendigkeiten ab und setzen etwaige Transaktionen erfolgreich um. Durch das umfangreiche Netzwerk der Independent Capital Geschäftsführung sowie der Erfahrung aus der langjährigen Tätigkeit im Senior Management von Banken zählt nicht nur das Strukturieren und Platzieren im Banken- und Kapitalmarkt zum Leistungsspektrum, sondern auch die Auswahl des am besten geeigneten Finanzierungsinstrumentes, die Dokumentationsausgestaltung aus wirtschaftlicher Sicht sowie die Zusammenarbeit mit den richtigen Finanzierungspartnern.

Independent Capital unterstützt Sie sehr gerne bei der Vorbereitung und Umsetzung Ihrer nächsten Finanzierung im Banken- und Kapitalmarkt und auch bei Factoring oder Förderungen.

Sustainable Finance – IC Indicators und Newsflash

Im folgenden Abschnitt geben wir einen regelmäßig wiederkehrenden Überblick zum Thema Green Finance. Der Schwerpunkt ist dabei die DACH Region.

1. IC Indicators

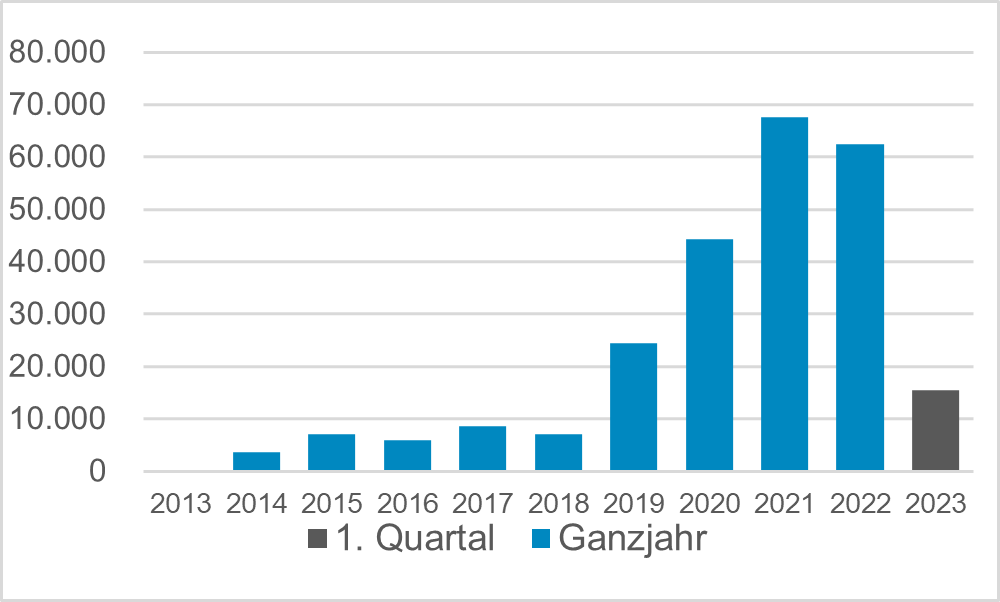

Emissionsvolumen begebener Green Bonds der DACH-Region aus den Jahren 2013 bis 2023

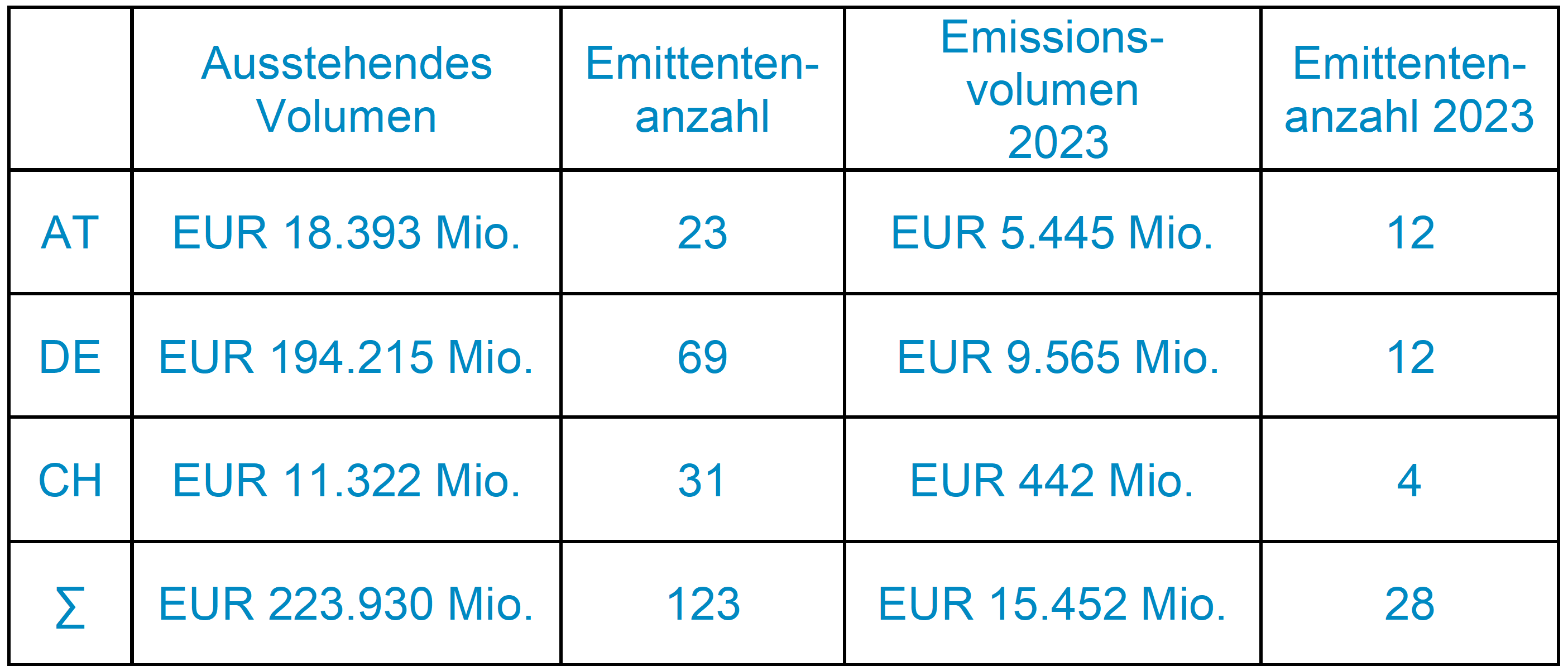

Details zum derzeit ausstehenden Green Bond-Transaktionsvolumen

Ausgewählte ESG-linked Schuldscheinemissionen des ersten Quartals 2023

2. Newsflash

EU Green Bond Standard („EuGB“)

Am 28. Februar 2023 endete die Trilog-Verhandlung zur Einführung von „EU Green Bonds“ („EuGB“). Die Verhandlungen starteten am 12. Juli 2022 und dienten zur Erstellung eines Entwurfes für eine Verordnung zu den oben bereits erwähnten europäischen, grünen Anleihen. Es sollte ein Regelwerk geschaffen werden, welches darauf abzielt, dass EuGB nur ökologisch nachhaltige Ziele verfolgen dürfen.

Im Zuge der Verordnung wurden einheitliche Anforderungen, die seitens der Emittenten von Anleihen erfüllt werden müssen, skizziert. So müssen alle Erlöse aus den EuGB in Wirtschaftstätigkeiten investiert werden, die mit der

EU-Taxonomie übereinstimmen, sofern die betreffenden Sektoren bereits Bestandteil dieser sind. Für jene Wirtschaftssektoren, die noch nicht der EU-Taxonomie unterliegen und für bestimmte sehr spezifische Tätigkeitsfelder wird es einen Flexibilitätsrahmen von 15% geben. Folglich könne 15% des Erlöses aus der grünen Anleihe für Wirtschaftstätigkeiten, die der EU-Taxonomie entsprechen, für welche aber noch keine Kriterien festgelegt wurden, verwendet werden. Dies soll der Erhöhung der Nutzerfreundlichkeit des EU-Standards von Anfang an dienen.

Mit dieser Verordnung wird ebenfalls ein Framework zur Registrierung und Aufsicht der EuGB durch externe Prüfer geschaffen. Damit soll Greenwashing durch grüne, nachhaltige Anleihen im Markt allgemein verhindert werden. Zusätzlich sind auch einige freiwillige Offenlegungsanforderungen für andere ökologisch nachhaltige Anleihen und nachhaltigkeitsbezogene Anleihen, die in der EU emittiert werden, in der Verordnung geregelt.

Die Verordnung ist derzeit nur vorläufig, da sie noch vom Europäischen Rat und dem Europäischen Parlament bestätigt und angenommen werden muss, bevor sie rechtskräftig wird. Zwölf Monate nach Inkrafttreten wird diese Verordnung anzuwenden sein.

Corporate Sustainability Reporting Directive (CSRD) ist in Kraft getreten

Die Corporate Sustainability Reporting Directive ist mit 5. Januar 2023 in Kraft getreten. Diese Richtlinie beinhaltet, wie bereits in unserem Newsletter „Sustainable Finance – Aktuelle Entwicklungen aus der Praxis“ beschrieben, die Modernisierung und Verschärfung der Regeln für die sozialen und ökologischen Informationen, über die Unternehmen berichten müssen. Ein breiterer Kreis von Großunternehmen sowie börsennotierten KMUs wird nun verpflichtet sein, Berichte über die eigene Nachhaltigkeit zu veröffentlichen.

Die neuen Vorschriften werden sicherstellen, dass Investoren und andere Interessensgruppen Zugang zu den Informationen haben, die sie benötigen, um Investitionsrisiken aufgrund des Klimawandels und anderer Nachhaltigkeitsthemen zu bewerten. So soll eine Kultur der Transparenz über die Auswirkungen der Unternehmen auf Mensch und Umwelt geschaffen werden. Schließlich werden die Kosten der Berichterstattung für die Unternehmen mittel- bis langfristig durch die Harmonisierung der zu liefernden Informationen gesenkt.

Die ersten Unternehmen werden die neuen Regeln erstmals im Geschäftsjahr 2024 anwenden müssen, und zwar für Berichte, die ab dem Jahr 2025 veröffentlicht werden.

Unternehmen, die der CSRD unterliegen, müssen nach den European Sustainability Reporting Standards („ESRS“) berichten. Die Entwürfe der Standards werden von der EFRAG, früher bekannt als European Financial Reporting Advisory Group, einem unabhängigen Gremium, das verschiedene Interessensgruppen versammelt, entwickelt. Die Standards werden auf die EU-Politik zugeschnitten sein und gleichzeitig auf internationalen Standardisierungsinitiativen aufbauen sowie zu diesen beitragen.

Die CSRD verpflichtet die Unternehmen auch zu einer Prüfung der von ihnen veröffentlichten Nachhaltigkeitsinformationen. Darüber hinaus sieht sie die Digitalisierung von Nachhaltigkeitsinformationen vor.

Im Zusammenhang mit diesem Newsletter sind wir an einem Feedback unserer Geschäftspartner und Kunden interessiert. Ihre Kommentare sind unter office@independentcapital.at willkommen.

Disclaimer

Dieser Newsletter und die darin enthaltenen Informationen sowie alle sonstigen Dokumente und Erklärungen (gemeinsam der „Newsletter“) sind ausschließlich zu Ihrer Information bestimmt, und Independent Capital fordert zu keinen Maßnahmen aufgrund dieses Newsletters auf. Der Newsletter stellt keine Empfehlung seitens oder hinsichtlich Independent Capital dar. Die hierin abgegebenen Auffassungen stellen nicht ausschließlich die Meinung von Independent Capital dar. Der Newsletter wurde aufgrund von Informationen erstellt, die Independent Capital für zuverlässig hält, doch sichert Independent Capital weder ausdrücklich noch stillschweigend die Richtigkeit, Vollständigkeit und Eignung für einen bestimmten Zweck zu, und sie sollte als solche auch nicht herangezogen werden. Der vorliegende Newsletter darf ohne vorherige schriftliche Zustimmung von Independent Capital weder insgesamt noch in Teilen kopiert, verteilt, weitergegeben oder anderweitig direkt oder indirekt von einem Empfänger an einen fremden Dritten übermittelt werden.

Impressum: Independent Capital GmbH 1010 Wien, Singerstraße 2

T: +43 1 532 3100 E: office@independentcapital.at W: www.independentcapital.at

Geschäftsführung: Christian Büttner, Alexander Krings, Franz Pruckner

Firmenbuchnummer: FN 356329p

Copyright: Independent Capital GmbH