Sehr geehrte Geschäftspartner! Liebe Kunden!

Ein ereignisreiches Jahr ist zu Ende gegangen. Es war geprägt durch das Ende der weltweiten Corona-Pandemie, den Ausbruch des Krieges in der Ukraine, steigende Inflation sowie wachsende Energiekosten und einer signifikanten Zinswende.

Independent Capital ist auch in unsicheren Zeiten ein zuverlässiger Partner im Bereich der Unternehmensfinanzierung und so konnten mit unseren Kunden, trotz eines schwierigen Marktumfeldes, zahlreiche Transaktionen umgesetzt werden.

Für 2023 gilt es, sich für eine Periode der hohen Zinsen und eines volatilen Marktumfeldes zu rüsten bzw. die Bestrebungen der krisensicheren Planung weiter fortzusetzen. Die Bonität eines Unternehmens wird hierzu von ausgeprägter Bedeutung sein. Aus diesem Grund wollen wir uns in der 44. Ausgabe unseres Newsletters mit dem Thema „Eigenkapitalpolster in volatilen Zeiten“ beschäftigen und Ihnen die Relevanz des Eigenkapitals im Unternehmen verdeutlichen. Am Ende des Newsletters finden Sie außerdem wieder die Rubrik „Sustainable Finance – IC Indicators und Newsflash“, die Sie über die Entwicklungen des vergangenen Quartals informieren soll.

Eigenkapitalpolster in volatilen Zeiten

In der Wirtschaftswelt hat im letzten Jahr die Unsicherheit zugenommen. In den letzten Transaktionen, die Independent Capital begleitet hat, war deutlich zu erkennen, dass sich der Krieg in der Ukraine auf die verschiedensten Wirtschaftsbereiche teils gravierend auswirkt. Die gestiegene Inflation hat die EZB zu den größten Zinsschritten des letzten Jahrzehnts veranlasst. Im Newsletter Oktober 2022 „Die Auswirkungen der Zinswende über Finanzierungskosten hinaus“ wurde ausführlich erklärt, welche sekundären Auswirkungen die Zinswende haben kann. Weiters sind die Energiekosten deutlich gestiegen, was Erträge reduzieren und das Eigenkapital vieler Unternehmen mehr oder weniger stark beeinflussen kann. In der 44. Ausgabe unseres Newsletters wollen wir auf das Thema „Eigenkapitalpolster in volatilen Zeiten“ näher eingehen.

1. Bedeutung des Eigenkapitals

Die verschiedenen Funktionen des Eigenkapitals sind eng miteinander verbunden. Die allgemeinen Aufgaben des Eigenkapitals sind:

Management- und Beteiligungsfunktion:

Durch die Einzahlung der Kapitaleinlage wird das Beteiligungsverhältnis definiert.

Finanzierungsfunktion:

Das von den Gesellschaftern eingebrachte Eigenkapital ist Ausgangspunkt sämtlicher Aktivitäten des Unternehmertums und deckt das unternehmerische Risiko ab.

Verlustausgleichs und Schuldentilgungsfunktion:

Das Eigenkapital ist das Haftungskapital der Gesellschaft, welches wirtschaftliche Wagnisse absichern und zum Ausgleich laufender Verluste bzw. zur Tilgung von Verbindlichkeiten verwendet werden soll.

Repräsentationsfunktion (Equity-Story):

Das Eigenkapital spiegelt das Vertrauen des Gesellschafters in das Unternehmen wider, soll zusammen mit der Equity-Story die zukünftige Wertschöpfung des Geschäftsmodells abbilden und so die Aufnahme von zusätzlichem Fremdkapital ermöglichen. Mehr Informationen zur Equity-Story finden Sie in unserem Newsletter Nr. 26 „Verständnisorientierte Interpretation des Geschäftsmodells“.

Im weiteren Verlauf unseres Newsletters werden wir auf die Auswirkungen des Eigenkapitals auf die Risikokapazität und die Bonität eines Unternehmens in Krisenzeiten eingehen.

2. Eigenkapital und Risikotragfähigkeit

Sieht man sich die Funktion des Eigenkapitals aus einer betriebswirtschaftlichen Betrachtungsweise an, so dient das Eigenkapital als Sicherheitsreserve zur Abfederung von Verlusten und damit zur Absicherung der aus dem Geschäftsmodell entstehenden unternehmerischen Risiken. Die Höhe des Eigenkapitals ist somit Maßstab für die Risikotragfähigkeit des Unternehmens.

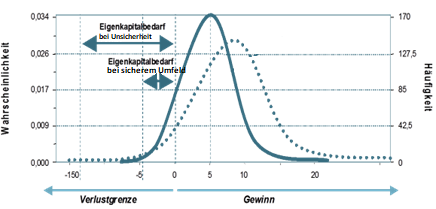

Ein Ansatz zum Messen des unternehmerischen Risikos ist, sich mit der Zukunft des Unternehmens zu befassen und die Unternehmensplanung auf deren Eintrittswahrscheinlichkeit zu untersuchen. Zahlreiche interne und externe Geschäftsrisiken können auf unterschiedliche Positionen der Planung im Laufe des Geschäftsjahres einwirken und Ertrags- sowie Kostenannahmen verändern. Diese Schwankungen können schon zum Zeitpunkt der Planung simuliert und damit greifbar gemacht werden. So kann zum Beispiel eine Planung mit Plan-, Best- und Worstcase erfolgen. Durch Simulation der potenziellen Schwankungs-breiten des Ergebnisses kann die Eintrittswahrscheinlichkeit und deren mögliche Abweichungen vom geplanten Ergebnis errechnet werden.

Die hier dargestellte Analyse zeigt, wie der Eigenkapitalbedarf zur Bonitätserhaltung aufgrund von Unsicherheiten im Markt variiert. Mit Hilfe solch einer Analyse kann grafisch dargestellt werden (siehe Abbildung 1), wie sich der Eigenkapitalbedarf in verschiedenen wirtschaftlichen Szenarien verändert. Wirken sehr vielschichtige Risiken auf das Unternehmen ein und ist damit das Geschäftsmodell schwer planbar, ist die maximale Schwankungsbreite sehr groß, woraus sich ein hoher Eigenkapitalbedarf zur Bonitätserhaltung ergibt. Je enger die Kurve, desto geringer die Unsicherheiten, denen das Unternehmen ausgesetzt ist, wodurch die Risikotragfähigkeit des Unternehmens und damit die Bonität mit einem kleineren Eigenkapitalpolster erhalten werden kann. Daraus ergibt sich die generelle Aussage, dass in unsicheren Zeiten, wie wir sie derzeit erleben, der Eigenkapitalbedarf steigt.

Unsere Erfahrungen zeigen allerdings auch, dass der Bedarf an Eigenkapital in verschiedenen Geschäftsmodellen sehr wohl differenziert zu betrachten ist und damit die Bonität, d.h. die Kreditwürdigkeit von Unternehmen vom Einzelfall abhängig und im historischen Kontext dargestellt werden muss.

3. Eigenkapitalerfordernis der Banken

Eine ähnliche Dynamik gilt auch für Banken und wirkt sich über die Umwälzung der Kosten sowie die generelle Fremdkapitalverfügbarkeit auf die Unternehmen aus. Durch immer strengere Regulierungen für den Bankensektor werden diese Prozesse sogar noch verstärkt, was die Anforderungen für Finanzierungen der Unternehmen komplexer und die Genehmigungsprozesse inhaltlich umfangreicher macht. In einem volatilen Marktumfeld und bei einem geringeren Weltwirtschaftswachstum achten die Finanzinstitute verstärkt auf die eigene Risikoabsicherung.

Die EZB schreibt Banken drei Anforderungen in Bezug auf Eigenkapitalunterlegung vor: die Mindestkapitalanforderung, die zusätzliche Kapitalanforderung sowie die Kapitalpufferanforderung.

Die Mindestkapitalanforderung für europäische Banken beträgt 8% der risikogewichteten Aktiva einer Bank, hierfür wird das gesamte Aktivvermögen mit den jeweiligen Risikofaktoren multipliziert.

Sollten im Zuge eines „Supervisory Review and Evaluation Process (SREP)“ die bestehenden Risiken als „nicht abgedeckt“ klassifiziert werden, so wird eine zusätzliche Kapitalanforderung vorgeschrieben.

Unter der Kapitalpufferanforderung hat die Bank zusätzliches Kapital zur Absicherung von zyklischen und nicht-zyklischen Systemrisiken bereitzuhalten.

Betrachtet man nun die aktuellen wirtschaftlichen Entwicklungen, so führt die entstehende Unsicherheit bei den Banken zur Notwendigkeit dementsprechend mehr Eigenkapital vorzuhalten, um etwaig drohende Verluste abzufangen.

Am 22. Dezember 2022 hat die FMA eine Novelle zur Kapitalpuffer Verordnung 2021 beschlossen. Systemrelevante Banken sind mit dieser Novelle dazu angehalten Ihren Kapitalpuffer für diverse Risiken um 0,25 bis 0,50 Prozentpunkte zu erhöhen. Diese Erhöhung wurde aufgrund einer dementsprechenden Empfehlung des Finanzmarktstabilitätsgremiums beschlossen und soll von den verschiedenen Institutionen bis Ende 2023 stufenweise umgesetzt werden.

Damit wird versucht die Kapitalausstattung der österreichischen Banken auf den europäischen Durchschnitt zu heben. Dies folgt den vorrangigen Schwerpunkten der EZB, die sich für den Zeitraum 2023 bis 2025 das Ziel gesetzt hat, die Widerstandsfähigkeit der verschiedenen Geldhäuser im Euroraum hinsichtlich konjunktureller sowie geopolitischer Krisen zu stärken.

Andererseits möchte die FMA mit dieser Maßnahme auch das generell gute Rating der österreichischen Bankenlandschaft in Krisenzeiten aufrechterhalten.

4. Konsequenzen für Unternehmen

Als Konsequenz finanzieren Banken bei gleichbleibendem Eigenkapital ein geringeres Geschäftsvolumen. Bei der letzten Erhöhung der Kapitalanforderungen konnte eine Reduktion der Bankenaktiva, also eine Verringerung der Kreditvergabe, gemeinsam mit einer Verschärfung der Bonitätskriterien beobachtet werden. Durch die höhere Eigenkapitalnotwendigkeit und damit die Tatsache, dass den Banken weniger Kreditvolumen für Unternehmen zur Verfügung steht, werden diese selektiver vorgehen bzw. ihre kalkulatorischen Kosten anheben.

Unternehmen müssen folglich mit höheren Finanzierungskosten und einem geringeren Angebot an Krediten rechnen. Bei einer schlechteren Bonitätssituation kann es darüberhinausgehend auch dazu kommen, dass bestehende Finanzierungen solcher Unternehmen nicht prolongiert werden. Eine gute Bonität, eine hohe Risikotragfähigkeit durch eine entsprechende Eigenkapitalquote sowie eine vorausschauende Liquiditätsplanung erweitert den finanziellen Handlungsspielraum und reduziert damit die Risiken in einem volatilen Marktumfeld. Der absolute Eigenkapitalpuffer und die Messzahl Eigenkapitalquote im Verhältnis zum Eigenkapitalbedarf aus den im Geschäftsmodell entstehenden Risiken spielen dabei eine wichtige Rolle. Dabei ist für Unternehmen zu beachten, proaktiv die individuelle Bonitätsstärke darzustellen und den Verhandlungen allfälliger Kreditbedingungen (Financial Covenants), wie der Eigenkapitalquote, entsprechende Aufmerksamkeit zu widmen.

5. Mehrwert von Independent Capital

Independent Capital kann mit der Erfahrung von über 130 erfolgreich abgeschlossenen Transaktionen und einem platzierten Transaktionsvolumen von fast EUR 4,0 Mrd. in der derzeitigen Phase der Unsicherheit, die den geopolitischen Entwicklungen sowie der Volatilität der Kapitalmärkte geschuldet ist, bei der Ermittlung der Risikotragfähigkeit, der Darstellung der Bonität und der Liquiditätsplanung von Unternehmen unterstützen. Gemeinsam mit dem Unternehmen analysieren wir den Finanzierungsmix und den finanziellen Handlungsspielraum. Daraus leiten wir die Finanzierungsnotwendigkeiten zur Erhaltung der Risikotragfähigkeit ab und setzen etwaige Transaktionen erfolgreich um. Durch das umfangreiche Netzwerk der Independent Capital Geschäftsführung sowie der Erfahrung aus der langjährigen Tätigkeit im Senior Management von Banken zählt nicht nur das Strukturieren und Platzieren im Banken- und Kapitalmarkt zum Leistungsspektrum, sondern auch die Auswahl des am besten geeigneten Finanzierungsinstrumentes, die Dokumentationsausgestaltung aus wirtschaftlicher Sicht sowie die Zusammenarbeit mit den richtigen Finanzierungspartnern.

Independent Capital unterstützt Sie sehr gerne bei der Vorbereitung und Umsetzung Ihrer nächsten Finanzierung im Banken- und Kapitalmarkt.

Sustainable Finance – IC Indicators und Newsflash

Wie bereits in den einleitenden Worten zum Newsletter erwähnt, geben wir Ihnen im folgenden Abschnitt einen regelmäßig wiederkehrenden Überblick zum Thema Green Finance. Der Schwerpunkt ist dabei auf die DACH Region gesetzt.

1. IC Indicators

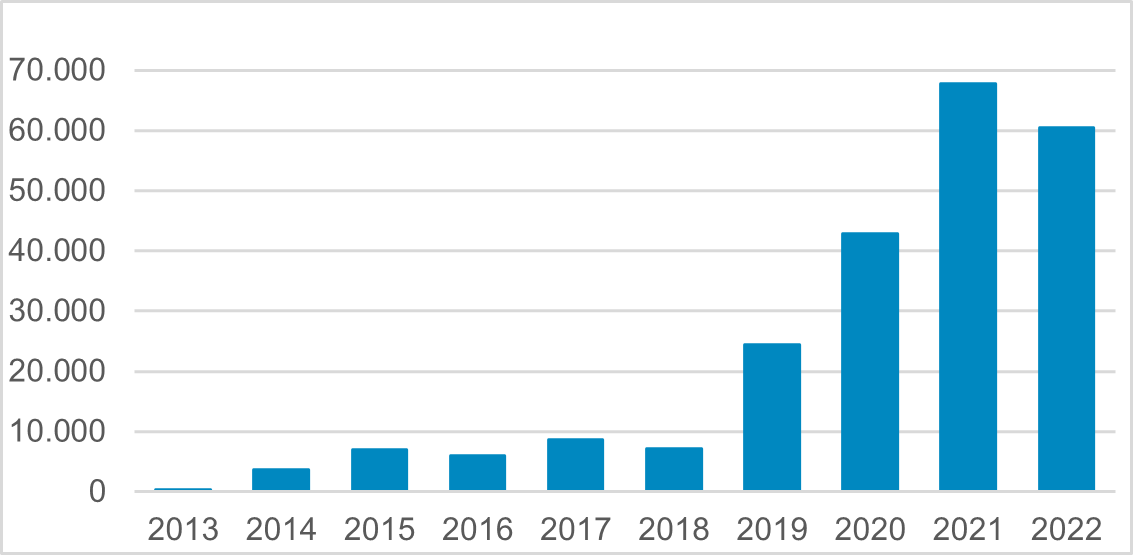

Emissionsvolumen begebener Green Bonds der DACH-Region aus den Jahren 2013 bis 2022 in MEUR

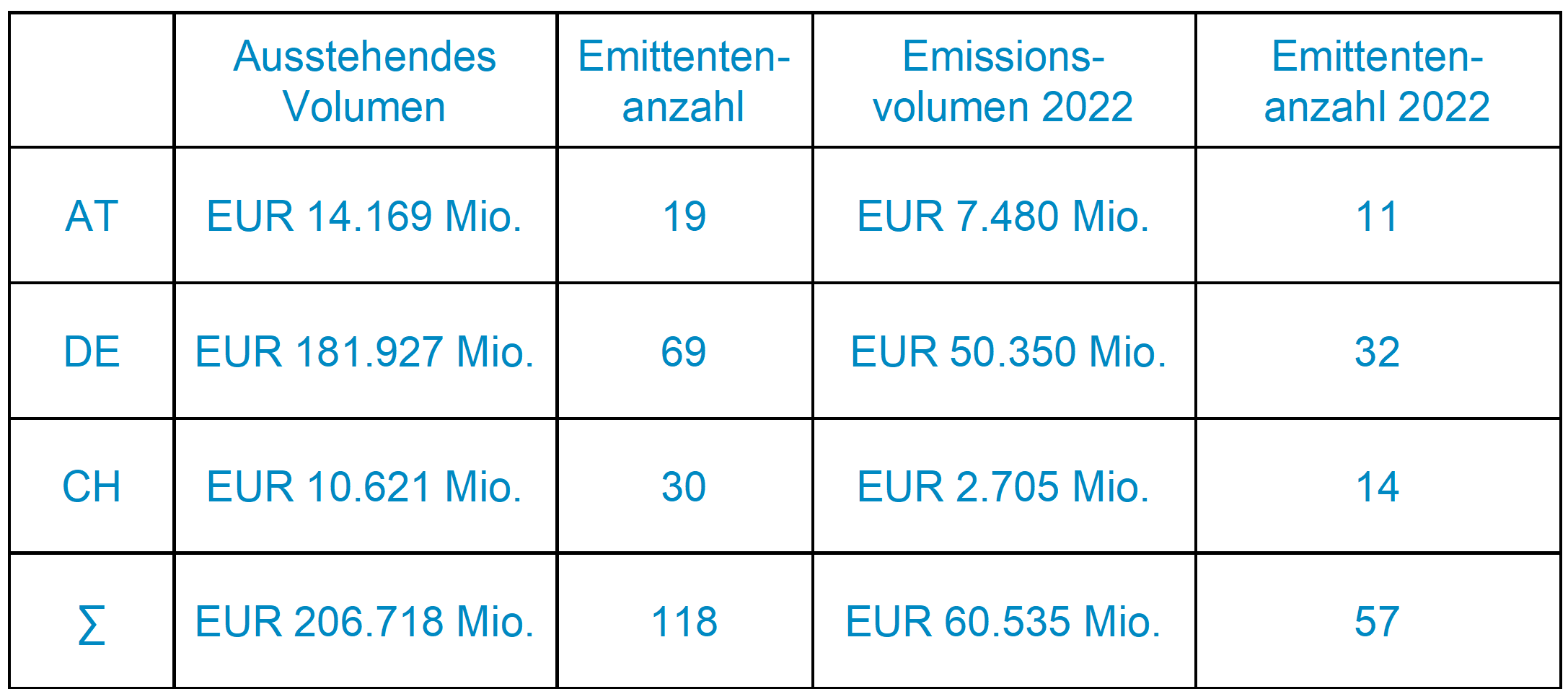

Details zum derzeit ausstehenden Green Bond-Transaktionsvolumen

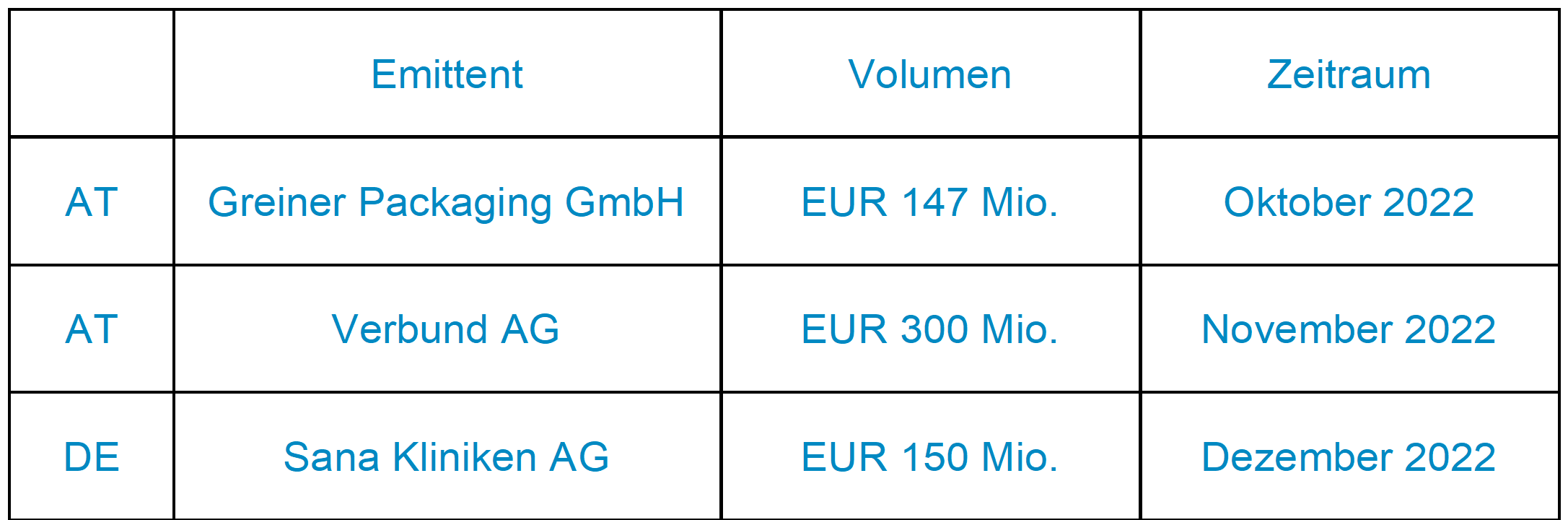

Ausgewählte ESG-linked Schuldscheinemissionen des vierten Quartals 2022

2. Newsflash

European Sustainability Reporting Standards

Seit dem 5. Januar ist die neue Richtlinie zur Nachhaltigkeitsberichterstattung (Corporate Sustainability Reporting Directive, CSRD) in Kraft. Die EU-Mitgliedsstaaten haben nun 18 Monate Zeit (bis Juli 2024) um die Richtlinie umzusetzen.

Zur Erinnerung, die CSRD soll die derzeit gültige Non-Financial Reporting Directive (NFRD) ersetzen und für Unternehmen, die derzeit der NFRD unterliegen, erstmals für Geschäftsjahre ab 1. Jänner 2024 anwendbar werden. Ab dem Geschäftsjahr 2025 sollen die Berichtspflichten dann weiter auf alle großen Unternehmen im Sinne des §221 UGB ausgeweitet werden und ab dem Geschäftsjahr 2026 auch auf börsennotierte KMUs. (Mehr zu der Corporate Sustainability Reporting Directive finden Sie in unserer Präsentation „Sustainable Finance aus Sicht der Praxis“)

Die CSRD kündigt weiters die Entwicklung eines europäischen Standards für Nachhaltigkeitsberichterstattung (European Sustainability Reporting Standards, ESRS) an. Noch Ende November 2022 legte die European Financial Reporting Advisory Group („EFRAG“), der EU-Kommission die ersten Entwürfe der ESRS vor. Die EU-Kommission wird im nächsten Schritt eine Konsultation zu den Entwürfen durchführen. Die endgültigen Standards sollen bis Juni 2023 von der EU-Kommission als delegierte Rechtsakte angenommen werden. Anschließend erfolgt die Prüfung durch EU-Parlament und Europäischen Rat.

Leitlinien für die Verwendung von ESG- oder sonstigen nachhaltigkeitsbezogenen Begriffen in Fondnamen

Die Europäische Wertpapier- und Marktaufsichtsbehörde („ESMA“) startete am 18. November 2022, eine Konsultation zum Entwurf von Leitlinien für die Verwendung von ESG- oder nachhaltigkeitsbezogenen

Begriffen in Fondsnamen. Im Konsultationspapier geht es vor allem um:

- die Einführung eines quantitativen Schwellenwertes für die Verwendung von ESG-bezogenen Begriffen (vorgeschlagen werden 80%),

- die Einführung eines zusätzlichen Schwellenwertes für die Verwendung von „nachhaltig“ oder eines anderen nachhaltigkeitsbezogenen Begriffs, als Teil des 80%-Schwellenwertes (vorgeschlagen werden 50%),

- die Anwendung von Mindestschutzmaßnahmen auf alle Investitionen für Fonds, die solche Begriffe verwenden (Ausschlusskriterien),

- sowie weitere Überlegungen für bestimmte Arten von Fonds, wie zum Beispiel Index- und Impact Fonds.

Für das Inkrafttreten wird eine Frist von drei Monaten nach der Veröffentlichung auf der ESMA-Website vorgesehen, mit einer Übergangsfrist von sechs Monaten, für Fonds die vor dem Datum der Anwendung aufgelegt wurden.

Im Zusammenhang mit diesem Newsletter sind wir an einem Feedback unserer Geschäftspartner und Kunden interessiert. Ihre Kommentare sind unter office@independentcapital.at willkommen.

Disclaimer

Dieser Newsletter und die darin enthaltenen Informationen sowie alle sonstigen Dokumente und Erklärungen (gemeinsam der „Newsletter“) sind ausschließlich zu Ihrer Information bestimmt, und Independent Capital fordert zu keinen Maßnahmen aufgrund dieses Newsletters auf. Der Newsletter stellt keine Empfehlung seitens oder hinsichtlich Independent Capital dar. Die hierin abgegebenen Auffassungen stellen nicht ausschließlich die Meinung von Independent Capital dar. Der Newsletter wurde aufgrund von Informationen erstellt, die Independent Capital für zuverlässig hält, doch sichert Independent Capital weder ausdrücklich noch stillschweigend die Richtigkeit, Vollständigkeit und Eignung für einen bestimmten Zweck zu, und sie sollte als solche auch nicht herangezogen werden. Der vorliegende Newsletter darf ohne vorherige schriftliche Zustimmung von Independent Capital weder insgesamt noch in Teilen kopiert, verteilt, weitergegeben oder anderweitig direkt oder indirekt von einem Empfänger an einen fremden Dritten übermittelt werden.

Impressum: Independent Capital GmbH 1010 Wien, Singerstraße 2

T: +43 1 532 3100 E: office@independentcapital.at W: www.independentcapital.at

Geschäftsführung: Christian Büttner, Alexander Krings, Franz Pruckner

Firmenbuchnummer: FN 356329p

Copyright: Independent Capital GmbH